Hay algunos cambios desde el 2016 por la Reforma al CFF, y uno de los no tan esperados es el de la posibilidad de promover que se lleve la Contabilidad por Internet gracias a la ayuda de sistemas informáticos.

cambios desde el 2016 por la Reforma al CFF, y uno de los no tan esperados es el de la posibilidad de promover que se lleve la Contabilidad por Internet gracias a la ayuda de sistemas informáticos.

Es importante indicar que hay una necesidad de que los contribuyentes cumplan con elementos mínimos y características específicas y uniformes en materia de contabilidad, por lo que se mantienen los artículos 28 y 30 del Código Fiscal de la Federación a efecto de que se logren tales propósitos, aunado a la pretensión de que la autoridad fiscal cuenta con una contabilidad más estructurada.

Y a tal efecto, es importante eliminar la información que los contribuyentes deban proporcionar mediante declaración informativa, y esto se debe a que el SAT ya lo tendrá en sus sistemas por medio de los comprobantes fiscales digitales por Internet.

Además se buscará mejorar cuál es el alcance de la figura de contabilidad, el cual es proporcionado sin costo alguno por la autoridad; de igual forma se explica que para las personas morales y físicas con actividad empresarial se propone la creación de un método electrónico estándar para la entrega de información contable, con el que se simplifique y facilite el cumplimiento.

Índice de Contenidos

- 1 ¿Quiénes están obligados a llevar contabilidad electrónica?

- 1.1 ¿Contribuyentes con ingresos menores a 4 millones estarán obligados desde 2016?

- 1.2 ¿Quiénes están obligados a llevar la contabilidad electrónica vía Mis Cuentas?

- 1.3 ¿Quiénes no están obligados a presentar contabilidad electrónica?

- 1.4 ¿Cómo tendrán que llevar la Contabilidad los Contribuyentes Obligados?

- 1.5 ¿Cómo enviar la contabilidad electrónica vía Buzón Tributario?

- 2 Requisitos de los Programas para emitir Contabilidad Electrónica

- 3 ¿Cómo será la Contabilidad Electrónica?

- 3.1 Contabilidad en medios electrónicos

- 3.2 De los papeles de trabajo y registro de asientos contables

- 3.3 Entregar contabilidad en medios electrónicos de manera mensual

- 3.4 Amparo de Prodecon

- 3.5 Entregar contabilidad en medios electrónicos a requerimiento de la autoridad

- 3.6 Facilidades para personas morales que opten por acumular ingresos

- 3.7 Calendario de presentaciones

- 4 Anexo 24 del SAT – Contabilidad en Medios Electrónicos

- 5 Preguntas Frecuentes

- 5.1 Validador de archivos xml

- 5.2 ¿A partir de qué periodo se deberá entregar el catálogo de cuentas y balanza de comprobación?

- 5.3 ¿Es necesario llevar una contabilidad diferente a la financiera?

- 5.4 ¿Se podrán entregar archivos complementarios en caso de errores involuntarios?

- 5.5 ¿Qué tipo de cuentas de deben incluir en la balanza de cierre del ejercicio?

- 5.6 ¿Saldos de la balanza de cierre afectan los saldos iniciales de la balanza 1 del ejercicio siguiente?

- 5.7 ¿Qué información debo proporcionar cuando se ejercen facultades de comprobación a partir del ejercicio o periodo de 2015?

- 5.8 ¿En qué idioma deberá entregarse la Contabilidad Electrónica?

- 5.9 ¿Cuándo la balanza de comprobación durante el mes no tuvo movimiento, se deberá enviar?

- 5.10 ¿Quiénes no deberán enviar la contabilidad electrónica?

- 5.11 ¿A las pólizas de ingreso y egreso se deberá adjuntar los CFDI respectivos?

- 5.12 ¿Las asociaciones religiosas deben llevar contabilidad electrónica?

- 5.13 ¿Cuál es la multa y fundamento legal por no cumplir la obligación de subir la contabilidad electrónica?

- 5.14 Una persona moral que se ha amparado contra la contabilidad electrónica y está en proceso de autorización de suspensión ¿está obligada a enviar la contabilidad electrónica?

- 5.15 ¿En qué moneda se llevará la contabilidad electrónica?

- 5.16 Al agregar una cuenta mayor o subcuenta a primer nivel ¿debo enviar nuevamente el catálogo?

- 5.17 ¿Qué tipo de cuentas de deben incluir en las balanzas de comprobación?

- 5.18 ¿Las cuentas de orden cada cuanto se reportan?

- 5.19 ¿Se deben enviar cuando la balanza de comprobación no tuvo movimientos durante el mes?

- 5.20 Las facilidades de la Séptima Resolución de Modificaciones a la RMF 2014 ¿siguen resultando aplicables para el ejercicio fiscal de 2015 y subsecuentes?

- 5.21 Las personas morales con ingresos mayores a cuatro millones de pesos, ¿en qué fecha deben enviar el Catálogo de cuentas y la Balanza de comprobación?

- 5.22 Cuando se solicite o tramite una devolución o compensación, ¿es necesario enviar los archivos de contabilidad electrónica el 17 de febrero y no hasta el 3 de Marzo?

- 5.23 Si estoy en régimen de arrendamiento o de actividad profesional y no utilicé Mis cuentas, ¿se debe enviar la contabilidad electrónica?

- 5.24 ¿Los días de presentación de la información contable se condieran hábiles?

- 5.25 ¿Cómo se debe realizar la declaración del namespace y schemaLocation para los XMLs?

- 5.26 ¿A qué nivel deben enviarse el catálogo de cuentas y la balanza de comprobación?

- 5.27 Contribuyentes con actividad profesional que no usen Mis Cuentas, ¿deben enviar la información contable?

- 5.28 ¿La fecha de envío para la balanza de cierre de las personas morales es el 20 de abril o 20 días después de la declaración anual?

- 5.29 ¿Qué RFC se debe indicar en el nodo comprobante de las pólizas y auxiliar de folios de los comprobantes fiscales?

- 5.30 ¿Qué pasa con las operaciones en donde no se cuenta con el UUID, ya que su origen es un CBB?

- 5.31 ¿Cuándo se debe enviar el archivo Auxiliar de Folios?

- 5.32 ¿Los archivos se firmarán electrónicamente?

¿Quiénes están obligados a llevar contabilidad electrónica?

Ante la nueva obligación de llevar y presentar la contabilidad electrónica, surgen muchas veces dudas como por ejemplo, si las personas físicas con actividad empresarial y profesional, que no pasan los 2 millones de pesos anuales en sus ingresos, tendrán la obligación de enviar su contabilidad electrónica al SAT.

En este caso, la ley es simple y clara, pero normalmente uno se confunde al interpretar “llevar contabilidad” con “entregar contabilidad electrónica”. No son exactamente lo mismo, dado que en general debemos llevar la contabilidad, pero no todos entregarla ante el SAT.

Todos los contribuyentes a excepción de asalariados, tendrán la obligación de llevar contabilidad. No obstante, todos ellos no tienen la obligación de entregar una balanza por las cuentas de la contabilidad llamada actualmente como contabilidad electrónica.

Si bien la mayoría tiene ambas obligaciones, hay algunos que no, como por ejemplo partidos políticos o sindicatos.

A continuación veremos lo que indica el párrafo segundo del Artículo 110 de LISR:

II. Llevar contabilidad de conformidad con el Código Fiscal de la Federación y su Reglamento, tratándose de personas físicas cuyos ingresos del ejercicio de que se trate no excedan de dos millones de pesos, llevarán su contabilidad y expedirán sus comprobantes en los términos de las fracciones III y IV del artículo 112 de esta Ley.

Los contribuyentes residentes en el país que tengan establecimientos en el extranjero, para los efectos del cumplimiento de las obligaciones a que se refiere esta fracción, la III y la V de este artículo, respecto de dichos establecimientos, podrán hacerlo de acuerdo con lo previsto en el artículo 76 de esta Ley.

¿Contribuyentes con ingresos menores a 4 millones estarán obligados desde 2016?

Así parece que los contribuyentes con ingresos por encima de 4 millones de pesos se encontrarán obligados a la contabilidad electrónica a partir de 2015, pero los que tienen ingresos menores a dicho monto, comenzarán recién desde el 2016.

En concreto, desde la Aasociación Mexicana de Proveedores Autorizados de Certificación (AMEXIPAC) se ha indicado que:

“La contabilidad electrónica para el año entrante será obligatoria para quienes tienen ingresos superiores a los cuatro millones de pesos y el año siguiente para quienes tienen ingresos menores. El Servicio de Administración Tributaria (SAT) especificará en días siguientes los tiempos de entrega.”

Entonces, cuando el SAT publique los cambios en el Anexo 24 donde se incluirán los requerimientos de información como son el auxiliar de cuentas y el auxiliar de pólizas y/o folios, veremos que también se postergará la contabilidad para algunos contribuyentes.

Así será el esquema de presentaciones de contabilidad electrónica.

¿Quiénes están obligados a llevar la contabilidad electrónica vía Mis Cuentas?

Entonces como vemos en el apartado tercero del artículo indicado, debemos remitirnos a lo que el SAT reglamente para conocer quienes están obligados a utilizar los medios electrónicos.

Entonces, viendo la regla miscelánea publicada para 2014, el Sistema de Registro Fiscal (mejor conocido como “Mis Cuentas“) será utilizado bajo los siguientes parámetros:

I.2.8.2. Para los efectos de lo dispuesto en el artículo 28, fracción III del CFF, los contribuyentes del régimen de incorporación fiscal, así como el resto de las personas físicas, podrán ingresar a la aplicación electrónica “Sistema de Registro Fiscal”, disponible a través de la página de Internet del SAT, para lo cual deberán utilizar su RFC y Contraseña.

Una vez que se haya ingresado a la aplicación, los contribuyentes capturarán los datos correspondientes a sus ingresos y gastos, teniendo la opción de emitir los comprobantes fiscales respectivos en la misma aplicación.

En dicha aplicación podrán consultarse tanto la relación de ingresos y gastos capturados, como los comprobantes fiscales emitidos por este y otros medios.

Los contribuyentes que presenten sus registros o asientos contables bajo este esquema, podrán utilizar dicha información a efecto de realizar la integración y presentación de su declaración.

Con excepción de los contribuyentes sujetos al RIF, las personas físicas que cuenten con un sistema contable electrónico, podrán optar por llevar su contabilidad a través del mismo, siempre que cumplan con lo señalado en la regla II.2.8.2.

Ahí vemos entonces que, los únicos obligados a usar “Mis Cuentas” son los contribuyentes del Régimen de Incorporación Fiscal, mientras que las demás personas físicas puede elegir qué sistema llevar.

No obstante, con el anteproyecto de modificación a la RMF 2014, se prevé eliminar el quinto párrafo, por lo cual, ya no será optativo para el resto de las personas físicas sino que todos usarán el ofrecido por el SAT.

Lo dispuesto anteriormente recién tendrá aplicación a partir del 1 de enero de 2015 (ver datos sobre la prórroga) que podrá enviarse a más tardar el 30 de abril para personas morales o personas físicas.

¿Quiénes no están obligados a presentar contabilidad electrónica?

El SAT se encuentra efectuando continuos cambios sobre la contabilidad electrónica, y ahora indica a ciertas personas como no obligadas al envío de los registros. Entre los afortunados se encuentran las Personas Físicas con Actividad Empresarial siempre y cuando utilicen “Mis Cuentas” y que no hayan rebasado los 2 millones de pesos de ingresos o a las que sean del Nuevo Régimen de Incorporación Fiscal.

Sólo quedan exentas de la obligación las personas físicas con actividad empresarial cuyos ingresos en el ejercicio anterior no hayan excedido de dos millones de pesos y utilicen Mis cuentas, o se encuentren en el Régimen de Incorporación Fiscal.

En concreto, están exentos de llevar Contabilidad Electrónica:

- Asalariados (asimilados a salarios)

- Personas Físicas de Arrendamiento

- Personas Físicas con actividad profesional (honorarios)

- RIF

- Personas Físicas con actividad empresarial que se encuentren tributando en el RIF

- Reciban Ingresos esporádicos (por premios, enajenación de bienes)

- Los contribuyentes que se hayan dado de alta en el RFC en 2014 o en 2015, tendrán la obligación de llevar contabilidad hasta 2016, debido a su reciente incorporación a la actividad económica elegida.

Tampoco tendrán esta obligación las entidades de la Administración Pública paraestatal ni los órganos autónomos que estén sujetos a la Ley General de Contabilidad Gubernamental, así como las instituciones que por ley estén obligadas a entregar al Gobierno Federal el importe íntegro de su remanente de operación.

Estas entidades sólo llevarán sistemas contables cuando realicen actividades:

- Señaladas en el artículo 16 del CFF

- Que no den lugar al pago de derechos o aprovechamientos

- Relacionadas con su autorización para recibir donativos deducibles

¿Cómo tendrán que llevar la Contabilidad los Contribuyentes Obligados?

Según se indica en la propuesta del articulo 28 del Código Fiscal de la Federación vemos que para llevar la contabilidad, los contribuyentes obligados tendrán que mantenerse en regla con lo que sigue:

I. La contabilidad, para efectos fiscales, se integra por los libros, sistemas y registros contables, papeles de trabajo, estados de cuenta, cuentas especiales, libros y registros sociales, control de inventarios y métodos de valuación, discos y cintas o cualquier otro medio procesable de almacenamiento de datos, los equipos o sistemas electrónicos de registro fiscal y sus respectivos registros, además de la documentación comprobatoria de los asientos respectivos, así como toda la documentación e información relacionada con el cumplimiento de las disposiciones fiscales, la que acredite sus ingresos y deducciones, y la que obliguen otras leyes; en el reglamento de este Código se establecerá la documentación e información con la que se deberá dar cumplimiento a esta fracción, y los elementos adicionales que integran la contabilidad.

Tratándose de personas que enajenen gasolina, diésel, gas natural para combustión automotriz o gas licuado de petróleo para combustión automotriz, en establecimientos abiertos al público en general, deberán contar con los equipos y programas informáticos para llevar los controles volumétricos. Se entiende por controles volumétricos, los registros de volumen que utilizan para determinar la existencia, adquisición y venta de combustible, mismos que formaran parte de la contabilidad del contribuyente.

Los equipos y programas informáticos para llevar los controles volumétricos serán aquellos que autorice para tal efecto el Servicio de Administración Tributaria, los cuales deberán mantenerse en operación en todo momento.

II. Los registros o asientos a que se refiere la fracción anterior deberán cumplir con los requisitos que establezca el Reglamento de este Código y las disposiciones de carácter general que emita el Servicio de Administración Tributaria.

III. Los registros o asientos contables a que integran la contabilidad se llevara en medios electrónicos conforme lo establezcan el Reglamento de este Código y las disposiciones de carácter general que emita el Servicio de Administración Tributaria. La documentación comprobatoria de dichos registros o asientos deberá estar disponible en el domicilio fiscal del contribuyente.

IV. Ingresaran de forma mensual su información contable a través de la página de Internet del Servicio de Administración Tributaria, de conformidad con las reglas de carácter general que se emitan para tal efecto.

¿Cómo enviar la contabilidad electrónica vía Buzón Tributario?

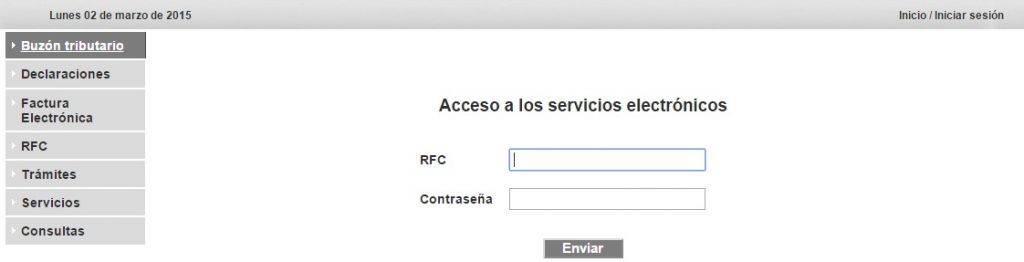

El envió de la Contabilidad Electrónica estará completa cuando la información (XML de la contabilidad) sean enviados a través del buzón tributario. Para ello tendrás que ingresar al Buzón Tributario con tu RFC, Contraseña o con tu e.firma.

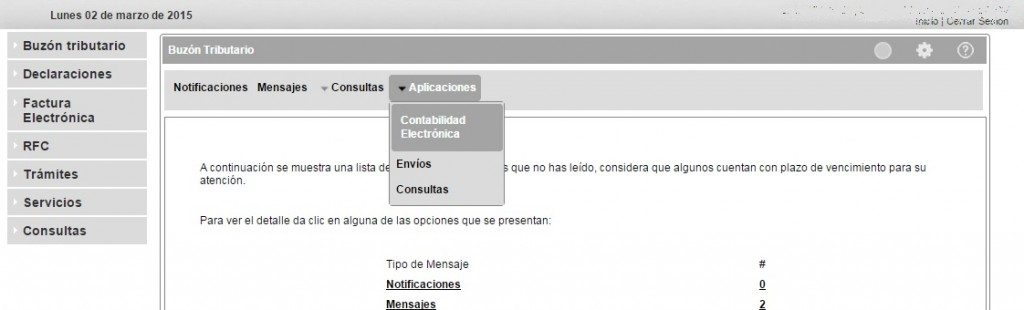

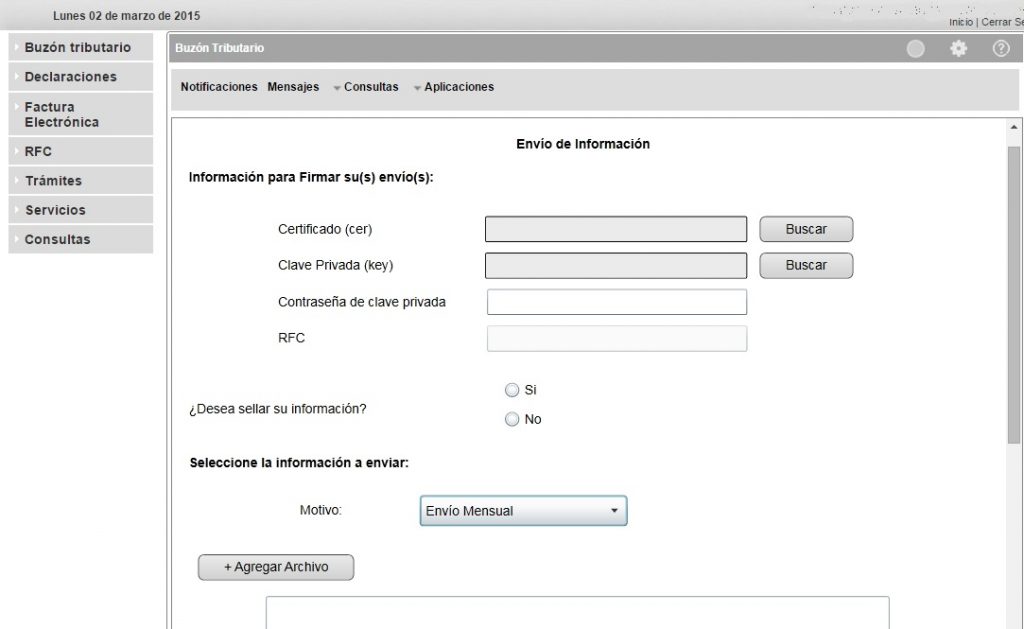

Si queremos cumplir con el envío, debemos ingresar al Buzón Tributario, ir a la sección de Aplicaciones, luego ir a Contabilidad Electrónica y dar clic en envío. Allí dentro deberás señalar si quieres sellar la información (opcional) esto se hace con la e.firma.

Allí tendremos que cargar los archivos XML que contiene la información contables, ya sea Balanza de Comprobación, Catalogo de cuentas o Pólizas. Una vez enviada podrás obtener el Acuse de Recibo de la Contabilidad Electrónica.

Requisitos de los Programas para emitir Contabilidad Electrónica

El Código Fiscal de la Federación indica que los registros y asientos contables tendrán que cumplir los siguientes requisitos y por ende, el programa deberá poder emitir una contabilidad electrónica para Personas Físicas o Morales generando el XML independientemente del sistema que se trate. Los requisitos serán:

- Los registros o asientos que integran la contabilidad se llevarán en medios electrónicos conforme lo establezcan el Reglamento de este Código y las disposiciones de carácter general que emita el Servicio de Administración Tributaria.

- Ingresarán de forma mensual su información contable a través de la página de Internet del Servicio de Administración Tributaria.

- Realizar el registro de los asientos contables a más tardar dentro de los cinco días siguientes a la realización de la operación, acto o actividad. (Esta regla no aplica, sino que será dentro del mes siguiente a producida la operación)

- Los registros o asientos contables deberán establecer por centro de costos, identificando las operaciones, actos o actividades de cada sucursal o establecimiento, incluyendo aquéllos que se localicen en el extranjero.

- Los contribuyentes deberán remitir al SAT o al PAC, el CFDI a más tardar dentro de las veinticuatro horas siguientes a que haya tenido lugar la operación, acto o actividad de la que derivó la obligación de expedirlo.

- Permitir la identificación de cada operación, acto o actividad y sus características, relacionándolas con los folios asignados a los comprobantes fiscales o con la documentación comprobatoria, de tal forma que pueda identificarse la forma de pago, las distintas contribuciones, tasas y cuotas, incluyendo aquellas operaciones, actos o actividades por las que no se deban pagar contribuciones, de acuerdo a la operación, acto o actividad de que se trate.

- Sistemas electrónicos con la capacidad de generar archivos en formato XML Catalogo de Cuentas, Pólizas, Balanza de Comprobación e información al cierre del ejercicio, para enviar a través del Buzón Tributario.

- Generar el XML apegándose al Anexo 24.

¿Puedo generar el XML con Excel?

Sabemos que es algo caro a veces comprar un software contable y difícil de capacitar a los empleados para su uso. Por esta razón, la mayoría de los pequeños comercios utilizan y llevan sus registros contables en Excel.

Lo importante a saber es que a partir de Excel podemos generar un XML para los reportes financieros básicos como Balance General (opcional), Estado de Resultados (opcional) y Balanza de Comprobación (Obligatorio).

Asimismo, la plantilla en Excel deberá capturar la información de las pólizas y asignar un numero de cuenta a cada movimiento que afecte su contabilidad.

Por esta razón, anunciamos que es posible seguir utilizando Excel, pero deberá convertir sus archivos a XML respetando las características que el SAT marca en el Anexo 24, apartado D de la RMISC y así dar por cumplida la obligación de la autoridad.

Para los osados, vean el tutorial de cómo crear un XML desde un Excel.

¿Qué documentos e información integran la contabilidad?

La contabilidad estará compuesta por los registros o asientos contables auxiliares, incluyendo el catálogo de cuentas, conjuntamente con los avisos o solicitudes de inscripción al registro federal de contribuyentes, las declaraciones anuales, informativas y de pagos provisionales, mensuales, bimestrales, trimestrales o definitivos; y también por los estados de cuenta bancarios y las conciliaciones de los depósitos y retiros respecto de los registros contables.

Por otra parte, será parte de la contabilidad el conjunto de acciones, partes sociales y títulos de crédito en los que sea parte el contribuyente; así como la documentación relacionada con la contratación de personas físicas que presten servicios personales subordinados, así como la relativa a su inscripción y registro o avisos realizados en materia de seguridad social y sus aportaciones;

También la integran la documentación relativa a importaciones y exportaciones en materia aduanera o comercio exterior; registros de todas las operaciones, actos o actividades, los cuales deberán asentarse conforme a los sistemas de control y verificación internos necesarios, y

¿Cómo tendrán que ser los registros contables?

En todo caso, los registros contables tendrán que ser de índole analítica y efectuarse en el mes en que se realicen las operaciones; tendrán que integrarse en el libro diario, en forma descriptiva, todas las operaciones, actos o actividades siguiendo el orden cronológico en que éstos se efectúen, indicando el movimiento de cargo o abono que a cada una corresponda, así como integrarse los nombres de las cuentas de la contabilidad, su saldo al final del periodo de registro inmediato anterior, el total del movimiento de cargo o abono a cada cuenta en el periodo y su saldo final.

Asimismo, tendrán que permitir la identificación de cada operación, acto o actividad y sus características, relacionándolas con los folios asignados a los comprobantes fiscales o con la documentación comprobatoria; como también la identificación de las inversiones realizadas relacionándolas con la documentación comprobatoria o con los comprobantes fiscales.

Será su objeto relacionar cada operación, acto o actividad con los saldos que den como resultado las cifras finales de las cuentas; y formular los estados de posición financiera, de resultados, de variaciones en el capital contable, de origen y aplicación de recursos, así como las balanzas de comprobación, incluyendo las cuentas de orden y las notas a dichos estados;

Para todo evento, tendrán que plasmarse en idioma español y consignar los valores en moneda nacional. No obstante, ahora se permite llevar la contabilidad electrónica en otro idioma.

En cada registro se deberá señalar la fecha de realización de la operación, acto o actividad, su descripción o concepto, la cantidad o unidad de medida en su caso, la forma de pago de la operación, acto o actividad, especificando si fue de contado, a crédito, a plazos o en parcialidades, y el medio de pago o de extinción de dicha obligación, según corresponda.

Conservación de la Documentación

El contribuyente deberá conservar y almacenar como parte integrante de su contabilidad toda la documentación relativa al diseño del sistema electrónico donde almacena y procesa sus datos contables y los diagramas del mismo, poniendo a disposición de las Autoridades Fiscales el equipo y sus operadores para que las auxilien cuando éstas ejerzan sus facultades de comprobación.

El contribuyente que se encuentre en suspensión de actividades deberá conservar su contabilidad en el último domicilio que tenga manifestado en el registro federal de contribuyentes y, si con posterioridad desocupa el domicilio consignado ante el referido registro, deberá presentar el aviso de cambio de domicilio fiscal, en el cual deberá conservar su contabilidad durante el plazo que establece el artículo 30 del Código.

Los contribuyentes podrán optar por respaldar y conservar su información contable en discos ópticos o en cualquier otro medio electrónico que mediante reglas de carácter general autorice el Servicio de Administración Tributaria.

Asimismo, podrán llevar su contabilidad en lugar distinto al domicilio fiscal, cuando obtengan autorización y siempre que dicho lugar se encuentre ubicado en la misma población en la que se encuentra el domicilio fiscal del contribuyente.

La solicitud de autorización se presentará ante la autoridad administradora correspondiente a su domicilio fiscal.

Según el artículo 30 del Código Fiscal de la Federación podemos conocer los diferentes plazos de conservación de la documentación:

Artículo 30. Las personas obligadas a llevar contabilidad deberán conservarla a disposición de las autoridades fiscales de conformidad con la fracción III del artículo 28 de este Código.

Las personas que no estén obligadas a llevar contabilidad deberán conservar en su domicilio a disposición de las autoridades, toda documentación relacionada con el cumplimiento de las disposiciones fiscales.

La documentación a que se refiere el párrafo anterior de este artículo y la contabilidad, deberán conservarse durante un plazo de cinco años, contado a partir de la fecha en la que se presentaron o debieron haberse presentado las declaraciones con ellas relacionadas. Tratándose de la contabilidad y de la documentación correspondiente a actos cuyos efectos fiscales se prolonguen en el tiempo, el plazo de referencia comenzará a computarse a partir del día en el que se presente la declaración fiscal del último ejercicio en que se hayan producido dichos efectos. Cuando se trate de la documentación correspondiente a aquellos conceptos respecto de los cuales se hubiera promovido algún recurso o juicio, el plazo para conservarla se computará a partir de la fecha en la que quede firme la resolución que les ponga fin. Tratándose de las actas constitutivas de las personas morales, de los contratos de asociación en participación, de las actas en las que se haga constar el aumento o la disminución del capital social, la fusión o la escisión de sociedades, de las constancias que emitan o reciban las personas morales en los términos de la Ley del Impuesto sobre la Renta al distribuir dividendos o utilidades, de la información necesaria para determinar los ajustes a que se refieren los artículos 22 y 23 de la ley citada, así como de las declaraciones de pagos provisionales y del ejercicio, de las contribuciones federales, dicha documentación deberá conservarse por todo el tiempo en el que subsista la sociedad o contrato de que se trate.

(…)

¿Cuánto tiempo se deberá conservar la contabilidad?

Desde el ejercicio 2004 y posteriores, la contabilidad se deberá conservar durante un plazo de 5 años, contado a partir de la fecha en que se presenten o deban presentarse las declaraciones con ella relacionadas.

A modo de ejemplo, si la persona presenta el 31 de marzo de 2014, su declaración anual del ejercicio de 2003, deberá conservar la declaración de dicho ejercicio hasta el 31 de marzo de 2019.

¿Cómo será la Contabilidad Electrónica?

De forma no oficial, se ha filtrado una de las propuestas para la regulación de los sistemas contables que se utilizarán de forma electrónica próximamente.

En concreto podemos ver que:

Contabilidad en medios electrónicos

Para los efectos del artículo 28, fracción III del CFF y 34 de su Reglamento, los contribuyentes, obligados a llevar contabilidad, responsables solidarios o terceros con ellos relacionados, excepto aquellos que registren sus operaciones en la herramienta electrónica “Mis cuentas”, deberán llevarla en sistemas electrónicos con la capacidad de generar archivos en formato XML que contengan lo siguiente:

I. Catálogo de cuentas utilizado en el periodo; a éste se le agregará un campo con el código agrupador de cuentas del SAT contenidos en el Anexo 24, apartados A y B.

II. Balanza de comprobación que incluya saldos iniciales, movimientos del periodo y saldos finales de todas y cada una de las cuentas de activo, pasivo, capital, resultados (ingresos, costos, gastos) y cuentas de orden; en el caso de la balanza de cierre del ejercicio se deberá incluir la información de los ajustes que para efectos fiscales se registren. Se deberán identificar todos los impuestos y, en su caso, las distintas tasas, cuotas y actividades por las que no deba pagar el impuesto; así como los impuestos trasladados efectivamente cobrados y los impuestos acreditables efectivamente pagados, conforme al anexo 24, apartado C.

La balanza de comprobación para los efectos de esta fracción, se enviará al menos a nivel de cuenta de mayor y subcuenta a primer nivel.

III. Información de las pólizas generadas incluyendo el detalle por transacción, cuenta, subcuenta y partida, así como sus auxiliares. En cada póliza debe ser posible distinguir los CFDI que soporten la operación, asimismo debe ser posible identificar los impuestos con las distintas tasas, cuotas y actividades por las que no deba pagar el impuesto. En las operaciones relacionadas con un tercero deberá incluirse el RFC de éste, conforme al anexo 24, apartado D. En caso de que no se logre identificar el folio fiscal asignado a los comprobantes fiscales digitales dentro de las pólizas contables, el contribuyente podrá, a través de un reporte auxiliar relacionar todos los folios fiscales, el RFC y el monto contenido en los comprobantes que amparen dicha póliza.

Para los efectos de esta regla se entenderá como balanza de comprobación aquella que se determine de acuerdo con el marco contable que aplique ordinariamente el contribuyente en la preparación de su información financiera, o bien, el marco que esté obligado aplicar por alguna disposición legal o normativa, entre otras, las Normas de Información Financiera (NIF), los principios estadounidenses de contabilidad “United States Generally Accepted Accounting Principles” (USGAAP) o las Normas Internacionales de Información Financiera (IFRS por sus siglas en inglés) y en general cualquier otro marco contable que aplique el contribuyente.

El marco contable aplicable deberá ser emitido por el organismo profesional competente en esta materia y encontrarse vigente en el momento en que se deba cumplir con la obligación de llevar la contabilidad.

Las entidades financieras sujetas a la supervisión y regulación de la Secretaría, que estén obligadas a cumplir las disposiciones de carácter general emitidas por la Comisión Nacional Bancaria y de Valores, la Comisión Nacional del Sistema de Ahorro para el Retiro, o la Comisión Nacional de Seguros y Fianzas, según corresponda, en lugar de utilizar el código agrupador del SAT dispuesto en la fracción I de la presente regla, deberán utilizar el catálogo de cuentas previsto en las disposiciones de carácter general referidas.

Los contribuyentes proporcionarán su catálogo de cuentas, clasificando sus cuentas de conformidad con el código agrupador del catálogo establecido en el Anexo 24, asociando para estos efectos, el código que sea más apropiado de acuerdo con la naturaleza de la cuenta.

El formato lo puede ver en este PDF, donde se expresa todo el contenido y las reglas para la creación del XML de la contabilidad electrónica.

De los papeles de trabajo y registro de asientos contables

I.2.8.9. Para los efectos del artículo 33 del Reglamento del CFF, los contribuyentes obligados a llevar contabilidad estarán a lo siguiente:

I. Los papeles de trabajo relativos al cálculo de la deducción de inversiones, relacionándola con la documentación comprobatoria que permita identificar la fecha de adquisición del bien, su descripción, el monto original de la inversión, el porcentaje e importe de su deducción anual, son parte de la contabilidad.

II. El registro de los asientos contables establecido en la fracción I Apartado B, se podrá efectuar dentro del mes siguiente a la fecha en que se realicen las actividades respectivas.

III. En caso de no contar con la información que permita identificar el medio de pago, se podrá incorporar en los registros, la expresión “NA”, en lugar de señalar la forma de pago a que se refiere la fracción XIII del Apartado B, sin especificar si fue de contado, a crédito, a plazos o en parcialidades, y el medio de pago o de extinción de dicha obligación, según corresponda.

En los casos en que la fecha de emisión de los CFDI sea distinto a la realización de la póliza contable, el contribuyente podrá considerar como cumplida la obligación si la diferencia en días no es mayor al plazo previsto en la fracción II de la presente regla.

Entregar contabilidad en medios electrónicos de manera mensual

Para los efectos del artículo 28, fracción IV del CFF, los contribuyentes obligados a llevar contabilidad, excepto aquellos que registren sus operaciones en la herramienta electrónica “Mis cuentas”, deberán enviar a través del Buzón Tributario conforme a la siguiente periodicidad:

- I. El catálogo de cuentas como se establece en la fracción I de la regla X.X.X.I. por única vez en el primer envío y cada vez que dicho catálogo sea modificado.

- II. De forma mensual, en el mes inmediato posterior al que correspondan los datos, los archivos relativos a la regla X.X.X.I. fracción II, conforme a lo siguiente:

- Personas morales: como máximo el día 25 del mes inmediato posterior

- Personas físicas: como máximo el día 27 del mes inmediato posterior

- III. El archivo correspondiente a la información del cierre del ejercicio, en la que se incluyen los ajustes para efectos fiscales:

- Personas morales A más tardar el día 31 de marzo del ejercicio inmediato posterior

- Personas físicas A más tardar el día 30 de abril del ejercicio inmediato posterior

Si llegasen a existir inconsistencias, se enviará un aviso por medio del Buzón Tributario para que, dentro del plazo de 3 días hábiles contados a partir de que surta efectos la notificación del referido aviso, el contribuyente corrija dicha situación y los envíe. En caso de no enviar los archivos corregidos dentro del citado plazo, se tendrán por no presentados.

¿Cómo se envía al SAT la Contabilidad Electrónica?

Debemos tener primero la Firma Electrónica vigente (FIEL), y con el o los archivos XML con formato de comprensión, ZIP con la nomenclatura establecida, contar con el acceso a Internet para realizar el envío.

Con todo esto podremos entrar al Buzón Tributario y seleccionar la opción de Contabilidad Electrónica. Ingresamos al sistema y enviamos los archivos.

Para hacer el envío debes contar con:

- Firma electrónica.

- Los archivos xml comprimidos en formato zip con la nomenclatura establecida.

Pasos:

- Una vez que tienes los archivos con el detalle de tu contabilidad electrónica, conforme los esquemas (xsd) publicados por el SAT para Catálogo de cuentas, Balanza de comprobación e Información de pólizas y auxiliares, ingresa al Buzón Tributario y ahí a la opción Contabilidad electrónica.

- Selecciona el archivo y envíalo con firma electrónica. Recibes un acuse de recepción.

- Posteriormente, ingresa a la consulta de acuses para obtener el acuse definitivo de aceptación o rechazo.

Reiteramos los pasos con imágenes: Ingreso con Firma Electrónica (Fiel) o bien con su usuario y contraseña.

Adentro elegimos el archivo a enviar y firmar su envío con la firma electrónica Fiel, el sistema validará y enviará un acuse de recepción.

Una vez que el contribuyente tiene el o los archivos .ZIP con el detalle de su contabilidad electrónica deberá ingresar a la página del SAT y vía Buzón Tributario seleccionar la opción de Contabilidad Electrónica.

¿Cómo enviar la contabilidad si no se cuenta con acceso a internet?

Los contribuyentes acudirán a las administraciones locales de servicios al contribuyente, y serán atendidos por un asesor fiscal para que los apoye en su envío en la salas de Internet, debiendo llevar su Firma electrónica vigente.

Medio alternativo de presentación

El Servicio de Administración Tributaria (SAT), informa a los contribuyentes obligados a entregar la contabilidad electrónica que pueden enviar la información a través del buzón tributario o de la sección Trámites del Portal de Internet del SAT.

Los contribuyentes del sector financiero, personas morales y físicas con ingresos mayores a 4 millones de pesos, deben enviar la información del catálogo de cuentas con código agrupador y la balanza de comprobación correspondiente a los meses de enero y febrero de 2015.

Las pólizas y auxiliares de cuenta deberán generarse con la información correspondiente a las operaciones realizadas a partir del 1 de julio, para entregarlas, cuando el SAT las requiera, con posteridad al 3 o 7 de septiembre de 2015, según corresponda a personas morales o personas físicas, respectivamente.

Amparo de Prodecon

La Procuraduría de la Defensa del Contribuyente ha solicitado el amparo contra el envío de la contabilidad electrónica mediante el buzón tributario, otorgando la suspensión para no cumplir con esa obligación.

En concreto, los Jueces de Distrito concedieron la suspensión de manera genérica para el efecto de inhabilitar el uso del buzón tributario, inclusive para el envío de la contabilidad electrónica.

No obstante ello, la Prodecon anunció la reactivación del Buzón Tributario en amparos para contabilidad electrónica, la cual dará certidumbre jurídica tanto a los pagadores de impuestos como al SAT.

En concreto, la suspensión otorgada tras estos amparos, que abarcó todo el uso del Buzón Tributario por parte de los contribuyentes; finalmente se modificó su auto de suspensión provisional para permitir el uso del Buzón Tributario y suspender sólo el envío mensual de su contabilidad electrónica, lo que beneficia a contribuyentes que acudieron a dicho juzgado en busca de amparo.

Entregar contabilidad en medios electrónicos a requerimiento de la autoridad

Para los efectos de lo previsto en el artículo 30-A del CFF, los contribuyentes obligados a llevar contabilidad, excepto aquellos que registren sus operaciones en la herramienta electrónica “Mis cuentas”, cuando les sea requerida la información contable sobre sus pólizas dentro del ejercicio de facultades de comprobación a que se refieren los artículos 22 noveno párrafo y 42 fracciones II, III, IV o IX, ambos del CFF, o cuando ésta se solicite como requisito en la presentación de solicitudes de devolución o compensaciones que se apliquen de conformidad con lo dispuesto en los artículos 22 ó 23 del CFF respectivamente, o se requiera en términos del sexto párrafo del artículo 22 del CFF, el contribuyente estará obligado a entregar a la autoridad fiscal el archivo electrónico conforme a lo establecido en la regla X.X.X.I. fracción III de la presente Resolución, así como el acuse o acuses de recepción correspondientes a la entrega de la información establecida en las fracciones I y II de la misma regla referentes al mismo periodo.

Facilidades para personas morales que opten por acumular ingresos

Las personas morales que tributen conforme a lo señalado en el Título VII, Capítulo VIII de la Ley del ISR y Disposiciones Transitorias, que utilicen el aplicativo “Mi contabilidad. Opción de acumulación de ingresos por personas morales”, que determinen y presenten el pago provisional del mes de que se trate, clasificando los CFDI de ingresos y gastos en dicho aplicativo, quedarán relevados de cumplir con las siguientes obligaciones:

- Enviar la contabilidad electrónica e ingresar de forma mensual su información contable en términos de lo señalado en el artículo 28 del CFF.

- Presentar la Información de Operaciones con Terceros (DIOT) a que se refiere el artículo 32, fracción VIII de la Ley del IVA.

Calendario de presentaciones

| Balanza del mes de: | Personas Morales | Personas físicas |

|---|---|---|

| Enero de 2018 | 5 de marzo de 2018 | 7 de marzo de 2018 |

| Febrero de 2018 | 4 de abril de 2018 | 6 de abril de 2018 |

| Balanza ajustada al cierre del ejercicio 2017 | 20 de abril de 2018 | 22 de mayo de 2018 |

| Marzo de 2018 | 4 de mayo de 2018 | 8 de mayo de 2018 |

| Abril de 2018 | 5 de junio de 2018 | 7 de junio de 2018 |

| Mayo de 2018 | 4 de julio de 2018 | 6 de julio de 2018 |

| Junio de 2018 | 3 de agosto de 2018 | 7 de agosto de 2018 |

| Julio de 2018 | 5 de septiembre de 2018 | 7 de septiembre de 2018 |

| Agosto de 2018 | 3 de octubre de 2018 | 5 de octubre de 2018 |

| Septiembre de 2018 | 5 de noviembre de 2018 | 7 de noviembre de 2018 |

| Octubre de 2018 | 5 de diciembre de 2018 | 7 de diciembre de 2018 |

| Noviembre de 2018 | 4 de enero de 2019 | 8 de enero de 2019 |

| Diciembre de 2018 | 6 de febrero de 2019 | 8 de febrero de 2019 |

En base a lo indicado por el SAT, se ha confirmado a la Procuraduría de la Defensa del Contribuyente (Prodecon) que la entrada en vigor de la contabilidad electrónica será escalonada a partir de este año.

Si miramos en concreto los criterios resolutivos tercero y cuarto de la Séptima Resolución de Modificaciones a la Resolución Miscelánea Fiscal (RMF) para 2014 se estableció la gradualidad de la contabilidad electrónica.

Estos disponían que sólo aquellos contribuyentes que hubieran obtenido ingresos acumulables superiores a cuatro millones de pesos en 2013, así como las instituciones financieras, serán los que estarían obligados a llevar y enviar su contabilidad electrónica, a partir del 1 de enero de 2015, mientras que los restantes contribuyentes lo harían a partir de enero de 2016.

Pero, si miramos la RMF para 2015, no se reiteraron dichas disposiciones, lo cual provocó inquietud en los contribuyentes sobre la subsistencia de la gradualidad de la entrada en vigor de la contabilidad electrónica.

No obstante, el SAT confirmó al organismo autónomo que subsisten las disposiciones mencionadas, y destacó que dicho compromiso ante el ombudsman fiscal garantiza la seguridad jurídica de los contribuyentes.

Empresas que coticen en bolsa

Enviarán los archivos mensuales por cada trimestre, a más tardar en las siguientes fechas:

- Enero, febrero y marzo: el 3 de mayo

- Abril, mayo y junio: el 3 de agosto

- Julio, agosto y septiembre: el 3 de noviembre

- Octubre, noviembre y diciembre: el 3 de marzo

¿Cuándo se presenta la balanza de comprobación si existe modificación en las cifras?

Muchos han consultado qué sucede cuando por alguna modificación se renuevan las cifras de la balanza que ya se envió al SAT. La duda clave es si ¿es posible enviar alguna información complementaria?

Y al respuesta simple es que sí, que se deberá mandar dentro de los 3 días siguientes a la modificación.

Esta cuestión se regula de la siguiente manera en la RMF 2014, regla I.2.8.6.:

(…)

En caso de que los archivos contengan errores informáticos, se enviará por parte de la autoridad un aviso a través del Buzón Tributario para que, dentro del plazo de 3 días hábiles contados a partir de que surta efectos la notificación del referido aviso, el contribuyente corrija dicha situación y los envíe. En caso de no enviar los archivos corregidos dentro del citado plazo, se tendrán por no presentados.

En caso de que el contribuyente modifique posteriormente los archivos ya enviados, se efectuará la sustitución de éstos, a través del envío de los nuevos archivos, lo cual se deberá realizar dentro de los 3 días hábiles posteriores a cuando tenga lugar la modificación de la información por parte del contribuyente.

(…)

Anexo 24 del SAT – Contabilidad en Medios Electrónicos

Este nuevo anexo nos indica la forma en que debemos llevar la Contabilidad en sistemas electrónicos (no para quienes usen “Mis Cuentas”) haciendo hincapié en la generación de archivos en formato XML que tendrán que contener:

Catálogo de cuentas

El archivo XML del catálogo de cuentas contendrá los siguientes datos:

Atributos del catálogo de cuentas

- Versión. La cual deberá partir de la 1.0.2.

- RFC del contribuyente.

- Total de cuentas que contiene el catálogo.

- Mes en el que inicie la vigencia del catálogo para la balanza de comprobación.

- Año en el que inicie la vigencia del catálogo para la balanza de comprobación.

- Código agrupador de cuentas, de acuerdo al catálogo publicado por el SAT.

- Número de la cuenta.

- Descripción de la cuenta.

- Subcuentas, clave de la cuenta a la que pertenece.

- Nivel en que se encuentra la cuenta.

- Naturaleza de la cuenta (D – Deudora, A – Acreedora).

¿Con qué periodicidad y en qué fechas se envía la información del catálogo de cuentas?

Es importante saber que esta información únicamente se debe enviar una vez, entre el 3 al 5 de marzo.

Código agrupador de cuentas del SAT

| Nivel | Código agrupador | Nombre de la cuenta y/o subcuenta |

|---|---|---|

| 100 | Activo | |

| 100,01 | Activo a corto plazo | |

| 1 | 101 | Caja |

| 2 | 101,01 | Caja y efectivo |

| 1 | 102 | Bancos |

| 2 | 102,01 | Bancos nacionales |

| 2 | 102,02 | Bancos extranjeros |

| 1 | 103 | Inversiones |

| 2 | 103,01 | Inversiones temporales |

| 2 | 103,02 | Inversiones en fideicomisos |

| 2 | 103,03 | Otras inversiones |

| 1 | 104 | Otros instrumentos financieros |

| 2 | 104,01 | Otros instrumentos financieros |

| 1 | 105 | Clientes |

| 2 | 105,01 | Clientes nacionales |

| 2 | 105,02 | Clientes extranjeros |

| 2 | 105,03 | Clientes nacionales parte relacionada |

| 2 | 105,04 | Clientes extranjeros parte relacionada |

| 1 | 106 | Cuentas y documentos por cobrar a corto plazo |

| 2 | 106,01 | Cuentas y documentos por cobrar a corto plazo nacional |

| 2 | 106,02 | Cuentas y documentos por cobrar a corto plazo extranjero |

| 2 | 106,03 | Cuentas y documentos por cobrar a corto plazo nacional parte relacionada |

| 2 | 106,04 | Cuentas y documentos por cobrar a corto plazo extranjero parte relacionada |

| 2 | 106,05 | Intereses por cobrar a corto plazo nacional |

| 2 | 106,06 | Intereses por cobrar a corto plazo extranjero |

| 2 | 106,07 | Intereses por cobrar a corto plazo nacional parte relacionada |

| 2 | 106,08 | Intereses por cobrar a corto plazo extranjero parte relacionada |

| 2 | 106,09 | Otras cuentas y documentos por cobrar a corto plazo |

| 2 | 106,1 | Otras cuentas y documentos por cobrar a corto plazo parte relacionada |

| 1 | 107 | Deudores diversos |

| 2 | 107,01 | Funcionarios y empleados |

| 2 | 107,02 | Socios y accionistas |

| 2 | 107,03 | Partes relacionadas nacionales |

| 2 | 107,04 | Partes relacionadas extranjeros |

| 2 | 107,05 | Otros deudores diversos |

| 1 | 108 | Estimación de cuentas incobrables |

| 2 | 108,01 | Estimación de cuentas incobrables nacional |

| 2 | 108,02 | Estimación de cuentas incobrables extranjero |

| 2 | 108,03 | Estimación de cuentas incobrables nacional parte relacionada |

| 2 | 108,04 | Estimación de cuentas incobrables extranjero parte relacionada |

| 1 | 109 | Pagos anticipados |

| 2 | 109,01 | Seguros y fianzas pagados por anticipado nacional |

| 2 | 109,02 | Seguros y fianzas pagados por anticipado extranjero |

| 2 | 109,03 | Seguros y fianzas pagados por anticipado nacional parte relacionada |

| 2 | 109,04 | Seguros y fianzas pagados por anticipado extranjero parte relacionada |

| 2 | 109,05 | Rentas pagados por anticipado nacional |

| 2 | 109,06 | Rentas pagados por anticipado extranjero |

| 2 | 109,07 | Rentas pagados por anticipado nacional parte relacionada |

| 2 | 109,08 | Rentas pagados por anticipado extranjero parte relacionada |

| 2 | 109,09 | Intereses pagados por anticipado nacional |

| 2 | 109,1 | Intereses pagados por anticipado extranjero |

| 2 | 109,11 | Intereses pagados por anticipado nacional parte relacionada |

| 2 | 109,12 | Intereses pagados por anticipado extranjero parte relacionada |

| 2 | 109,13 | Factoraje financiero pagados por anticipado nacional |

| 2 | 109,14 | Factoraje financiero pagados por anticipado extranjero |

| 2 | 109,15 | Factoraje financiero pagados por anticipado nacional parte relacionada |

| 2 | 109,16 | Factoraje financiero pagados por anticipado extranjero parte relacionada |

| 2 | 109,17 | Arrendamiento financiero pagados por anticipado nacional |

| 2 | 109,18 | Arrendamiento financiero pagados por anticipado extranjero |

| 2 | 109,19 | Arrendamiento financiero pagados por anticipado nacional parte relacionada |

| 2 | 109,2 | Arrendamiento financiero pagados por anticipado extranjero parte relacionada |

| 2 | 109,21 | Pérdida por deterioro de pagos anticipados |

| 2 | 109,22 | Derechos fiduciarios |

| 2 | 109,23 | Otros pagos anticipados |

| 1 | 110 | Subsidio al empleo por aplicar |

| 2 | 110,01 | Subsidio al empleo por aplicar |

| 1 | 111 | Crédito al diesel por acreditar |

| 2 | 111,01 | Crédito al diesel por acreditar |

| 1 | 112 | Otros estímulos |

| 2 | 112,01 | Otros estímulos |

| 1 | 113 | Impuestos a favor |

| 2 | 113,01 | IVA a favor |

| 2 | 113,02 | ISR a favor |

| 2 | 113,03 | IETU a favor |

| 2 | 113,04 | IDE a favor |

| 2 | 113,05 | IA a favor |

| 2 | 113,06 | Subsidio al empleo |

| 2 | 113,07 | Pago de lo indebido |

| 2 | 113,08 | Otros impuestos a favor |

| 1 | 114 | Pagos provisionales |

| 2 | 114,01 | Pagos provisionales de ISR |

| 1 | 115 | Inventario |

| 2 | 115,01 | Inventario |

| 2 | 115,02 | Materia prima y materiales |

| 2 | 115,03 | Producción en proceso |

| 2 | 115,04 | Productos terminados |

| 2 | 115,05 | Mercancías en tránsito |

| 2 | 115,06 | Mercancías en poder de terceros |

| 2 | 115,07 | Otros |

| 1 | 116 | Estimación de inventarios obsoletos y de lento movimiento |

| 2 | 116,01 | Estimación de inventarios obsoletos y de lento movimiento |

| 1 | 117 | Obras en proceso de inmuebles |

| 2 | 117,01 | Obras en proceso de inmuebles |

| 1 | 118 | Impuestos acreditables pagados |

| 2 | 118,01 | IVA acreditable pagado |

| 2 | 118,02 | IVA acreditable de importación pagado |

| 2 | 118,03 | IEPS acreditable pagado |

| 2 | 118,04 | IEPS pagado en importación |

| 1 | 119 | Impuestos acreditables por pagar |

| 2 | 119,01 | IVA pendiente de pago |

| 2 | 119,02 | IVA de importación pendiente de pago |

| 2 | 119,03 | IEPS pendiente de pago |

| 2 | 119,04 | IEPS pendiente de pago en importación |

| 1 | 120 | Anticipo a proveedores |

| 2 | 120,01 | Anticipo a proveedores nacional |

| 2 | 120,02 | Anticipo a proveedores extranjero |

| 2 | 120,03 | Anticipo a proveedores nacional parte relacionada |

| 2 | 120,04 | Anticipo a proveedores extranjero parte relacionada |

| 1 | 121 | Otros activos a corto plazo |

| 2 | 121,01 | Otros activos a corto plazo |

| Activo a largo plazo | ||

| 1 | 151 | Terrenos |

| 2 | 151,01 | Terrenos |

| 1 | 152 | Edificios |

| 2 | 152,01 | Edificios |

| 1 | 153 | Maquinaria y equipo |

| 2 | 153,01 | Maquinaria y equipo |

| 1 | 154 | Automóviles, autobuses, camiones de carga, tractocamiones, montacargas y remolques |

| 2 | 154,01 | Automóviles, autobuses, camiones de carga, tractocamiones, montacargas y remolques |

| 1 | 155 | Mobiliario y equipo de oficina |

| 2 | 155,01 | Mobiliario y equipo de oficina |

| 1 | 156 | Equipo de cómputo |

| 2 | 156,01 | Equipo de cómputo |

| 1 | 157 | Equipo de comunicación |

| 2 | 157,01 | Equipo de comunicación |

| 1 | 158 | Activos biológicos, vegetales y semovientes |

| 2 | 158,01 | Activos biológicos, vegetales y semovientes |

| 1 | 159 | Obras en proceso de activos fijos |

| 2 | 159,01 | Obras en proceso de activos fijos |

| 1 | 160 | Otros activos fijos |

| 2 | 160,01 | Otros activos fijos |

| 1 | 161 | Ferrocarriles |

| 2 | 161,01 | Ferrocarriles |

| 1 | 162 | Embarcaciones |

| 2 | 162,01 | Embarcaciones |

| 1 | 163 | Aviones |

| 2 | 163,01 | Aviones |

| 1 | 164 | Troqueles, moldes, matrices y herramental |

| 2 | 164,01 | Troqueles, moldes, matrices y herramental |

| 1 | 165 | Equipo de comunicaciones telefónicas |

| 2 | 165,01 | Equipo de comunicaciones telefónicas |

| 1 | 166 | Equipo de comunicación satelital |

| 2 | 166,01 | Equipo de comunicación satelital |

| 1 | 167 | Equipo de adaptaciones para personas con capacidades diferentes |

| 2 | 167,01 | Equipo de adaptaciones para personas con capacidades diferentes |

| 1 | 168 | Maquinaria y equipo de generación de energía de fuentes renovables o de sistemas de cogeneración de electricidad eficiente |

| 2 | 168,01 | Maquinaria y equipo de generación de energía de fuentes renovables o de sistemas de cogeneración de electricidad eficiente |

| 1 | 169 | Otra maquinaria y equipo |

| 2 | 169,01 | Otra maquinaria y equipo |

| 1 | 170 | Adaptaciones y mejoras |

| 2 | 170,01 | Adaptaciones y mejoras |

| 1 | 171 | Depreciación acumulada de activos fijos |

| 2 | 171,01 | Depreciación acumulada de edificios |

| 2 | 171,02 | Depreciación acumulada de maquinaria y equipo |

| 2 | 171,03 | Depreciación acumulada de automóviles, autobuses, camiones de carga, tractocamiones, montacargas y remolques |

| 2 | 171,04 | Depreciación acumulada de mobiliario y equipo de oficina |

| 2 | 171,05 | Depreciación acumulada de equipo de cómputo |

| 2 | 171,06 | Depreciación acumulada de equipo de comunicación |

| 2 | 171,07 | Depreciación acumulada de activos biológicos, vegetales y semovientes |

| 2 | 171,08 | Depreciación acumulada de otros activos fijos |

| 2 | 171,09 | Depreciación acumulada de ferrocarriles |

| 2 | 171,1 | Depreciación acumulada de embarcaciones |

| 2 | 171,11 | Depreciación acumulada de aviones |

| 2 | 171,12 | Depreciación acumulada de troqueles, moldes, matrices y herramental |

| 2 | 171,13 | Depreciación acumulada de equipo de comunicaciones telefónicas |

| 2 | 171,14 | Depreciación acumulada de equipo de comunicación satelital |

| 2 | 171,15 | Depreciación acumulada de equipo de adaptaciones para personas con capacidades diferentes |

| 2 | 171,16 | Depreciación acumulada de maquinaria y equipo de generación de energía de fuentes renovables o de sistemas de cogeneración de electricidad eficiente |

| 2 | 171,17 | Depreciación acumulada de adaptaciones y mejoras |

| 2 | 171,18 | Depreciación acumulada de otra maquinaria y equipo |

| 1 | 172 | Pérdida por deterioro acumulado de activos fijos |

| 2 | 172,01 | Pérdida por deterioro acumulado de edificios |

| 2 | 172,02 | Pérdida por deterioro acumulado de maquinaria y equipo |

| 2 | 172,03 | Pérdida por deterioro acumulado de automóviles, autobuses, camiones de carga, tractocamiones, montacargas y remolques |

| 2 | 172,04 | Pérdida por deterioro acumulado de mobiliario y equipo de oficina |

| 2 | 172,05 | Pérdida por deterioro acumulado de equipo de cómputo |

| 2 | 172,06 | Pérdida por deterioro acumulado de equipo de comunicación |

| 2 | 172,07 | Pérdida por deterioro acumulado de activos biológicos, vegetales y semovientes |

| 2 | 172,08 | Pérdida por deterioro acumulado de otros activos fijos |

| 2 | 172,09 | Pérdida por deterioro acumulado de ferrocarriles |

| 2 | 172,1 | Pérdida por deterioro acumulado de embarcaciones |

| 2 | 172,11 | Pérdida por deterioro acumulado de aviones |

| 2 | 172,12 | Pérdida por deterioro acumulado de troqueles, moldes, matrices y herramental |

| 2 | 172,13 | Pérdida por deterioro acumulado de equipo de comunicaciones telefónicas |

| 2 | 172,14 | Pérdida por deterioro acumulado de equipo de comunicación satelital |

| 2 | 172,15 | Pérdida por deterioro acumulado de equipo de adaptaciones para personas con capacidades diferentes |

| 2 | 172,16 | Pérdida por deterioro acumulado de maquinaria y equipo de generación de energía de fuentes renovables o de sistemas de cogeneración de electricidad eficiente |

| 2 | 172,17 | Pérdida por deterioro acumulado de adaptaciones y mejoras |

| 2 | 172,18 | Pérdida por deterioro acumulado de otra maquinaria y equipo |

| 1 | 173 | Gastos diferidos |

| 2 | 173,01 | Gastos diferidos |

| 1 | 174 | Gastos pre operativos |

| 2 | 174,01 | Gastos pre operativos |

| 1 | 175 | Regalías, asistencia técnica y otros gastos diferidos |

| 2 | 175,01 | Regalías, asistencia técnica y otros gastos diferidos |

| 1 | 176 | Activos intangibles |

| 2 | 176,01 | Activos intangibles |

| 1 | 177 | Gastos de organización |

| 2 | 177,01 | Gastos de organización |

| 1 | 178 | Investigación y desarrollo de mercado |

| 2 | 178,01 | Investigación y desarrollo de mercado |

| 1 | 179 | Marcas y patentes |

| 2 | 179,01 | Marcas y patentes |

| 1 | 180 | Crédito mercantil |

| 2 | 180,01 | Crédito mercantil |

| 1 | 181 | Gastos de instalación |

| 2 | 181,01 | Gastos de instalación |

| 1 | 182 | Otros activos diferidos |

| 2 | 182,01 | Otros activos diferidos |

| 1 | 183 | Amortización acumulada de activos diferidos |

| 2 | 183,01 | Amortización acumulada de gastos diferidos |

| 2 | 183,02 | Amortización acumulada de gastos pre operativos |

| 2 | 183,03 | Amortización acumulada de regalías, asistencia técnica y otros gastos diferidos |

| 2 | 183,04 | Amortización acumulada de activos intangibles |

| 2 | 183,05 | Amortización acumulada de gastos de organización |

| 2 | 183,06 | Amortización acumulada de investigación y desarrollo de mercado |

| 2 | 183,07 | Amortización acumulada de marcas y patentes |

| 2 | 183,08 | Amortización acumulada de crédito mercantil |

| 2 | 183,09 | Amortización acumulada de gastos de instalación |

| 2 | 183,1 | Amortización acumulada de otros activos diferidos |

| 1 | 184 | Depósitos en garantía |

| 2 | 184,01 | Depósitos de fianzas |

| 2 | 184,02 | Depósitos de arrendamiento de bienes inmuebles |

| 2 | 184,03 | Otros depósitos en garantía |

| 1 | 185 | Impuestos diferidos |

| 2 | 185,01 | Impuestos diferidos ISR |

| 1 | 186 | Cuentas y documentos por cobrar a largo plazo |

| 2 | 186,01 | Cuentas y documentos por cobrar a largo plazo nacional |

| 2 | 186,02 | Cuentas y documentos por cobrar a largo plazo extranjero |

| 2 | 186,03 | Cuentas y documentos por cobrar a largo plazo nacional parte relacionada |

| 2 | 186,04 | Cuentas y documentos por cobrar a largo plazo extranjero parte relacionada |

| 2 | 186,05 | Intereses por cobrar a largo plazo nacional |

| 2 | 186,06 | Intereses por cobrar a largo plazo extranjero |

| 2 | 186,07 | Intereses por cobrar a largo plazo nacional parte relacionada |

| 2 | 186,08 | Intereses por cobrar a largo plazo extranjero parte relacionada |

| 2 | 186,09 | Otras cuentas y documentos por cobrar a largo plazo |

| 2 | 186,1 | Otras cuentas y documentos por cobrar a largo plazo parte relacionada |

| 1 | 187 | Participación de los trabajadores en las utilidades diferidas |

| 2 | 187,01 | Participación de los trabajadores en las utilidades diferidas |

| 1 | 188 | Inversiones permanentes en acciones |

| 2 | 188,01 | Inversiones a largo plazo en subsidiarias |

| 2 | 188,02 | Inversiones a largo plazo en asociadas |

| 2 | 188,03 | Otras inversiones permanentes en acciones |

| 1 | 189 | Estimación por deterioro de inversiones permanentes en acciones |

| 2 | 189,01 | Estimación por deterioro de inversiones permanentes en acciones |

| 1 | 190 | Otros instrumentos financieros |

| 2 | 190,01 | Otros instrumentos financieros |

| 1 | 191 | Otros activos a largo plazo |

| 2 | 191,01 | Otros activos a largo plazo |

| Pasivo | ||

| Pasivo a corto plazo | ||

| 1 | 201 | Proveedores |

| 2 | 201,01 | Proveedores nacionales |

| 2 | 201,02 | Proveedores extranjeros |

| 2 | 201,03 | Proveedores nacionales parte relacionada |

| 2 | 201,04 | Proveedores extranjeros parte relacionada |

| 1 | 202 | Cuentas por pagar a corto plazo |

| 2 | 202,01 | Documentos por pagar bancario y financiero nacional |

| 2 | 202,02 | Documentos por pagar bancario y financiero extranjero |

| 2 | 202,03 | Documentos y cuentas por pagar a corto plazo nacional |

| 2 | 202,04 | Documentos y cuentas por pagar a corto plazo extranjero |

| 2 | 202,05 | Documentos y cuentas por pagar a corto plazo nacional parte relacionada |

| 2 | 202,06 | Documentos y cuentas por pagar a corto plazo extranjero parte relacionada |

| 2 | 202,07 | Intereses por pagar a corto plazo nacional |

| 2 | 202,08 | Intereses por pagar a corto plazo extranjero |

| 2 | 202,09 | Intereses por pagar a corto plazo nacional parte relacionada |

| 2 | 202,1 | Intereses por pagar a corto plazo extranjero parte relacionada |

| 2 | 202,11 | Dividendo por pagar nacional |

| 2 | 202,12 | Dividendo por pagar extranjero |

| 1 | 203 | Cobros anticipados a corto plazo |

| 2 | 203,01 | Rentas cobradas por anticipado a corto plazo nacional |

| 2 | 203,02 | Rentas cobradas por anticipado a corto plazo extranjero |

| 2 | 203,03 | Rentas cobradas por anticipado a corto plazo nacional parte relacionada |

| 2 | 203,04 | Rentas cobradas por anticipado a corto plazo extranjero parte relacionada |

| 2 | 203,05 | Intereses cobrados por anticipado a corto plazo nacional |

| 2 | 203,06 | Intereses cobrados por anticipado a corto plazo extranjero |

| 2 | 203,07 | Intereses cobrados por anticipado a corto plazo nacional parte relacionada |

| 2 | 203,08 | Intereses cobrados por anticipado a corto plazo extranjero parte relacionada |

| 2 | 203,09 | Factoraje financiero cobrados por anticipado a corto plazo nacional |

| 2 | 203,1 | Factoraje financiero cobrados por anticipado a corto plazo extranjero |

| 2 | 203,11 | Factoraje financiero cobrados por anticipado a corto plazo nacional parte relacionada |

| 2 | 203,12 | Factoraje financiero cobrados por anticipado a corto plazo extranjero parte relacionada |

| 2 | 203,13 | Arrendamiento financiero cobrados por anticipado a corto plazo nacional |

| 2 | 203,14 | Arrendamiento financiero cobrados por anticipado a corto plazo extranjero |

| 2 | 203,15 | Arrendamiento financiero cobrados por anticipado a corto plazo nacional parte relacionada |

| 2 | 203,16 | Arrendamiento financiero cobrados por anticipado a corto plazo extranjero parte relacionada |

| 2 | 203,17 | Derechos fiduciarios |

| 2 | 203,18 | Otros cobros anticipados |

| 1 | 204 | Instrumentos financieros a corto plazo |

| 2 | 204,01 | Instrumentos financieros a corto plazo |

| 1 | 205 | Acreedores diversos a corto plazo |

| 2 | 205,01 | Socios, accionistas o representante legal |

| 2 | 205,02 | Acreedores diversos a corto plazo nacional |

| 2 | 205,03 | Acreedores diversos a corto plazo extranjero |

| 2 | 205,04 | Acreedores diversos a corto plazo nacional parte relacionada |

| 2 | 205,05 | Acreedores diversos a corto plazo extranjero parte relacionada |

| 2 | 205,06 | Otros acreedores diversos a corto plazo |

| 1 | 206 | Anticipo de cliente |

| 2 | 206,01 | Anticipo de cliente nacional |

| 2 | 206,02 | Anticipo de cliente extranjero |

| 2 | 206,03 | Anticipo de cliente nacional parte relacionada |

| 2 | 206,04 | Anticipo de cliente extranjero parte relacionada |

| 2 | 206,05 | Otros anticipos de clientes |

| 1 | 207 | Impuestos trasladados |

| 2 | 207,01 | IVA trasladado |

| 2 | 207,02 | IEPS trasladado |

| 1 | 208 | Impuestos trasladados cobrados |

| 2 | 208,01 | IVA trasladado cobrado |

| 2 | 208,02 | IEPS trasladado cobrado |

| 1 | 209 | Impuestos trasladados no cobrados |

| 2 | 209,01 | IVA trasladado no cobrado |

| 2 | 209,02 | IEPS trasladado no cobrado |

| 1 | 210 | Provisión de sueldos y salarios por pagar |

| 2 | 210,01 | Provisión de sueldos y salarios por pagar |

| 2 | 210,02 | Provisión de vacaciones por pagar |

| 2 | 210,03 | Provisión de aguinaldo por pagar |

| 2 | 210,04 | Provisión de fondo de ahorro por pagar |

| 2 | 210,05 | Provisión de asimilados a salarios por pagar |

| 2 | 210,06 | Provisión de anticipos o remanentes por distribuir |

| 2 | 210,07 | Provisión de otros sueldos y salarios por pagar |

| 1 | 211 | Provisión de contribuciones de seguridad social por pagar |

| 2 | 211,01 | Provisión de IMSS patronal por pagar |

| 2 | 211,02 | Provisión de SAR por pagar |

| 2 | 211,03 | Provisión de infonavit por pagar |

| 1 | 212 | Provisión de impuesto estatal sobre nómina por pagar |

| 2 | 212,01 | Provisión de impuesto estatal sobre nómina por pagar |

| 1 | 213 | Impuestos y derechos por pagar |

| 2 | 213,01 | IVA por pagar |

| 2 | 213,02 | IEPS por pagar |

| 2 | 213,03 | ISR por pagar |

| 2 | 213,04 | Impuesto estatal sobre nómina por pagar |

| 2 | 213,05 | Impuesto estatal y municipal por pagar |

| 2 | 213,06 | Derechos por pagar |

| 2 | 213,07 | Otros impuestos por pagar |

| 1 | 214 | Dividendos por pagar |

| 2 | 214,01 | Dividendos por pagar |

| 1 | 215 | PTU por pagar |

| 2 | 215,01 | PTU por pagar |

| 2 | 215,02 | PTU por pagar de ejercicios anteriores |

| 2 | 215,03 | Provisión de PTU por pagar |

| 1 | 216 | Impuestos retenidos |

| 2 | 216,01 | Impuestos retenidos de ISR por sueldos y salarios |

| 2 | 216,02 | Impuestos retenidos de ISR por asimilados a salarios |

| 2 | 216,03 | Impuestos retenidos de ISR por arrendamiento |

| 2 | 216,04 | Impuestos retenidos de ISR por servicios profesionales |

| 2 | 216,05 | Impuestos retenidos de ISR por dividendos |

| 2 | 216,06 | Impuestos retenidos de ISR por intereses |

| 2 | 216,07 | Impuestos retenidos de ISR por pagos al extranjero |

| 2 | 216,08 | Impuestos retenidos de ISR por venta de acciones |

| 2 | 216,09 | Impuestos retenidos de ISR por venta de partes sociales |

| 2 | 216,1 | Impuestos retenidos de IVA |

| 2 | 216,11 | Retenciones de IMSS a los trabajadores |

| 2 | 216,12 | Otras impuestos retenidos |

| 1 | 217 | Pagos realizados por cuenta de terceros |

| 2 | 217,01 | Pagos realizados por cuenta de terceros |

| 1 | 218 | Otros pasivos a corto plazo |

| 2 | 218,01 | Otros pasivos a corto plazo |

| Pasivo a largo plazo | ||

| 1 | 251 | Acreedores diversos a largo plazo |

| 2 | 251,01 | Socios, accionistas o representante legal |

| 2 | 251,02 | Acreedores diversos a largo plazo nacional |

| 2 | 251,03 | Acreedores diversos a largo plazo extranjero |

| 2 | 251,04 | Acreedores diversos a largo plazo nacional parte relacionada |

| 2 | 251,05 | Acreedores diversos a largo plazo extranjero parte relacionada |

| 2 | 251,06 | Otros acreedores diversos a largo plazo |

| 1 | 252 | Cuentas por pagar a largo plazo |

| 2 | 252,01 | Documentos bancarios y financieros por pagar a largo plazo nacional |

| 2 | 252,02 | Documentos bancarios y financieros por pagar a largo plazo extranjero |

| 2 | 252,03 | Documentos y cuentas por pagar a largo plazo nacional |

| 2 | 252,04 | Documentos y cuentas por pagar a largo plazo extranjero |

| 2 | 252,05 | Documentos y cuentas por pagar a largo plazo nacional parte relacionada |

| 2 | 252,06 | Documentos y cuentas por pagar a largo plazo extranjero parte relacionada |

| 2 | 252,07 | Hipotecas por pagar a largo plazo nacional |

| 2 | 252,08 | Hipotecas por pagar a largo plazo extranjero |

| 2 | 252,09 | Hipotecas por pagar a largo plazo nacional parte relacionada |

| 2 | 252,1 | Hipotecas por pagar a largo plazo extranjero parte relacionada |

| 2 | 252,11 | Intereses por pagar a largo plazo nacional |

| 2 | 252,12 | Intereses por pagar a largo plazo extranjero |

| 2 | 252,13 | Intereses por pagar a largo plazo nacional parte relacionada |

| 2 | 252,14 | Intereses por pagar a largo plazo extranjero parte relacionada |

| 2 | 252,15 | Dividendos por pagar nacionales |

| 2 | 252,16 | Dividendos por pagar extranjeros |

| 2 | 252,17 | Otras cuentas y documentos por pagar a largo plazo |

| 1 | 253 | Cobros anticipados a largo plazo |

| 2 | 253,01 | Rentas cobradas por anticipado a largo plazo nacional |

| 2 | 253,02 | Rentas cobradas por anticipado a largo plazo extranjero |

| 2 | 253,03 | Rentas cobradas por anticipado a largo plazo nacional parte relacionada |

| 2 | 253,04 | Rentas cobradas por anticipado a largo plazo extranjero parte relacionada |

| 2 | 253,05 | Intereses cobrados por anticipado a largo plazo nacional |

| 2 | 253,06 | Intereses cobrados por anticipado a largo plazo extranjero |

| 2 | 253,07 | Intereses cobrados por anticipado a largo plazo nacional parte relacionada |

| 2 | 253,08 | Intereses cobrados por anticipado a largo plazo extranjero parte relacionada |

| 2 | 253,09 | Factoraje financiero cobrados por anticipado a largo plazo nacional |

| 2 | 253,1 | Factoraje financiero cobrados por anticipado a largo plazo extranjero |

| 2 | 253,11 | Factoraje financiero cobrados por anticipado a largo plazo nacional parte relacionada |

| 2 | 253,12 | Factoraje financiero cobrados por anticipado a largo plazo extranjero parte relacionada |

| 2 | 253,13 | Arrendamiento financiero cobrados por anticipado a largo plazo nacional |

| 2 | 253,14 | Arrendamiento financiero cobrados por anticipado a largo plazo extranjero |

| 2 | 253,15 | Arrendamiento financiero cobrados por anticipado a largo plazo nacional parte relacionada |

| 2 | 253,16 | Arrendamiento financiero cobrados por anticipado a largo plazo extranjero parte relacionada |

| 2 | 253,17 | Derechos fiduciarios |

| 2 | 253,18 | Otros cobros anticipados |

| 1 | 254 | Instrumentos financieros a largo plazo |

| 2 | 254,01 | Instrumentos financieros a largo plazo |

| 1 | 255 | Pasivos por beneficios a los empleados a largo plazo |

| 2 | 255,01 | Pasivos por beneficios a los empleados a largo plazo |

| 1 | 256 | Otros pasivos a largo plazo |

| 2 | 256,01 | Otros pasivos a largo plazo |

| 1 | 257 | Participación de los trabajadores en las utilidades diferida |

| 2 | 257,01 | Participación de los trabajadores en las utilidades diferida |

| 1 | 258 | Obligaciones contraídas de fideicomisos |

| 2 | 258,01 | Obligaciones contraídas de fideicomisos |

| 1 | 259 | Impuestos diferidos |

| 2 | 259,01 | ISR diferido |

| 2 | 259,02 | ISR por dividendo diferido |

| 2 | 259,03 | Otros impuestos diferidos |

| 1 | 260 | Pasivos diferidos |

| 2 | 260,01 | Pasivos diferidos |

| Capital contable | ||

| 1 | 301 | Capital social |

| 2 | 301,01 | Capital fijo |

| 2 | 301,02 | Capital variable |

| 2 | 301,03 | Aportaciones para futuros aumentos de capital |

| 2 | 301,04 | Prima en suscripción de acciones |

| 2 | 301,05 | Prima en suscripción de partes sociales |

| 1 | 302 | Patrimonio |

| 2 | 302,01 | Patrimonio |

| 2 | 302,02 | Aportación patrimonial |

| 2 | 302,03 | Déficit o remanente del ejercicio |

| 1 | 303 | Reserva legal |

| 2 | 303,01 | Reserva legal |

| 1 | 304 | Resultado de ejercicios anteriores |

| 2 | 304,01 | Utilidad de ejercicios anteriores |

| 2 | 304,02 | Pérdida de ejercicios anteriores |

| 2 | 304,03 | Resultado integral de ejercicios anteriores |

| 2 | 304,04 | Déficit o remanente de ejercicio anteriores |

| 1 | 305 | Resultado del ejercicio |

| 2 | 305,01 | Utilidad del ejercicio |

| 2 | 305,02 | Pérdida del ejercicio |

| 2 | 305,03 | Resultado integral |

| 1 | 306 | Otras cuentas de capital |

| 2 | 306,01 | Otras cuentas de capital |

| Ingresos | ||

| 1 | 401 | Ingresos |

| 2 | 401,01 | Ventas y/o servicios gravados a la tasa general |

| 2 | 401,02 | Ventas y/o servicios gravados a la tasa general de contado |

| 2 | 401,03 | Ventas y/o servicios gravados a la tasa general a crédito |

| 2 | 401,04 | Ventas y/o servicios gravados al 0% |

| 2 | 401,05 | Ventas y/o servicios gravados al 0% de contado |

| 2 | 401,06 | Ventas y/o servicios gravados al 0% a crédito |

| 2 | 401,07 | Ventas y/o servicios exentos |

| 2 | 401,08 | Ventas y/o servicios exentos de contado |

| 2 | 401,09 | Ventas y/o servicios exentos a crédito |

| 2 | 401,1 | Ventas y/o servicios gravados a la tasa general nacionales partes relacionadas |

| 2 | 401,11 | Ventas y/o servicios gravados a la tasa general extranjeros partes relacionadas |

| 2 | 401,12 | Ventas y/o servicios gravados al 0% nacionales partes relacionadas |

| 2 | 401,13 | Ventas y/o servicios gravados al 0% extranjeros partes relacionadas |

| 2 | 401,14 | Ventas y/o servicios exentos nacionales partes relacionadas |

| 2 | 401,15 | Ventas y/o servicios exentos extranjeros partes relacionadas |

| 2 | 401,16 | Ingresos por servicios administrativos |

| 2 | 401,17 | Ingresos por servicios administrativos nacionales partes relacionadas |

| 2 | 401,18 | Ingresos por servicios administrativos extranjeros partes relacionadas |

| 2 | 401,19 | Ingresos por servicios profesionales |

| 2 | 401,2 | Ingresos por servicios profesionales nacionales partes relacionadas |

| 2 | 401,21 | Ingresos por servicios profesionales extranjeros partes relacionadas |

| 2 | 401,22 | Ingresos por arrendamiento |

| 2 | 401,23 | Ingresos por arrendamiento nacionales partes relacionadas |

| 2 | 401,24 | Ingresos por arrendamiento extranjeros partes relacionadas |

| 2 | 401,25 | Ingresos por exportación |

| 2 | 401,26 | Ingresos por comisiones |

| 2 | 401,27 | Ingresos por maquila |

| 2 | 401,28 | Ingresos por coordinados |

| 2 | 401,29 | Ingresos por regalías |

| 2 | 401,3 | Ingresos por asistencia técnica |

| 2 | 401,31 | Ingresos por donativos |

| 2 | 401,32 | Ingresos por intereses (actividad propia) |

| 2 | 401,33 | Ingresos de copropiedad |

| 2 | 401,34 | Ingresos por fideicomisos |

| 2 | 401,35 | Ingresos por factoraje financiero |

| 2 | 401,36 | Ingresos por arrendamiento financiero |

| 2 | 401,37 | Ingresos de extranjeros con establecimiento en el país |

| 2 | 401,38 | Otros ingresos propios |

| 1 | 402 | Devoluciones, descuentos o bonificaciones sobre ingresos |

| 2 | 402,01 | Devoluciones, descuentos o bonificaciones sobre ventas y/o servicios a la tasa general |

| 2 | 402,02 | Devoluciones, descuentos o bonificaciones sobre ventas y/o servicios al 0% |

| 2 | 402,03 | Devoluciones, descuentos o bonificaciones sobre ventas y/o servicios exentos |

| 2 | 402,04 | Devoluciones, descuentos o bonificaciones de otros ingresos |

| 1 | 403 | Otros ingresos |

| 2 | 403,01 | Otros Ingresos |

| 2 | 403,02 | Otros ingresos nacionales parte relacionada |

| 2 | 403,03 | Otros ingresos extranjeros parte relacionada |

| 2 | 403,04 | Ingresos por operaciones discontinuas |

| 2 | 403,05 | Ingresos por condonación de adeudo |

| Costos | ||

| 1 | 501 | Costo de venta y/o servicio |

| 2 | 501,01 | Costo de venta |

| 2 | 501,02 | Costo de servicios (Mano de obra) |

| 2 | 501,03 | Materia prima directa utilizada para la producción |

| 2 | 501,04 | Materia prima consumida en el proceso productivo |

| 2 | 501,05 | Mano de obra directa consumida |

| 2 | 501,06 | Mano de obra directa |

| 2 | 501,07 | Cargos indirectos de producción |

| 2 | 501,08 | Otros conceptos de costo |

| 1 | 502 | Compras |

| 2 | 502,01 | Compras nacionales |

| 2 | 502,02 | Compras nacionales parte relacionada |

| 2 | 502,03 | Compras de Importación |

| 2 | 502,04 | Compras de Importación partes relacionadas |

| 1 | 503 | Devoluciones, descuentos o bonificaciones sobre compras |

| 2 | 503,01 | Devoluciones, descuentos o bonificaciones sobre compras |

| 1 | 504 | Otras cuentas de costos |

| 2 | 504,01 | Gastos indirectos de fabricación |

| 2 | 504,02 | Gastos indirectos de fabricación de partes relacionadas nacionales |

| 2 | 504,03 | Gastos indirectos de fabricación de partes relacionadas extranjeras |

| 2 | 504,04 | Otras cuentas de costos incurridos |

| 2 | 504,05 | Otras cuentas de costos incurridos con partes relacionadas nacionales |

| 2 | 504,06 | Otras cuentas de costos incurridos con partes relacionadas extranjeras |

| 2 | 504,07 | Depreciación de edificios |

| 2 | 504,08 | Depreciación de maquinaria y equipo |

| 2 | 504,09 | Depreciación de automóviles, autobuses, camiones de carga, tractocamiones, montacargas y remolques |

| 2 | 504,1 | Depreciación de mobiliario y equipo de oficina |

| 2 | 504,11 | Depreciación de equipo de cómputo |

| 2 | 504,12 | Depreciación de equipo de comunicación |

| 2 | 504,13 | Depreciación de activos biológicos, vegetales y semovientes |

| 2 | 504,14 | Depreciación de otros activos fijos |

| 2 | 504,15 | Depreciación de ferrocarriles |

| 2 | 504,16 | Depreciación de embarcaciones |

| 2 | 504,17 | Depreciación de aviones |

| 2 | 504,18 | Depreciación de troqueles, moldes, matrices y herramental |

| 2 | 504,19 | Depreciación de equipo de comunicaciones telefónicas |

| 2 | 504,2 | Depreciación de equipo de comunicación satelital |

| 2 | 504,21 | Depreciación de equipo de adaptaciones para personas con capacidades diferentes |

| 2 | 504,22 | Depreciación de maquinaria y equipo de generación de energía de fuentes renovables o de sistemas de cogeneración de electricidad eficiente |

| 2 | 504,23 | Depreciación de adaptaciones y mejoras |

| 2 | 504,24 | Depreciación de otra maquinaria y equipo |

| 2 | 504,25 | Otras cuentas de costos |

| 1 | 505 | Costo de activo fijo |

| 2 | 505,01 | Costo por venta de activo fijo |

| 2 | 505,02 | Costo por baja de activo fijo |

| Gastos | ||

| 1 | 601 | Gastos generales |

| 2 | 601,01 | Sueldos y salarios |

| 2 | 601,02 | Compensaciones |

| 2 | 601,03 | Tiempos extras |

| 2 | 601,04 | Premios de asistencia |

| 2 | 601,05 | Premios de puntualidad |

| 2 | 601,06 | Vacaciones |

| 2 | 601,07 | Prima vacacional |