Factura electrónica: Guía Especial

En función al Código Fiscal de la Federación (CFF) está en vigencia la disposición de que todas las operaciones económicas en México deberán ser facturadas en forma de Factura Electrónica o Comprobante Fiscal Digital por Internet (CFDI).

En función al Código Fiscal de la Federación (CFF) está en vigencia la disposición de que todas las operaciones económicas en México deberán ser facturadas en forma de Factura Electrónica o Comprobante Fiscal Digital por Internet (CFDI).

Por esta razón es que se merece un espacio una guía sobre la factura electrónica en México, para que no queden dudas de qué cosas son necesarias conocer de esta metodología novedosa.

¿Qué es la Factura Electrónica?

Antes de hablar de Factura Electrónica, debemos generalizar y definir a los comprobantes fiscales, que son documentos que se obtienen cuando se adquiere un bien, o bien sea un servicio o si se utiliza temporalmente de bienes inmuebles. Dentro de ello se agrupan las facturas o recibos de pago.

Los comprobantes se pueden distinguir en dos grupos: cumplen con todos los requisitos fiscales (comprobantes para efectos fiscales) y los simplificados. Los más importantes, los primeros, son los que deben reunir los requisitos y características que establece la legislación fiscal. Así se permite la disminución de un gasto sobre los ingresos y la disminución de impuestos contra lo que se tiene a cargo, y a la vez comprobar el ingreso percibido por esa operación.

¿Qué se espera para la Factura Electrónica en 2020?

Con fecha 21 de enero de 2020 el Servicio de Administración Tributaria (SAT) publica en su página de Internet una actualización a los catálogos del Comprobante Fiscal Digital por Internet (CFDI), considerados actualizados al 21 de enero de 2020.

La emisión de comprobantes con el Complemento para Recepción de Pagos será opcional hasta el 31 de enero de 2020.

¿Qué cambios se anuncian para la Factura Electrónica?

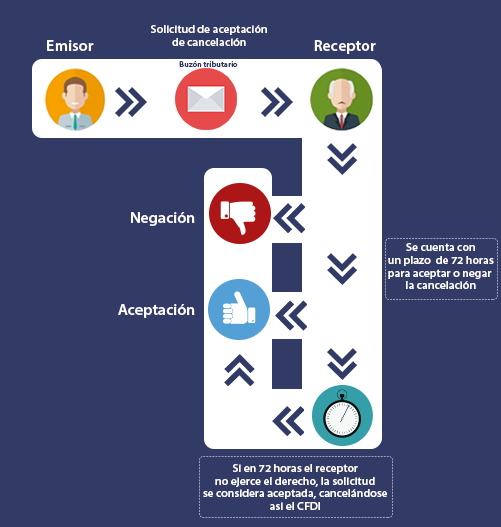

Dentro de los cambios previstos para las reformas fiscales se adicionan dos párrafos al 29-A del Código Fiscal de la Federación, sobre la cancelación de comprobantes fiscales.

¿Cómo se cancelarán los CFDI?

Artículo 29-A. …………………………………………………………………………

Los comprobantes fiscales digitales por Internet sólo podrán cancelarse cuando la persona a favor de quien se expidan acepte su cancelación.

El Servicio de Administración Tributaria, mediante reglas de carácter general, establecerá la forma y los medios en los que se deberá manifestar dicha aceptación.

Con objeto de no permitir la cancelación de CFDI de forma unilateral, para no acumular ingreso gravable, se propone a esa Soberanía adicionar un cuarto y quinto párrafos al artículo 29-A del CFF, en los que se prevea expresamente que los comprobantes fiscales digitales por Internet sólo podrán cancelarse cuando la persona a favor de quien se expiden acepte su cancelación, conforme al procedimiento que determine el SAT mediante reglas de carácter general.

Asimismo, hay algunos supuestos en los que el emisor del CFDI podrá cancelarlo sin requerir la aceptación del receptor. Estos supuestos son para los siguientes CFDI:

- Que amparen ingresos por un monto de hasta $5,000

- Por concepto de nómina

- Por concepto de egresos

- Por concepto de traslado

- Por concepto de ingresos expedidos a contribuyentes del RIF

- Emitidos a través de la herramienta electrónica de ‘Mis cuentas’ en el aplicativo ‘Factura fácil’

- Que amparen retenciones e información de pagos

- Expedidos en operaciones realizadas con el público en general de conformidad con la regla 2.7.1.24.

- Emitidos a residentes en el extranjero para efectos fiscales conforme a la regla 2.7.1.26.

- Cuando la cancelación se realice dentro de las 72 horas inmediatas siguientes a su expedición.

Algunos de los motivos principales para esta nueva medida:

- Evitar que los contribuyentes cancelen los CFDI`s para no pagar ISR

- Generará certeza a las personas a favor de quienes se expiden los CFDI, a efecto de que tengan conocimiento y acepten la cancelación que hace el emisor de la factura.

- Que los contribuyentes no se vean afectados en la posibilidad de acreditar o de deducir los montos de las operaciones amparadas en dichos comprobantes.

- Ayudará en las operaciones mercantiles, como es el caso del factoraje financiero de facturas electrónicas.

¿A partir de cuándo no puedo cancelar un CFDI?

Será desde el 1 de mayo de 2017 cuando ya no se pueda cancelar un CFDI sin el consentimiento del receptor.

Sector público deberá expedir CFDI

Para el proyecto de Miscelánea Fiscal para 2017 contempla que las entidades gubernamentales deberán de emitir facturas electrónicas por Internet o CFDI por las contribuciones, productos y aprovechamientos que paguen, así como por los apoyos o estímulos que otorguen.

También por los apoyos o estímulos que otorguen, y a su vez tendrán que exigir estos comprobantes cuando hagan pagos a terceros y estén obligados a ello.

¿Cómo emitir facturas con SAT Móvil?

¿Habrá nueva Factura Electrónica en 2020?

Al parecer ya se esparcen los rumores de una nueva factura electrónica para 2020 que tendrá mayor carga administrativa para los contribuyentes.

Claro que no se trata de una grata noticia para todos nosotros, pero nos hemos enterado de que el SAT está preparando nueva versión de los CFDI, denominada 3.3.

Por ejemplo, los nuevos comprobantes fiscales deberán incluir la CURP, que actualmente no tienen. Asimismo, los recibos de nómina, tendrán como exigencia un documento independiente y no complementario como se expide actualmente.

Otros cambios que incluye la nueva factura electrónica es la orden de compra relacionada al certificado digital, el Régimen Fiscal y el código de referencia.

La nueva modalidad para la factura electrónica solicita un domicilio fiscal de recepción, en caso de que entreguen el producto con un tercero y él te lo entregue a ti como contribuyente.

Límite de facturación en CFDI 3.3

El Comprobante Fiscal Digital por Internet (CFDI), en su versión 3.3, se prevé en el catálogo “c_TipoDeComprobante”, unos valores máximos según el tipo de comprobante.

El catálogo establece lo siguiente:

| c_TipoDeComprobante | Descripción | Valor máximo | Fecha inicio de vigencia | Fecha fin de vigencia | |

|---|---|---|---|---|---|

| I | Ingreso | 20,000,000 | 1/1/2017 | ||

| E | Egreso | 20,000,000 | 1/1/2017 | ||

| T | Traslado | 0 | 1/1/2017 | ||

| N | Nómina | NS 400 | NdS 2,000,000 | 1/1/2017 | |

| P | Pago | 20,000,000 | 28/4/2017 | ||

Anexo 20 – CFDI 3.3

Es un documento técnico en el que se establece el estándar tecnológico bajo el cual:

- Se debe emitir el Comprobante Fiscal Digital por Internet.

- Se debe emitir el documento que ampara retenciones.

- Se determina el proceso de cancelación.

- Se establece el proceso de firmado.

- cfdv33.xsd – Estructura

- cfdv33.pdf – Estándar

- cadenaoriginal_3_3.xslt – Secuencia de cadena original

- catCFDI.xls – Catálogo del CFDI

- catCFDI.xsd – Estructura

- tdCFDI.xsd – Estructura

El 1 de julio del 2017 entra en vigor de manera opcional el uso del complemento de recepción de pagos (sólo con la versión 3.3 del anexo 20). A partir del 1 de diciembre, será obligatoria la emisión del comprobante con dicho complemento.

Cambios sobre el anexo 20

| Concepto | Comentario |

|---|---|

| Forma de pago | Se expresará la clave de la forma de pago de los bienes o servicios amparados por el comprobante, según el catálogo |

| Método de pago | Se anotará si es pago en una sola exhibición (PUE), pago inicial y parcialidades (PIP), o pago en parcialidades o diferido |

| Lugar de expedición | Se asentará el código postal, y si se desea el nombre de la entidad (domicilio de la matriz o de la sucursal) |

| Confirmación | Se registrará la clave de confirmación que entregue el PAC debido a importes grandes en el comprobante, como tipo de cambio fuera del rango o con ambos casos |

| Tipo de relación | Se asentará la clave correspondiente según el catálogo, que existe entre el nuevo CFDI y los previos (nota de crédito, débito; devolución de mercancía sobre facturas o traslados previos; sustitución de los CFDI anteriores; traslados de mercancías facturados antes; y factura generada por los traslados previos) |

| Uso del CFDI | Se capturará la clave del uso que dará a esa factura el receptor (adquisición de mercancía; devoluciones, descuentos o bonificaciones; gastos en general; construcciones, mobiliario y equipo de ofician por inversiones; equipo de transporte o cómputo y accesorios; dados, troqueles, moldes, matrices y herramental; comunicaciones telefónicas o satelitales; otra maquinaria y equipo; honorarios médicos, dentales y gastos hospitalarios; gastos médicos por incapacidad o discapacidad; gastos funerales; donativos; intereses reales pagados por créditos hipotecarios solo casa habitación; aportaciones voluntarias al SAR; primas por seguros de gastos médicos; gastos de transportación escolar obligatoria; depósitos en cuentas para el ahorro, primas que tengan como base planes de pensiones; colegiaturas, y por definir) |

| Clave del producto o del servicio amparado | Se utilizarán las claves del catálogo de productosy servicios, cuando los conceptos que registren por sus actividades correspondan |

A continuación te presentamos los cambios que se prevén para el nuevo Anexo 20 v.3.3:

I. Del Comprobante fiscal digital a través de Internet:

- A. Estándar de comprobante fiscal digital a través de Internet

- B. Generación de sellos digitales para comprobantes fiscales digitales a través de Internet

- C. Estándar del servicio de cancelación

- D. Especificación técnica del código de barras bidimensional

II. Del Comprobante fiscal digital a través de Internet que ampara retenciones e información de pagos.

- A. Estándar de comprobante fiscal digital a través de Internet que ampara retenciones e información de pagos

- B. Generación de sellos digitales para comprobantes fiscales digitales a través de Internet que amparan retenciones e información de pagos.

- C. Estándar del servicio de cancelación de retenciones e información de pagos

- D. Especificación técnica del código de barras bidimensional a incorporar en la representación impresa del comprobante fiscal digital a través de Internet que ampara retenciones e información de pagos.

III. Del Comprobante fiscal digital a través de Internet que ampara pagos por concepto de Ingresos por salarios y en general por la prestación de un servicio personal subordinado (nómina).

- A. Estándar de comprobante fiscal digital a través de Internet que ampara pagos de nómina

- B. Generación de sellos digitales para comprobantes fiscales digitales a través de Internet que amparan pagos de nómina.

- C. Estándar del servicio de cancelación de pagos de nómina

- D. Especificación técnica del código de barras bidimensional a incorporar en la representación impresa del comprobante fiscal digital a través de Internet que ampara pagos de nómina.

IV. De los distintos medios de comprobación digital:

- A. Estándares y especificaciones técnicas que deberán cumplir las aplicaciones informáticas para la generación de claves de criptografía asimétrica a utilizar para Firma Electrónica Avanzada

- B. Estándar y uso del complemento obligatorio: Timbre Fiscal Digital del SAT

- C. Uso de la facilidad de nodos opcionales <Complemento> y <ComplementoConcepto>

- D. Uso de la facilidad de ensobretado <Addenda>

V. De los distintos tipos de datos:

- Tipos complejos

- Tipos simples

El total de campos opcionales y requeridos en el nuevo anexo 20 será de 147 entre ellos hay: 17 nodos opcionales, 65 campos opcionales, 11 nodos requeridos, 54 campos requeridos y 17 campos mínimos para emitir CFDI

El nuevo anexo 20 v.3.3 tendrá validación de datos y operaciones aritméticas, hará uso de los catálogos, uso e identificación de zona horaria con respecto al lugar de expedición, impuesto trasladado y retenido conforme a catálogos, tasa o cuota conforme a catálogo, cambio en método de pago, permitirá el uso de monedas distintas al peso, se incorporará la orden de compra, tendrá un campo para registrar el UUID de un CFDI relacionado, se incorporará el campo para anotar el CURP del emisor y receptor así como su validación, entre otros.

Este nuevo anexo 20 tendrá un nodo Elemento Tercero en donde se podrán especificar viáticos, destinatarios, sociedad conyugal y copropietario.

Cambios en los comprobantes fiscales

Desde el próximo lunes 6 de junio de 2016 deberán de atender todos los contribuyentes que expidan Comprobante Fiscal Digital por Internet (CFDI), los siguientes parámetros:

Cumplimiento de requisitos en la expedición de comprobantes fiscales

2.7.1.32. Para los efectos del artículo 29-A, fracciones I y VII, inciso c) del CFF, los contribuyentes podrán incorporar en los CFDI que expidan, la expresión NA o cualquier otra análoga, en lugar de los siguientes requisitos:

- Régimen fiscal en que tributen conforme a la Ley del ISR.

- Domicilio del local o establecimiento en el que se expidan los comprobantes fiscales.

Forma en que se realizó el pago

Los contribuyentes podrán señalar en los apartados designados para incorporar los requisitos previstos en las fracciones anteriores, la información con la que cuenten al momento de expedir los comprobantes respectivos.

La facilidad prevista en la fracción III de esta regla relativa a la “forma en que se realizó el pago” no será aplicable en los casos siguientes:

- En las operaciones a que se refiere la regla 3.3.1.37.

- En los actos y operaciones que establece el artículo 32 de la Ley Federal para la Prevención e Identificación de Operaciones con Recursos de Procedencia Ilícita y;

- Cuando la contraprestación se pague en una sola exhibición en el momento en el que se expida el CFDI o haya sido pagada antes de la expedición del mismo.

Tratándose de los supuestos previstos en los incisos antes señalados, los contribuyentes deberán consignar en el CFDI la clave correspondiente a la forma de pago, de conformidad con el catálogo publicado en el Portal del SAT.

Entonces, quien emite el CFDI y que se trate de “Pagos en una sola exhibición” según lo establecido en el artículo 29-A fracción VII inciso c) del Código Fiscal de la Federación deberán señalar la forma en que se realizó el pago, ya sea en efectivo, transferencias electrónicas de fondos, cheques nominativos o tarjetas de débito, de crédito, de servicios o las denominadas monederos electrónicos que autorice el Servicio de Administración Tributaria y no utilizar la expresión NA o cualquier otra análoga por lo deberán de adecuar su sistema de facturación electrónica.

Esta disposición sobre los medios de mato será exigible a partir del 15 de julio. De esta manera, el Servicio de Administración Tributaria (SAT) da a conocer una prórroga a la modificación en el uso del campo ‘Método de Pago’ del CFDI.

Considero importante mencionar que tratándose de contribuyentes que presten servicios personales, cada pago que perciban por la prestación de servicios se considerará como una sola exhibición y no como una parcialidad por lo que deberán de atender esta nueva obligación fiscal.

¿CFDI con más de un método de pago?

En caso de aplicar más de una forma de pago en una transacción, deberá seleccionarse cada uno de las claves aplicables, empezando por la que corresponda a la forma con la que se liquida la mayor cantidad del pago y así, progresivamente hasta llegar al final a la forma con el que se liquida la menor cantidad del pago, separadas por una coma (,).

¿Puedo seguir utilizando la opción “No Identificado”?

No, con el nuevo catálogo de métodos de pago ya no contempla ese concepto, por lo que se debe utilizar la clave que corresponda a la forma en que el cliente está realizando el pago.

¿Cuándo se puede utilizar “N/A”?

Será aplicable exclusivamente en aquellos supuestos en que al momento de la emisión del CFDI tu cliente aún no te ha liquidado la operación, y por consiguiente, aún no puedes conocer con exactitud la forma de pago que utilizará.

Sin embargo, en el catálogo del SAT ya no se incluye el “N/A”, por lo que en estos casos deberás emplear la clave 99 “Otros”.

¿Puedo continuar utilizando la leyenda N/A en el régimen fiscal?

Sí puedes continuar empleándola sin ninguna restricción.

¿Cuáles son las claves de forma de pago?

| Clave | Concepto |

|---|---|

| 1 | Efectivo |

| 2 | Cheque nominativo |

| 3 | Transferencia de fondos |

| 4 | Tarjetas de crédito |

| 5 | Monederos electrónicos |

| 6 | Dinero electrónico |

| 7 | Tarjetas digitales |

| 8 | Vales despensa |

| 28 | Tarjeta de débito |

| 29 | Tarjeta de servicios |

| 99 | Otros |

Un punto a tener en cuenta es el comentario del SAT en su sitio, informando que:

A partir del 15 de julio debes asentar en el apartado Método de pago en lugar del concepto (cheque, efectivo, transferencia, tarjeta, etc.) la clave correspondiente, conforme al siguiente catálogo: (…)

Ahí vemos que lo que debe incluirse en el campo “Método de pago” es la clave del catálogo y no el texto, contrario a lo que originalmente indica en el documento referenciado anteriormente.

Esto apunta a la confusión sobre el correcto cumplimiento de esta obligación, sujetando a los contribuyentes a la ignorancia en cuanto a la forma en que deben proceder.

¿Cuándo se deba utilizar el “Catálogo de formas de pago”, el valor del campo método de pago dentro del XML deberá contener la Clave o la Descripción señalada en dicho catálogo?

El campo “método de pago” deberá contener siempre la clave numérica a dos posiciones conforme a dicho catálogo. No obstante, el contribuyente también podrá incorporar adicionalmente en dicho campo tanto la clave, como la descripción consignada en dicho catálogo. Ejemplo: 01Efectivo.

¿Cuándo debo utilizar la clave 08 vales de despensa y en qué casos la clave 05 monederos electrónicos?

La clave 08 debe utilizarse cuando se trate de vales entregados en papel. La clave 05 debe utilizarse cuando la prestación de despensa se otorgue a través de tarjeta electrónica.

Si el pago se efectúo a través de distintas formas de pago ¿Cómo deberán de registrarse en el XML las claves contenidas en el “Catálogo de formas de pago”?

En caso de aplicar más de una forma de pago en una transacción, deberá seleccionarse cada uno de las claves aplicables, empezando por la que corresponda a la forma con la que se liquida la mayor cantidad del pago y así, progresivamente hasta llegar al final a la forma con el que se liquida la menor cantidad del pago, separadas por una coma (,).

¿En qué casos aplica el uso del catálogo?

- En las operaciones a que se refiere la regla 3.3.1.37., de la RMF vigente.

- Cuando la contraprestación se pague en una sola exhibición en el momento en el que se expida el CFDI o haya sido pagada antes de la expedición del mismo.

¿Qué clave se deberá señalar en el CFDI que se elabore por las operaciones realizadas con el público en general?

Se podrá asentar únicamente la clave “99 Otros”, en lugar de tener que seleccionarse cada una de las claves aplicables, empezando por la que corresponda a la forma con la que se liquida la mayor cantidad del pago. Esta misma solución podrá aplicarse en dicho CFDI cuando se tengan operaciones en dónde en algunas se identifique la forma de pago y en otras no.

¿Cuáles son los requisitos de las facturas electrónicas?

A partir de la utilización de facturas electrónicas o CFDI, se amplían los requisitos. Es decir, además de los que se debían cumplir con las facturas en papel, tenemos nuevos requisitos para los comprobantes fiscales los cuales complicarían la emisión de ellos.

Requisitos puntuales de las facturas electrónicas

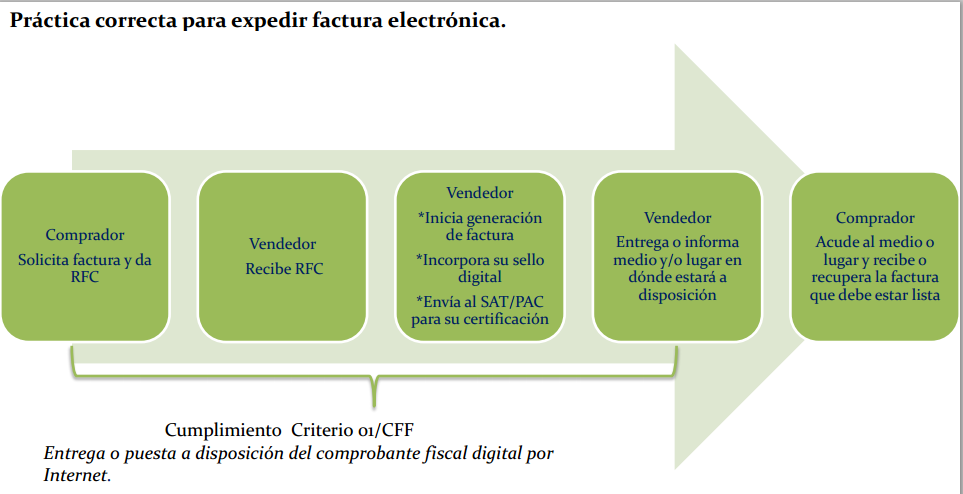

Entrega del Comprobante Fiscal Digital por Internet: La entrega o envío del CFDI al cliente deberá realizarse una vez concluido el proceso de certificación, pero dicho proceso no deberá de exceder de 24 horas.

Forma de Pago: Se deberá señalar si el pago fue en:

- Efectivo

- Transferencia electrónica de fondos

- Cheques nominativos

- Tarjetas de débito, crédito, servicio o monederos electrónicos autorizados por el SAT, indicando los últimos cuatro dígitos del número de cuenta o de la tarjeta correspondiente.

Unidad de Medida: Deberá entenderse por unidades de medida las del Sistema General de Unidades de Medida a que se refiere la Ley Federal sobre Metrología y Normalización y las demás aceptadas por la Secretaría de Economía.

| Clave | Descripción |

|---|---|

| 1 | Kilo |

| 2 | Gramo |

| 3 | Metro Lineal |

| 4 | Metro Cuadrado |

| 5 | Metro Cúbico |

| 6 | Pieza |

| 7 | Cabeza |

| 8 | Litro |

| 9 | Par |

| 10 | Kilowatt |

| 11 | Millar |

| 12 | Juego |

| 13 | Kilowatt/Hora |

| 14 | Tonelada |

| 15 | BARRIL |

| 16 | Gramo Neto |

| 17 | Decenas |

| 18 | Cientos |

| 19 | Docenas |

| 20 | Caja |

| 21 | Botella |

Régimen Fiscal: si queremos dar cumplimiento a este requisito, los contribuyentes podrán obtener este dato de la página de Internet del SAT en la sección “Mi Portal”, de conformidad con la “Guía de Obligaciones”, misma que mostrará el régimen fiscal.

Cuenta Predial: Los contribuyentes que expidan comprobantes por la obtención de ingresos por arrendamiento y en general por otorgar el uso o goce temporal de bienes inmuebles, deberán incluir la cuenta predial del inmueble o, en su caso, los datos de identificación del certificado de participación inmobiliaria no amortizable.

Comprobantes especiales por cada Parcialidad: Se tendrá por cumplido el requisito de señalar el número del comprobante fiscal que se hubiese expedido por el valor total de la operación, cuando se señale el folio fiscal asignado o autorizado por el SAT del comprobante fiscal que se hubiese expedido por el valor total de la operación.

El resto de los requisitos para emitir CFDI podrá encontrarlos en este artículo.

¿Cómo emitir Facturas Electrónicas?

Como bien hemos estado informando, las empresas que tengan formatos preimpresos vigentes podrán seguir utilizándolos hasta agotar su existencia. Sin embargo, muchas empresas se encuentran buscando alternativas para adoptar el esquema de la facturación electrónica.

En el día de hoy hay un listado de 22 empresas en el Portal del Servicio de Administración Tributaria (SAT) y autorizadas para la emisión de comprobante fiscal digital. Además de la lista de proveedores autorizados, existen otros dos esquemas que damos a conocer a continuación.

Esquemas autorizados por el SAT

- Emisión por medios propios: a través del software instalado en su red podrá emitir las facturas sin autorización alguna del SAT. Sólo debe cumplir con las normas publicadas por el SAT.

- Emisión por medio de un proveedor de servicios autorizado: este es un servicio prestado por un tercero. Deben cumplir con un proceso para su certificación y contar con un permiso otorgado por el SAT.

- Emisión por medio de servicios gratuitos del SAT: utilizando Mis Cuentas o el servicio de emisión de CFDI gratuito del SAT.

¿Qué incluye normalmente un paquete comprado a un proveedor autorizado?

Los proveedores autorizados ofrecen variedad infinita de combinaciones cuando venden facturas electrónicas o CFDI y lo importante es buscar el que mejor servicio adicional ofrezca y con precio más competitivo.

A modo de ejemplo, un paquete promedio debería incluir:

- Cantidad significativa de CFDI: alrededor de 50 folios al menos.

- Posibilidad de utilizarlo en más de una sucursal

- Soporte técnico de fondo y a toda hora

- Servicio de Validación de Facturas

- Incluir la posibilidad de emitir cualquier tipo de comprobante

- Emitir Reportes personalizados

- Almacenar por el tiempo requerido por ley los CFDI

Productos adicionales que ofrecen los proveedores autorizados

- Addendas: un elemento agregado a la factura electrónica, para que puedan insertar datos que no son relevantes en términos fiscales, pero que comercialmente sí lo son como la clave de proveedor, número de orden de compra, números de serie de los productos, el lugar de entrega, entre otros.

- Timbrado: El timbre es un “párrafo” que se agrega a los CFDI una vez generados por los contribuyentes. Tiene la información más importante: contenido el folio, una “doble firma” y la fecha exacta de certificación. Así, afirma y asegura que cada CFDI es válido, confiable, legal, seguro y lo mas importante infalsificable.

Procedimiento para emitir CFDI

¿Facturas Electrónicas gratuitas?

Sí, a los que les parezca que leyeron mal, le informamos que es cierto, dado que existe un método para que no tengan tantos problemas y costos, y podemos acudir al sistema que el SAT ha diseñado a través de un servicio de generación de Factura Electrónica gratuito dirigido a contribuyentes de regímenes como arrendamiento, actividad empresarial y profesional (honorarios), que son algunos de los que presentan bajos volúmenes de emisión de facturas.

Entre sus requisitos, será el de tener la Firma Electrónica Avanzada, y tramitar al menos un certificado de sello digital. Este último requisito del sello digital sólo aplica para personas morales.

El servicio de generación de Factura Electrónica permite capturar y certificar un comprobante a la vez y no administra catálogos de clientes o productos, ni integra adendas comerciales, por lo que debido al volumen de operaciones de algunos contribuyentes o quienes requieran la incorporación de complementos adicionales.

Principales características de la nueva herramienta

- Compatible con diversas plataformas y navegadores.

- Contempla todo el ciclo de generación de una factura electrónica.

- El proceso de certificación del SAT es en línea.

- Permite consultar y recuperar las facturas electrónicas.

- Permite capturar los requisitos de las facturas electrónicas, la integración de las leyendas fiscales y la integración del Comprobante Electrónico de Pago (CEP), vinculado con el Sistema de Pago Electrónico Interbancario (SPEI).

- Genera el formato electrónico (XML) y la representación impresa.

Sistema Mis Cuentas

Desde enero 2014 existe el sistema “Mis Cuentas” disponible para llevar la contabilidad en Internet y a la vez poder emitir CFDI particulares y globales. Este esquema también es gratuito y cuenta con algunas opciones especiales para el Régimen de Incorporación Fiscal. Este esquema no requiere más que el RFC y Contraseña del SAT para poder operar y emitir CFDI.

¿Qué sucederá con los CFDI para descarga en portales online?

Muchos portales de instituciones están ofreciendo que el cliente se descargue el CFDI desde su página web, sin enviar la factura a cada uno de ellos. Según el SAT, esta es una de las prácticas poco claras en la emisión de la factura.

En concreto, los compradores no tienen que hacerse de su CFDI vía acciones adicionales como ingresar a un portal para poder obtenerla; es obligación del vendedor emitirla directamente.

El Servicio de Administración Tributaria (SAT), ha publicado el criterio no vinculativo que establece que la factura electrónica sea entregada al contribuyente sin necesidad de que realice una gestión adicional como ingresar a un portal electrónico.

Entonces, es una obligación del proveedor o prestador de servicios entregar la factura electrónica a sus clientes por los servicios o bienes que consuman.

Este criterio está contenido en la actualización del anexo 3 de la Resolución Miscelánea 2014, el cual ya se encuentra publicado en el portal del SAT.

¿Qué pasará con los Folios?

Ya no es necesaria la aprobación de los folios porque la autoridad los asigna en el momento que se timbra el comprobante. Al sellar el comprobante en la herramienta gratuita del SAT con su Certificado de Sello Digital el sistema asigna el folio y no existe una opción para solicitarlos, se van generando automáticamente.

Los Folios ahora se llamarán como UUID y servirán para verificar los CFDI.

¿Cómo detallar y expresar los impuestos trasladados en el CFDI?

Para efectos del traslado de impuestos en forma expresa y por separado los desglosarán por tasa o cuota del impuesto en los siguientes supuestos:

- Cuando la totalidad de las operaciones, actos o actividades que ampara el comprobante fiscal digital por Internet se encuentren sujetos a la misma tasa o cuota, el impuesto trasladado se incluirá en forma expresa y por separado en el comprobante fiscal digital por Internet señalando la tasa aplicable, incluso cuando se trate de la tasa del 0%.

- Cuando las operaciones, actos o actividades a los que les sean aplicables tasas o cuotas distintas del mismo impuesto, el comprobante fiscal digital por Internet señalará el traslado que corresponda a cada una de las tasas o cuotas, indicando la tasa aplicable, o bien, se separen los actos o actividades en más de un comprobante fiscal digital por Internet, en cuyo caso se aplicará lo dispuesto en la fracción I de este artículo.

- Cuando las operaciones, actos o actividades estén gravados y exentos, el comprobante fiscal digital por Internet señalará el monto o suma de los gravados y de los exentos y, en caso de que los primeros se encuentren gravados a tasas distintas será aplicable lo dispuesto en la fracción II de este artículo.

- En el caso en que se deban trasladar dos impuestos, el comprobante fiscal digital por Internet indicará el importe que corresponda a cada impuesto por separado y la tasa o cuota aplicable.

¿Cómo indicar la Descripción de los Bienes en el CFDI?

Cada CFDI que englobe la venta de bienes o mercaderías deben describir detalladamente lo que se trata, considerando sus características esenciales como marca, modelo, número de serie, especificaciones técnicas o comerciales, para distinguirlos de otras similares.

En las facturas comerciales de mercancías que presentaban para su despacho ante la aduana:

- Aquellas susceptibles de identificación individual, los relativos a su número de serie, parte, marca, modelo, o las especificaciones técnicas o comerciales, cuando esos datos existieran

- Todas las demás, los correspondientes a su descripción comercial detallada y especificación en cuanto a clase, cantidad de unidades, números de identificación, cuando existan

¿Qué documentos entregar como CFDI?

Es importante saber que para poder deducir los gastos, los pagos deben estar amparados con el comprobante fiscal correspondiente, que cumplan los requisitos de los artículos 29 y 29 A del CFF y anexo 20 de la RMISC.

En este caso, se deberán entregar o a poner a disposición el CFDI, el bajo el estándar XSD base y los XSD complementarios que requiera, validando su forma y sintaxis en un archivo con extensión XML.

Éste es el único formato que representa y almacena comprobantes de manera electrónica o digital (Anexo 20 de la RMISC).

Asimismo, se deberá entregar solo a los consumidores la representación impresa en PDF, si estos la solicitan.

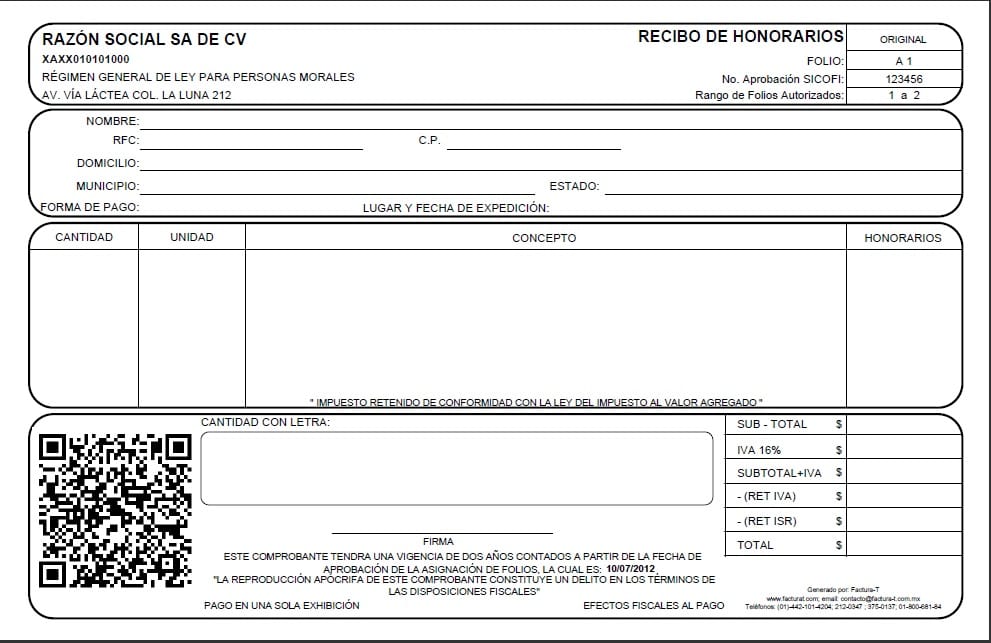

¿Cómo hacer recibos de honorarios?

Estos comprobantes que debe entregar a sus clientes serán siempre por el monto que haya cobrado. En todo caso, para evitar que sea una complejidad más y un dolor de cabeza, se recomienda emitir CFDI predeterminados en este sentido. El sistema gratuito del SAT también permite realizar este tipo de comprobantes.

Obtención de sus claves

- Siempre que quiera emitir recibos de honorarios, deberá preguntar y saber a qué régimen debe inscribirse de acuerdo con las actividades que realizará.

- Asimismo, tendrá que conocer y tramitar su RFC, Contraseña (anteriormente CIEC) y la Fiel.

- A continuación, saque una cita en alguna de las oficinas del SAT a través de la página de Internet. Hay algunas oficinas que no atienden sin previa cita.

- Una vez que esté en las oficinas, pregunte al asesor cuáles son sus obligaciones fiscales. Esto se refiere, por ejemplo, a qué impuestos debe de pagar y cuál es el día del mes en el que le toca hacer su declaración mensual. Pregunte también cuáles son las deducciones a las que tiene derecho.

Con todo esto ya estará preparado para emitir recibos de honorarios bajo el formato de CFDI, de igual forma que se emiten facturas y explicamos anteriormente.

Composición de los recibos ¿Al menos qué debe incluir mi recibo?

- Datos del Emisor

Información del contribuyente emisor del recibo de nómina como CFDI (Patrón).

- Datos del Receptor

Información del contribuyente receptor del recibo de nómina como CFDI (trabajador )

- Datos del Recibo

- Fecha emisión: Fecha de elaboración del recibo.

- Subtotal: Sumatoria de los importes de los conceptos.

- Descuento: Será el Total de las deducciones (suma del total gravado y total exento, sin considerar el ISR retenido.)

- Motivo de descuento: Utilizar “Deducciones nómina”

- Total: Pago realizado al trabajador. Será igual al Subtotal menos los Descuentos, menos las Retenciones efectuadas.

- Tipo de comprobante: Egreso

- Lugar de expedición: Señalar el lugar de la plaza en donde labore el empleado

- Conceptos

- Cantidad: Aplica el valor “1”

- Unidad: Se utilizará la expresión “Servicio”

- Descripción: Se podrán incluir las siguientes denominaciones: Pago de nómina, Aguinaldo, Prima vacacional, fondo de ahorro, liquidación, finiquito, etc.

- Valor unitario: Total de percepciones del trabajador (es la sumatoria del total de percepciones gravadas y exentas).

- Impuestos

Total de impuestos retenidos: El ISR retenido (se obtiene del nodo de deducciones del complemento nómina).

- Retenciones

- Impuesto: Tipo de impuesto que fue retenido (ISR).

- Importe: Monto del impuesto retenido. Se obtiene del nodo de deducciones del complemento nómina.

Referencias a la Ciudad de México

Hay que tener presente que tras la Primera Resolución de Modificaciones a la Resolución Miscelánea Fiscal para 2016, se enuncia que las referencias que hagan los contribuyentes al Distrito Federal en las promociones, CFDI, declaraciones, avisos o informes que presenten ante las autoridades fiscales, hasta el 31 de enero de 2017, se entenderán hechas a la Ciudad de México y tal situación no se considerará infracción a las disposiciones fiscales.

No habrá penalidad alguna si el cambio se hace de antemano, pero la obligatoriedad entonces regirá desde el 1 de febrero, el día posterior al anunciado como fin de la vigencia de la denominación previa.

Cambio de domicilio fiscal, Ciudad de México

En función del ya conocido cambio de denominación de Distrito Federal a Ciudad de México, la autoridad fiscal realizará cambio de domicilio fiscal a los contribuyentes que se encuentren ubicados en la Ciudad de México, sin necesidad de que se presente el aviso respectivo, asimismo, la autoridad actualizará dentro de un plazo de tres meses sus sistemas para indicar Ciudad de México, no obstante, en este plazo la denominación jurídica que deberá considerarse en la base de datos del RFC es Ciudad de México.

Recordamos que el Código Fiscal de la Federación, en los artículos 81 y 82 indica que las sanciones por poner el domicilio equivocadamente en las declaraciones, solicitudes, avisos o constancias van de 920 pesos a 3,080 pesos.

Luego del cambio en el nombre de la capital mexicana, se publicó la regla 1.10 precisando que si ocurre esta situación antes del 31 de enero de 2017, no se considerará una infracción a las disposiciones oficiales.

En la aplicación gratuita del SAT para emitir facturas, si en tus datos como emisor de facturas aparece Distrito Federal debes actualizar el campo Estado. En la pestaña Generación de CFDI ingresa a Configuración de datos y haz el cambio en el campo Estado. Verifica que Distrito Federal no aparezca tampoco en el campo Localidad y da clic en Guardar. El SAT no lo hará en automático.

CFDI de Nómina

También a partir de 2014 se deberán emitir CFDI de nómina, que está bien explicado en el enlace respectivo. Sin embargo, destacamos algunas particularidades como por ejemplo, que se deberá emitir un CFDI por cada pago que se haga a los trabajadores. La obligación siempre recae en los patrones y no en los empleados.

En cuanto al timbrado, también aplica para los recibos de nómina.

Asimismo, existe una pregunta interesante que es si adicionalmente al recibo de nomina CFDI, se debe entregar al trabajador el recibo de nómina impreso para la recopilación de su firma. En dicho caso, los patrones podrán entregar una representación impresa del recibo de nómina digital de las remuneraciones cubiertas a sus trabajadores, sin que la misma tenga valor para efectos fiscales, solo laborales. Por otra parte, como indicamos, cada pago al trabajador se debe comprobar con un CFDI, por lo cual también en caso de demanda laboral ganada por el trabajador, se debe usar recibo CDFI para pagar indemnizaciones.

Complementos de CFDI

Complemento de Timbre Fiscal Digital (TFD)

- TimbreFiscalDigital.xsd – Estructura

- Consulte el estándar del complemento en el Anexo 20.

- Cadenaoriginal_TFD_1_0.xslt – Secuencia de Cadena Original

Complemento de Estado de cuenta de combustibles de monederos electrónicos

Complemento de Donatarias

Versión 1.0

- donat.xsd– Estructura

- donat.pdf – Estándar

- donat.xslt – Secuencia de Cadena Original

Versión 1.1

- donat11.xsd – Estructura

- Donat.pdf – Estándar

- donat11.xslt – Secuencia de Cadena Original

Complemento de Compra venta de Divisas

- Divisas.xsd – Estructura

- Divisas.pdf – Estándar

- Divisas.xslt – Secuencia de Cadena Original

Complemento del INE

- ine10.xsd – Estructura

- ine10.xslt – Secuencia de cadena original

- ine10 – Estándar

La versión de este complemento para la expedición de CFDI por los contribuyentes que vendan, enajenen, arrenden o proporcionen bienes o servicios de manera onerosa a los Partidos Políticos y Asociaciones Civiles, será vigente hasta el 31 de agosto de 2016.

- ine11.xsd – Estructura

- ine11.xslt – Secuencia de cadena original

- ine11 – Estándar

- ine.xls – Catálogos

Se actualizó este complemento, por lo que la obligatoriedad del uso de la versión 1.1 será a partir del 1 de septiembre de 2016.

Complemento de Comercio Exterior

- ComercioExterior11.xsd – Estructura

- ComercioExterior11.pdf – Estándar

- ComercioExterior11.xslt – Secuencia de cadena original

- Catálogos para la emisión de CFDI con complemento para Comercio Exterior

- catComExt.xsd – Estructura

- tdCFDI.xsd – Estructura

Fecha de publicación: 19 de enero de 2017.

- ComercioExterior11.xsd – Estructura

- ComercioExterior11.pdf – Estándar

- ComercioExterior11.xslt – Secuencia de cadena original

Se actualizó este complemento, por lo que la obligatoriedad del uso de la versión 1.1 será a partir del 1 de marzo de 2017.

Fecha de publicación: 21 de octubre de 2016.

- ComercioExterior10.xsd – Estructura

- ComercioExterior10.xslt – Secuencia de cadena original

- ComercioExterior10 – Estándar

Complemento de Otros derechos e impuestos

- ImpLocal.xsd – Estructura

- ImpLocal.pdf – Estándar

- ImpLocal.xslt – Secuencia de Cadena Original

Complemento de Leyendas Fiscales

- leyendasFisc.xsd – Estructura

- leyendasFisc.pdf – Estándar

- leyendasFisc.xslt – Secuencia de Cadena Original

Complemento de Persona Física integrante de Coordinado

Complemento de Turista Pasajero Extranjero

- TuristaPasajeroExtranjero.xsd – Estructura

- TuristaPasajeroExtranjero.pdf – Estándar

- TuristaPasajeroExtranjero.xslt – Secuencia de Cadena Original

Complemento de SPEI de Tercero a Tercero

Complemento de Sector de ventas al detalle (Detallista)

- detallista.xsd – Estructura

- detallista.pdf – Estándar

- detallista.xslt – Secuencia de Cadena Original

Complemento de CFDI Registro Fiscal

- CFDIRegistroFiscal.xsd – Estructura

- CFDIRegistroFiscal.pdf – Estándar

- CFDIRegistroFiscal.xslt – Secuencia de Cadena Original

Complemento de Recibo de pago de Nómina

- nómina11.xsd – Estructura

- nómina11.pdf – Estándar

- nómina11.xslt – Secuencia de cadena original

- Catálogos del complemento de Nómina.

- Guía para elaborar el recibo de nómina como CFDI.

Nómina versión 1.2

- nómina12.xsd – estructura

- catNomina.xls – Catálogos del complemento de nómina

- (390 KB) nómina12.pdf – Estándar

- nómina12.xslt – Secuencia de cadena original

- guía.pdf – Guía de llenado del complemento de nómina

- catNomina.xsd – estructura

- tdCFDI.xsd – estructura

- Preguntas frecuentes del complemento de nómina 1.2

Vigencia: A partir de enero de 2017.

Complemento de Pago en especie

- pagoenespecie.xsd – Estructura

- pagoenespecie.pdf – Estándar

- pagoenespecie.xslt – Secuencia de cadena original

Complemento de Vales de Despensa

- valesdedespensa.xsd – Estructura

- valesdespensa.pdf – Estándar

- valesdedespensa.xslt – Secuencia de cadena original

Complemento de Consumo de Combustibles

- consumodecombustibles.xsd – Estructura

- ConsumoCombustibles.pdf – Estándar

- consumodecombustibles.xslt – Secuencia de cadena original

Complementos de Aerolíneas

- aerolineas.xsd – Estructura

- aerolineas.pdf – Estándar

- aerolineas.xslt – Secuencia de cadena original

Complementos para Notarios Públicos

- notariospublicos.xsd – Estructura

- notariospublicos.pdf– Estándar

- notariospublicos.xslt – Secuencia de cadena original

Complementos para Vehículos Usados

- vehiculousado.xsd – Estructura

- vehiculousado.pdf – Estándar

- vehiculousado.xslt – Secuencia de cadena original

Complementos Servicios Parciales de Construcción

- serviciosparcialesconstruccion.xsd – Estructura

- serviciosparcialesdeconstrucción.pdf – Estándar

- serviciosparcialesconstruccion.xslt – Secuencia de cadena original

Complemento para Obras de Artes Plásticas y Antigüedades

- obrasarteantiguedades.xsd – Estructura

- ObrasArteAntiguedades.pdf – Estándar

- obrasarteantiguedades.xslt – Secuencia de cadena original

- Catálogos del Complemento de Enajenación de Artes Plásticas y Antigüedades

Complemento para Renovación y sustitución de vehículo

- renovacionysustitucionvehiculos.xsd – Estructura

- (197 KB) renovacionysustitucionvehiculos.pdf – Estándar

- renovacionysustitucionvehiculos.xslt – Secuencia de cadena original

Complemento para Certificado de destrucción

- certificadodedestruccion.xsd – Estructura

- ( 147 KB) CertificadodeDestruccion.pdf – Estándar

- certificadodedesctruccion.xslt – Secuencia de cadena original

Complemento para Instituciones Educativas Privadas

Complemento para Venta de Vehículos

Versión 1.0

- ventavehiculos.xsd – Estructura

- ventavehicular.pdf – Estándar

- ventavehiculos.xslt – Secuencia de Cadena Original

Versión 1.1

- ventavehiculos11.xsd – Estructura

- ventavehiculos11.pdf – Estándar

- ventavehiculos11.xslt – Secuencia de cadena original

Complemento de Terceros

- terceros.xsd – Estructura

- terceros.pdf – Estándar

- terceros.xslt – Secuencia de Cadena Original

Complemento para Acreditamiento del IEPS

- AcreditamientoIEPS.xsd – Estructura

- acreditacionIEPS.xslt – Secuencia de cadena original

- EsquemaAcreditamientoIEPS10.pdf

Complemento para Recepción de Pagos

- Pagos10.xsd – Estructura

- Pagos10.pdf – Estándar

- Pagos10.xslt – Secuencia de cadena original

- catPagos – Catálogo del CFDI

- catPagos.xsd – Estructura

- tdCFDI.xsd – Estructura

En su versión 1.0, éste complemento deberá incorporase al CFDI que se expida por la recepción de pagos en parcialidades y en los casos en que se reciba el pago de la contraprestación en una sola exhibición, pero ésta no sea cubierta al momento de la expedición del CFDI, incluso cuando se trate de operaciones a crédito y estas se paguen totalmente en fecha posterior a la emisión del CFDI correspondiente.

Vigencia: A partir del 1 de julio de 2017.

Complemento para Retenciones

Ver el artículo en particular sobre el Documento Electrónico Retenciones e Información de Pagos.

Complemento para exportadores

Desde el 1 de julio de 2016, las empresas que realicen exportaciones definitivas de mercancías a través de pedimentos clave “A1”, tendrán la obligación de utilizar el complemento “comercio exterior” en los CFDI’s que emitan con motivo de tales operaciones.

Este complemento será utilizado por los contribuyentes que exporten mercancías en definitiva con la clave de pedimento “A1”, de conformidad con la regla 2.7.1.22. de la Resolución Miscelánea Fiscal vigente, en relación con las Reglas Generales de Comercio Exterior 3.1.35. y 3.1.36., también vigentes; y servirá para incorporar la información del tipo de operación, datos de identificación fiscal del emisor, receptor o destinatario de la mercancía y la descripción de las mercancías exportadas.

Lo dispuesto en las reglas 3.1.35 y 3.1.36 entrarán en vigor desde el 1 de julio de 2016, salvo lo indicado en el segundo párrafo de la regla 3.1.35 que comenzará su vigencia en el 1 de enero de 2017.

De esta manera se incorporará la siguiente información:

- Tipo de operación

- Datos de identificación fiscal del emisor, receptor o destinatario de la mercancía

- Descripción de las mercancías exportadas

Archivos:

- ComercioExterior10.xsd – Estructura

- ComercioExterior10.xslt – Secuencia de cadena original

- ComercioExterior10.pdf – Estándar

- ComercioExterior10.xls – Catálogos

Complemento por pagos realizados

Para los efectos de los artículos 29, párrafos primero, segundo, fracción VI y último párrafo, y 29-A, primer párrafo, fracción VII, inciso b) del CFF, cuando las contraprestaciones no se paguen en una sola exhibición, se emitirá un CFDI por el valor total de la operación en el momento en que ésta se realice y posteriormente se expedirá un CFDI por cada uno de los pagos que se efectúen, en el que se deberá señalar “cero pesos” en el monto total de la operación y como “método de pago” la expresión “pago” debiendo incorporar al mismo el “Complemento para pagos“.

El monto del pago se aplicará proporcionalmente a los conceptos integrados en el comprobante emitido por el valor total de la operación a que se refiere el primer párrafo de la presente regla.

Los contribuyentes que realicen el pago de la contraprestación en una sola exhibición, pero ésta no sea cubierta al momento de la expedición del CFDI, incluso cuando se trate de operaciones a crédito y estas se paguen totalmente en fecha posterior a la emisión del CFDI correspondiente, deberá utilizar, siempre que se trate del mismo ejercicio fiscal, el mecanismo contenido en la presente regla para reflejar el pago con el que se liquide el importe de la operación.

Cuando ya se cuente con al menos un CFDI que incorpore el “Complemento para pagos” que acrediten que la contraprestación ha sido total o parcialmente pagada, el CFDI emitido por el total de la operación no podrá ser objeto de cancelación, las correcciones deberán realizarse mediante la emisión de CFDI de egresos por devoluciones, descuentos y bonificaciones.

¿Es obligatorio expedir facturas electrónicas con el complemento por pagos realizados?

La obligación de expedir la factura electrónica con el documento digital por pagos en parcialidades y pagos diferidos será determinada una vez que se publique en el Portal del SAT el complemento correspondiente, lo cual no ha sucedido. El uso del complemento será obligatorio 30 días naturales posteriores a su publicación.

Beneficios Factura Electrónica

Entre algunos beneficios de la factura digital, encontramos los siguientes:

- Reducción del costo por facturación hasta de 85%

- Seguridad y rapidez en la emisión de los comprobantes

- Simplificación de los procedimientos administrativos

- Disminución del uso de papel, lo que contribuye a la preservación del medio ambiente

- Reduce costos y errores en el proceso de generación, captura, entrega y almacenamiento

- La declaración de impuestos se hará con comprobantes fiscales digitales por internet (CFDI)

Formatos de Factura electrónica

El único formato disponible será el de CFDI, no estarán en vigencia el CBB y CFD a partir de 2014.

Ejemplos de Facturas Electrónicas

Factura Electronica para Pago en Parcialidades

La emisión de Facturas Electrónicas si deben efectuarse con pago en parcialidades tienen como requisito la expedición de una Factura Electrónica por el valor total de la operación que se trate en el que se indicará expresamente tal situación. Además, deberá expedir otra Factura Electrónica por cada parcialidad.

Ambas facturas deberán cumplir con:

- Número y fecha de la Factura Electrónica expedida por el valor total de la operación.

- El importe total de la operación.

- Monto de la parcialidad que ampara.

- Monto de los impuestos retenidos, en su caso.

- Monto de los impuestos trasladados desglosados por tasa.

Factura electrónica para comprar y vender autos

Anteriormente, para comprar y vender autos entre particulares debía utilizarse el endoso de la factura para ceder los derechos y obligaciones. A partir del nacimiento de la factura digital, este documento dejó de ser único para convertirse en un archivo fácilmente reproducible, por lo que se protegió con diversos candados de seguridad como los billetes.

Entonces ha sido necesario crear otro documento único que pueda ser utilizado como hasta ahora ha sido empleada la factura en papel: la factura AMDA.

La factura AMDA se trata de la impresión del certificado fiscal digital en un papel especial que contiene diversos elementos de seguridad. Claramente, su funcionalidad es la misma en la que se utilizaba la factura impresa.

Entre los elementos de seguridad que caracterizan a este papel hay marcas de agua, microtextos, números de folio, sellos, hologramas y grabados tipo papel moneda.

En el caso de que vaya a utilizar una factura electrónica para comprar o vender un auto usado a otra persona, ponga atención a las siguientes recomendaciones:

- Haga un contrato de compraventa

- Evite comprar en lotes de autos

- Si vendió su auto, haga usted mismo la baja ante el Repuve

En el caso de venta de autos usados en la operación en la cual se recibe como pago otro vehículo usado y dinero se estará lo previsto por la regla I.2.7.1.34. de la RMF 2014, lo cual anteriormente solo aplicaba en la venta de unidades nuevas.

A ese CFDI se le incorporará el complemento publicado por el SAT en su página de Internet con los datos del o los vehículos que se entregan como medio de extinción de la obligación.

Facturas de Escuelas

En los casos de las escuelas estarán en el umbral de los contribuyentes obligados a emitir facturas electrónicas. Asimismo, en estos casos, si utilizan el papel serán los mismos requisitos que marca el artículo 29-A del Código Fiscal, añadiendo los sellos de seguridad bajo las nuevas reglas de comprobación.

Actividades Empresariales a través de Fideicomisos

La fiduciaria deberá expedir a los fideicomisarios o fideicomitentes, en su caso, el CFDI en el que consten los ingresos y retenciones derivados de las actividades empresariales realizadas a través del fideicomiso.

Personas Morales que Distribuyan Anticipos o Rendimientos

Deberán expedir el CFDI en el que conste el monto de los anticipos y rendimientos distribuidos, así como el impuesto retenido.

Costo Fiscal de Acciones

La sociedad emisora deberá proporcionar a los socios que lo soliciten, una constancia con la información necesaria para determinar el costo fiscal, la cual deberá contener los datos asentados en el CFDI que al efecto hayan emitido. Parecería que tratándose del CFDI sí debe emitirse en todas las operaciones de venta de acciones, aunque se presuma optativo.

Préstamos

Quienes efectúen préstamos deberán emitir los CFDI correspondientes no sólo por los intereses que, en su caso, se hubieran estipulado, sino también por el propio préstamo otorgado.

Pago de Dividendos

Las personas morales que hagan los pagos por concepto de dividendos o utilidades a personas físicas o morales, deberán proporcionar a las personas a quienes les efectúen dichos pagos, CFDI en el que se señale su monto, el impuesto sobre la renta retenido, así como si éstos provienen o no del saldo de la CUFIN.

Servicio de cobranza

Aquellos que presten servicios de cobranza podrán expedir CFDI’s a nombre y por cuenta de los prestatarios con quienes tengan celebrado un contrato respecto de las operaciones que realicen.

Requisitos adicionales:

- Clave en el RFC del prestatario

- Monto correspondiente a los actos o actividades realizados por cuenta del prestatario

- Impuesto que se traslada o se retiene por cuenta del prestatario

- Tasa del impuesto

- Contener el “Complemento Concepto Por Cuenta de Terceros”.

Venta de inmuebles

En las operaciones traslativas de dominio celebradas ante notario, si la legislación común permite la asociación entre varios fedatarios, la sociedad civil constituida para tales fines podrá emitir el CFDI correspondiente (I.2.7.1.25.).

El comprobante ha de indicar en el elemento “concepto”, atributo “descripción” el nombre y el RFC del notario que emitió o autorizó en definitiva el instrumento público notarial en el que consta la transacción, además se incorporará el complemento publicado por el SAT en su portal de Internet.

Preguntas Frecuentas sobre Factura Electrónica

1. ¿En dónde se publica la lista de Proveedores Autorizados de Certificación para Facturación Electrónica (CFDI)? La lista de Proveedores Autorizados de Certificación (PAC) aquí.

2. ¿Qué vigencia tiene el Certificado de Sello Digital para la Factura Electrónica? Los emitidos desde el 1 de enero de 2012, tienen una vigencia de 4 años. Anteriormente sólo tenían una vigencia de 2 años.

3. ¿Es posible utilizar más de un Certificado de Sello Digital? Los contribuyentes pueden obtener un Certificado de Sello Digital para toda su facturación o bien uno por cada una de sus sucursales o establecimientos.

4. ¿Cómo se almacenan las facturas electrónicas? Las personas que entreguen, envíen o reciban una factura electrónica en su formato electrónico (XML), deberán almacenar los mismos, en medios magnéticos, ópticos o cualquier otro medio de almacenamiento informático

5. ¿Cuál es la forma de entrega de las facturas electrónicas? Cuando un cliente efectúa una transacción en un establecimiento, la factura electrónica podrá ser entregada:

- En un dispositivo de almacenamiento (memoria USB, por ejemplo) proporcionado por el receptor.

- Enviada por correo electrónico al buzón que indique el receptor.

- Descarga posterior desde una página en internet mediante ruta y mecánica de acceso definidas por el emisor.

6. ¿El Proveedor autorizado de Certificación (PAC) tiene la obligación de emitir sin costo la factura electrónica? Es requisito de los Proveedores autorizados de certificación el prestar un servicio básico y gratuito para la generación y certificación de las facturas electrónicas.

7. ¿Se debe emitir una factura electrónica por sucursal cuando se tienen ventas al público en general? Cuando los contribuyentes expidan comprobantes simplificados deben elaborar al menos un comprobante fiscal al mes que abarque las operaciones con el público en general de dicho periodo utilizando para ello la clave del RFC genérico, donde consten los número de folio correspondientes a los comprobantes fiscales simplificados que avalen las citadas operaciones.

8. Si se interrumpe el servicio de conexión a Internet, ¿qué se debe hacer? Se debe generar la factura y una vez restablecido el servicio de conexión a Internet, se podrá enviar al PAC para su certificación.

9. ¿Se pueden emitir facturas en dólares? Si, en los CFDI existen 2 campos, uno para el tipo de cambio y otro para la moneda.

10. ¿Existen notas de crédito o cargo electrónico? Si, en factura electrónica se tienen contempladas de tipo “Egreso”.

11. ¿Hay un mínimo para emitir CFDI? No, sin embargo existe la opción de no emitir CFDI si la venta es al público en general y por menos de 100 pesos.

12. ¿Qué debo proporcionar para que me emitan un CFDI? Sólo con tu RFC debe ser suficiente para la emisión de un CFDI válido.

13. ¿Qué dato debe registrarse en el campo método de pago en el archivo electrónico (XML) de una factura electrónica, cuando se deba utilizar el Catálogo de formas de pago? Debe registrarse la clave numérica a dos posiciones indicada en el Catálogo de formas de pago. Adicionalmente, también puede incorporarse la descripción consignada en dicho Catálogo. Ejemplo: 03 Transferencia electrónica de fondos.

14. ¿En dónde se debe registrar el dato ‘Método de Pago’ en la factura electrónica? El dato de ‘Método de pago’ en términos de lo dispuesto por el artículo 29-A, fracción VII, los incisos a) y b) del Código Fiscal de la Federación (pago en una sola exhibición o en parcialidades), deberá registrarse en el campo o atributo denominado ‘Forma de pago’.

15. ¿Las claves del Catálogo de formas de pago, deben registrarse en todos los tipos de comprobante: factura electrónica de ingreso, egreso, traslado y retenciones? Sólo deben registrarse en facturas electrónicas de ingreso y egreso.

16. ¿Cuándo debe registrarse la clave 08 vales de despensa y cuándo la clave 05 monederos electrónicos? La clave 08 debe registrarse cuando se trata de vales entregados en papel. La clave 05 debe registrarse cuando la prestación de despensa se otorga a través de tarjeta electrónica.

17. Si el pago se hace a través de distintas formas de pago ¿Qué clave debe registrarse en el XML? Debe registrarse cada una de las claves aplicables, primero la que corresponda a la forma con la que se liquide la mayor cantidad del pago y así, progresivamente hasta llegar a la forma con la que se liquide la menor cantidad, separadas por una coma (,).

18. ¿Qué clave del Catálogo de formas de pago, debe registrarse en la factura electrónica en las operaciones realizadas con el público en general? Puede registrarse únicamente la clave 99 que corresponde a ‘Otros’, en lugar de cada una de las claves aplicables. Puede aplicarse esta misma solución, cuando en algunas operaciones se identifica la forma de pago, pero en otras no.

19. Cuando al emitir la factura electrónica no se ha recibido el pago ¿Cómo se registra el campo método de pago? Si no se ha realizado el pago, se puede registrar la expresión ‘NA’ o cualquier otra análoga, haciendo uso de la facilidad contenida en el primer párrafo de la regla 2.7.1.32., de la RMF vigente.

20. Si se recibe el pago con posterioridad a la emisión de la factura y en esta se registró en la forma de pago ‘NA’ o expresión análoga. ¿La factura cumple con los requisitos fiscales? Sí cumple con los requisitos fiscales. Sin embargo, cuando se publique el Complemento para pagos en el Portal del SAT, se deberá emitir una factura por los pagos realizados al que se le deberá incorporar dicho Complemento en el que se reflejará el dato con el que se realizó el pago.

21. ¿Cuál es la diferencia entre indicar un CFDI con una forma de pago conforme al catálogo publicado, y un CFDI que como forma de pago tiene ‘NA’ o alguna expresión análoga? La diferencia es que se asume que un CFDI con un Método de pago conforme al catálogo, ya fue pagado, lo que tiene implicaciones fiscales, por ejemplo del IVA generado en la operación. Por su parte, un CFDI con la expresión ‘NA’ o alguna análoga, se entiende como un CFDI que todavía no es pagado. Por lo que se concluye lo siguiente: Los contribuyentes están obligados legalmente a señalar la forma en que se les realizó el pago de la factura, si efectivamente se les realizó. Sí la factura no les ha sido pagada, en aplicación de la facilidad otorgada por la regla citada, pueden cumplir con la disposición legal señalando el ‘NA’, ‘No aplica’ o expresión análoga. Si el contribuyente señala en la factura un método de pago conforme al catálogo, está manifestando que la operación fue pagada y cumple señalando la forma en que este pago se realizó, con los efectos que esto implica para IV A.

22. Si cuando el emisor al momento de emitir el CFDI no recibió la contraprestación y su cliente le indicó una forma de pago, misma que señaló en el comprobante, pero cuando recibió la contraprestación el cliente utilizó una forma de pago diferente a la señalada originalmente en el comprobante, ¿Qué procede hacer con el CFDI emitido? El contribuyente tendrá que cancelarlo y volver a emitir el CFDI con la forma de pago realmente utilizada.

23. ¿Cuál es la diferencia entre indicar ‘NA’ y utilizar la clave ’99 Otras’? Cuando la contraprestación se pague en una sola exhibición en el momento en el que se expida el CFDI o haya sido pagada antes de la expedición del mismo, o en las operaciones en las que los pagos se realicen a través de cajeros automáticos mediante el envío de claves a teléfonos móviles, se tiene la obligación de asentar el dato conforme al catálogo publicado en Internet. Para estos casos, la clave ’99 Otros’ se debe utilizar cuando la forma de pago no esté contemplados en las primeras 9 opciones del catálogo. Por su parte, la expresión ‘NA’ se puede indicar cuando la contraprestación se pague en parcialidades o cuando no se pague antes de la expedición del CFDI correspondiente.

24. ¿Qué se debe indicar como método de pago en el caso de CFDI de Egresos? En los comprobantes fiscales de egresos que se emiten por descuentos, rebajas o para amparar devoluciones, no hay un pago de por medio, por lo que se debe indicar la expresión ‘NA’ o alguna análoga.

25. ¿Cuál de los dos catálogos de formas de pago que se ubican en la página de internet del SA T, se debe utilizar para el llenado de los CFDI? Se debe utilizar el catálogo de formas de pago que se encuentra en el Portal de Internet del SAT, en la sección de factura electrónica, mismo que se puede localizar en la siguiente liga: http://www.sat.gob.mx/informacion fiscal/factura electronica/Paginas/requisitos factura cfdi.aspx

26. En las operaciones que se paguen de contado en una sola exhibición pero en fecha posterior a la emisión de las facturas. ¿Se debe emitir una factura por pagos realizados? A partir de que se publique el Complemento para pagos en el Portal de Internet del SAT y el mismo esté vigente. se deberá emitir una factura con dicho Complemento por el pago realizado, inclusive si el pago se realiza un día después de que se emita la factura y sea de contado.

27. ¿Se debe registrar en una factura electrónica los Últimos cuatro dígitos del número de cuenta o de la tarjeta con la que se realizó el pago? El registrar los últimos cuatro dígitos de la cuenta o tarjeta con la que se realiza el pago no es hoy un requisito fiscal.

Fuente: SAT