Entre los conceptos a tener en cuenta a la hora de declarar nuestros impuestos es el término de la discrepancia fiscal, es decir, aquellas diferencia que pueda existir entre los ingresos declarados en nuestra presentación y los egresos reales que hagamos durante dicho período.

De forma más simple, veamos que tranquilamente podemos declarar tener ingresos por un monto, mientras que nuestros consumos sean superiores a dichos valores.

Pero claro está, tendremos una diferencia que dará el alerta al SAT, y si no la justificamos de forma contundente, originará las conocidas Cartas Invitación de Hacienda para que volvamos a liquidar nuestros ingresos no declarados conjuntamente con la aplicación de sanciones penales o multas correspondientes.

En México se regula esta práctica evasora en el artículo 107 de la Ley del Impuesto Sobre la Renta (LISR) donde se indica que habrá discrepancia fiscal si una persona física realiza, en un año de calendario, erogaciones superiores a los ingresos que hubiera declarado en ese mismo periodo.

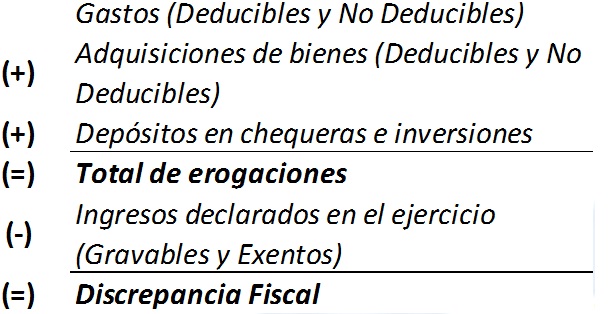

Entonces, a fin de entender mejor, son erogaciones:

- Gastos

- Adquisiciones de bienes

- Depósitos en cuentas bancarias o en inversiones financieras

¿Cómo calcular la discrepancia fiscal?

A fin de poder conocer cuál es la discrepancia fiscal, en el caso de que las personas físicas, aunque no estén inscritas en el RFC, el SAT deberá realizar lo siguiente:

- Comprobarán el monto de las erogaciones

- Determinarán la discrepancia con la declaración del ejercicio

- Darán a conocer a la persona física el resultado de la discrepancia

¿Podemos aclarar la discrepancia?

Efectivamente, como contribuyente recibiremos una carta del SAT indicándonos que estamos gastando más de lo que tenemos de ingresos, por lo cual, la Hacienda nos dará 15 días para que informemos por escrito las razones que tuviera para inconformarse o explicando el origen de la discrepancia, claro está, ofreciendo pruebas convenientes, las que acompañará a su escrito o presentará dentro de los 20 días siguientes.

En consecuencia, el tiempo máximo para una respuesta general con pruebas incluidas, será de 35 días.

¡Cuidado con tu Tarjeta de Crédito!

Efectuar gastos en meses sin interés puede ser muy beneficioso para nuestro bolsillo, pero tengamos cuidado de no excedernos en cargar nuestra tarjeta de crédito de forma tal en que no exista forma de justificar el pago de abultadas cuotas y a la vez, vivir y pagar otros gastos que todos tenemos.

Artículo 107 – Textual

Artículo 107. Cuando una persona física, aun cuando no esté inscrita en el Registro Federal de Contribuyentes, realice en un año de calendario erogaciones superiores a los ingresos que hubiere declarado en ese mismo año, las autoridades fiscales procederán como sigue:

- I. Comprobarán el monto de las erogaciones y la discrepancia con la declaración del contribuyente y darán a conocer a éste el resultado de dicha comprobación.

- II. El contribuyente, en un plazo de quince días, informará por escrito a las autoridades fiscales las razones que tuviera para inconformarse o el origen que explique la discrepancia y ofrecerá las pruebas que estimare convenientes, las que acompañará a su escrito o rendirá a más tardar dentro de los veinte días siguientes. En ningún caso los plazos para presentar el escrito y las pruebas señaladas excederán, en su conjunto, de treinta y cinco días.

- III. Si no se formula inconformidad o no se prueba el origen de la discrepancia, ésta se estimará ingreso de los señalados en el Capítulo IX de este Título en el año de que se trate y se formulará la liquidación respectiva.

Para los efectos de este artículo también se consideran erogaciones los gastos, las adquisiciones de bienes y los depósitos en cuentas bancarias o en inversiones financieras. No se tomarán en consideración los depósitos que el contribuyente efectúe en cuentas que no sean propias, que califiquen como erogaciones en los términos de este artículo, cuando se demuestre que dicho depósito se hizo como pago por la adquisición de bienes o de servicios, o como contraprestación para el otorgamiento del uso o goce temporal de bienes o para realizar inversiones financieras ni los traspasos entre cuentas del contribuyente o a cuentas de su cónyuge, de sus ascendientes o descendientes, en línea recta en primer grado.

Cuando el contribuyente obtenga ingresos de los previstos en este título y no los declare se aplicará este precepto como si hubiera presentado la declaración sin ingresos. Tratándose de contribuyentes que tributen en el Capítulo I del Título IV de la presente Ley, se considerarán, para los efectos del presente artículo, los ingresos que los retenedores manifiesten haber pagado al contribuyente de que se trate.

Se considerarán ingresos omitidos por la actividad preponderante del contribuyente o, en su caso, otros ingresos en los términos del Capítulo IX de este Título, los préstamos y los donativos que no se declaren o se informen a las autoridades fiscales, conforme a lo previsto en los párrafos segundo y tercero del artículo 106 de esta Ley.

No olvidar los Ingresos Exentos

Un punto importante a aclarar es que no debemos pensar que por tener sólo ingresos exentos no estamos obligados a presentar declaración. Actualmente la pena es bastante elevada y llega a gravar todos aquellos ingresos que siendo originalmente exentos, cuando no se los haya indicado de manera informativa.

¿Cuál es el procedimiento a seguir por el SAT?

Las autoridades fiscales deberán:

- Notificar al contribuyente el monto de las erogaciones detectadas, cómo se conocieron y la forma de cálculo de la discrepancia resultante.

- Notificar al contribuyente que cuenta con 20 días para informar a las autoridades fiscales las causas y orígenes de la diferencia.

- Si la autoridad comprueba la discrepancia se entenderá que es ingreso gravado y se formulará la liquidación de impuesto a cargo que corresponda.

Tras la notificación, la persona física deberá en 20 días realizar lo siguiente:

- Informar a las autoridades fiscales a través de un escrito sobre el origen o fuente de procedencia de los recursos.

- Ofrecer las pruebas que considere idóneas.

- En caso de que la persona física no logre desvirtuar el monto de la discrepancia o alguna porción de ésta, la misma se presumirá ingreso sujeto al pago de impuestos.

¿Cómo se anuncia el resultado de la comprobación?

Es importante saber que el resultado de la comprobación tendrá que ser dado a conocer por medio de un oficio. Entonces, el ejercicio de las facultades de comprobación se harán constar los hechos u omisiones que entrañen incumplimiento de las obligaciones fiscales, según sea el caso, en la última acta parcial o en el oficio de observaciones.

Asimismo, es relevante conocer que, cuando las autoridades fiscales hayan detectado las omisiones en una visita domiciliaria, se deberá levantar acta parcial en donde haga constar la entrega de dicho documento.

La entrega del oficio a que hace referencia el artículo 91 de la Ley del Impuesto sobre la Renta, es independiente del levantamiento de la última acta parcial o del oficio de observaciones, documentos en los que debe constar la entrega del oficio mencionado.

¿Cuándo se presenta la discrepancia fiscal?

Es importante indicar que en función de lo que determina el artículo 91 de la LISR, las personas físicas pueden ser objeto del procedimiento de discrepancia fiscal si se comprueba que el monto de las erogaciones en un año de calendario es mayor a los ingresos declarados por el contribuyente o a los que le hubiera correspondido declarar.

La autoridad puede optar por la presunción de ingresos en relación a los gastos, siempre y cuando se trate de personas físicas que no estén inscritas en el Registro Federal de Contribuyentes (RFC), o bien que estándolo, no presenten las declaraciones a las que están obligadas; o que aun presentándolas, declaren ingresos menores a las erogaciones referidas.

En el caso de que se trate de un contribuyente que no se encuentre inscrito en el RFC, las autoridades fiscales procederán a inscribirlo.

¿Cómo se detecta una discrepancia fiscal?

A continuación veremos los pasos que se llevan adelante para corroborar, confirmar o desestimar una discrepancia fiscal:

- En primer lugar el SAT detecta que el monto de las erogaciones es superior a los ingresos declarados en el año, y notifica al causante sobre la discrepancia fiscal.

- El particular desvirtúa lo aseverado por el fisco federal.

- Aquí se abren dos caminos, en el caso de que exhiba o no pruebas.

- Si no se exhiben pruebas y no poder demostrarse el origen de la discrepancia, se la estimará como ingreso gravado y se procederá a la liquidación del crédito fiscal, cerrando así el proceso.

- En el caso de que se exhibieran pruebas la autoridad deberá considerarlas y emitir una resolución para ver si se justifica la discrepancia o liquida el crédito fiscal, cerrando así el proceso.

¿Alguna Consulta? Con gusto te ayudaremos...