Entre las interpretaciones judiciales que se han realizado en el mes de febrero 2016, hay una interesante sobre los conceptos que componen la acumulación de ingresos a efectos del impuesto sobre la renta.

Si se hace una interpretación de lo que indican los artículos 17 y 18 de la Ley del Impuesto sobre la Renta, podemos conocer que las personas morales residentes en el país, incluida la asociación en participación, están obligadas a acumular la totalidad de los ingresos en efectivo, en bienes, en servicio, en crédito o de cualquier otro tipo, que obtengan en el ejercicio de que se trate; adicionalmente sumarán los ingresos que provengan de la prestación de servicios.

¿Cuándo se acumulan los ingresos?

Aquí es importante indicar que los ingresos para efectos del impuesto sobre la renta se obtienen en la fecha en que se actualice cualquiera de los siguientes supuestos, el que ocurra primero:

- Se expida el comprobante que ampare el precio o la contraprestación pactada

- Se envíe o entregue materialmente el bien o cuando se preste el servicio

- Se cobre o sea exigible total o parcialmente el precio o la contraprestación pactada, aun cuando provenga de anticipos.

En este punto hay que comprender que la cantidad parcial o total que se cobre al cliente como contraprestación por la prestación de un servicio, deberá acumularse en cuanto se surta alguno de los supuestos mencionados.

Esto ha sido determinado en el Juicio Contencioso Administrativo Número 13364/11-17-10-5/851/13-S1-02- 04.- Resuelto por la Primera Sección de la Sala Superior del Tribunal Federal de Justicia Fiscal y Administrativa, del 10 de septiembre de 2013.

¿Qué otros ingresos son acumulables?

Según la Ley de Impuesto sobre la Renta serán considerados como ingresos acumulables los siguientes:

- Otorgamiento del uso o goce temporal de bienes.

- Obtención de ingresos provenientes de contratos de arrendamiento financiero.

- Derivados de deudas no cubiertas por el contribuyente.

- Ganancia derivada de la transmisión de propiedad de bienes por pago en especie

- Los que provengan de construcciones, instalaciones o mejoras permanentes en bienes inmuebles

- Ganancia derivada de la enajenación de activos fijos y terrenos, títulos valor, acciones, partes sociales o certificados de aportación patrimonial emitidos por sociedades nacionales de crédito

- Pagos que se perciban por recuperación de un crédito deducido por incobrable

- Cantidad que se recupere por seguros, fianzas o responsabilidades a cargo de terceros, tratándose de pérdidas de bienes del contribuyente.

- Cantidades que el contribuyente obtenga como indemnización para resarcirlo de la disminución que en su productividad haya causado la muerte, accidente o enfermedad de técnicos o dirigentes.

- Cantidades que se perciban para efectuar gastos por cuenta de terceros

- Intereses devengados a favor en el ejercicio, sin ajuste alguno

- Ajuste anual por inflación que resulte acumulable

- Cantidades recibidas en efectivo, en moneda nacional o extranjera, por concepto de préstamos, aportaciones para futuros aumentos de capital o aumentos de capital mayores a $600,000.00

¿Cómo será desde 2017?

A partir de 2017 las Personas Morales podrán acumular sus ingresos en base a flujo de efectivo, esto según lo publicado en la Ley del Impuesto Sobre la Renta para 2017 en el artículo 196.

Para aplicar a este estímulo es conveniente conocer que tienes hasta el 31 de enero de 2017 para presentar el aviso.

Sin embargo, el SAT amplía hasta el 10 de marzo de 2017 la presentación del “Aviso de actualización de actividades económicas y obligaciones”, las personas morales que opten por tributar bajo el esquema de flujo de efectivo, siempre que cumplan con los siguientes requisitos:

- Estén constituidas únicamente por personas físicas

- Tributen en el Título II Del régimen general de la LISR

- Sus ingresos totales obtenidos en el ejercicio inmediato anterior no hubiese excedido de la cantidad de cinco millones de pesos

¿Dónde debo presentar el aviso?

La disposición aplica para las personas morales que estén constituidas hasta el 31 de diciembre de 2016 y que sus ingresos de 2016 no rebasen los 5 millones de pesos.

Deberán presentar el aviso de actualización de actividades económicas y obligaciones, con la finalidad de que le sean asignadas las obligaciones fiscales que correspondan. Dicho aviso, deberá presentarse a más tardar el 31 de enero de 2018.

¿Qué pasa si rebasa los ingresos señalados?

Si se presentó el “aviso” y el contribuyente rebasa de los 5 millones de ingresos en el ejercicio, se entenderá que no surtió efectos el aviso correspondiente por no haber cumplido con los requisitos para el ejercicio de esta opción.

Si llegara a pasar lo anterior, se deberán presentar las declaraciones complementarias de los pagos provisionales y del ejercicio en su caso a que haya lugar, determinándose las contribuciones correspondientes conforme a lo dispuesto por el Título II de la Ley del ISR.

¿Cómo se presenta el aviso?

Caso: Personas morales que inicien o reanuden actividades

Si se trata de personas morales que inician o reanudan operaciones a partir del ejercicio fiscal de 2018, presentarán la opción de tributación dentro del mes siguiente a aquél en que presenten los mencionados avisos.

Para ello, lo harán en términos de lo establecido en las fichas 43/CFF “Solicitud de inscripción en el RFC de personas morales en la ADSC”, 45/CFF “Solicitud de inscripción en el RFC de personas morales a través de fedatario público por medios remotos” o 74/CFF “Aviso de reanudación de actividades”, contenidas en el Anexo 1-A.

Caso: Personas morales en actividad – Aviso al SAT de Acumulación de Ingresos

Si se encuadra en el caso de una persona moral con actividad vigente, los pasos para modificar las obligaciones y empezar a acumular ingresos desde 2017 serán los siguientes (hasta el 10 de marzo de 2017):

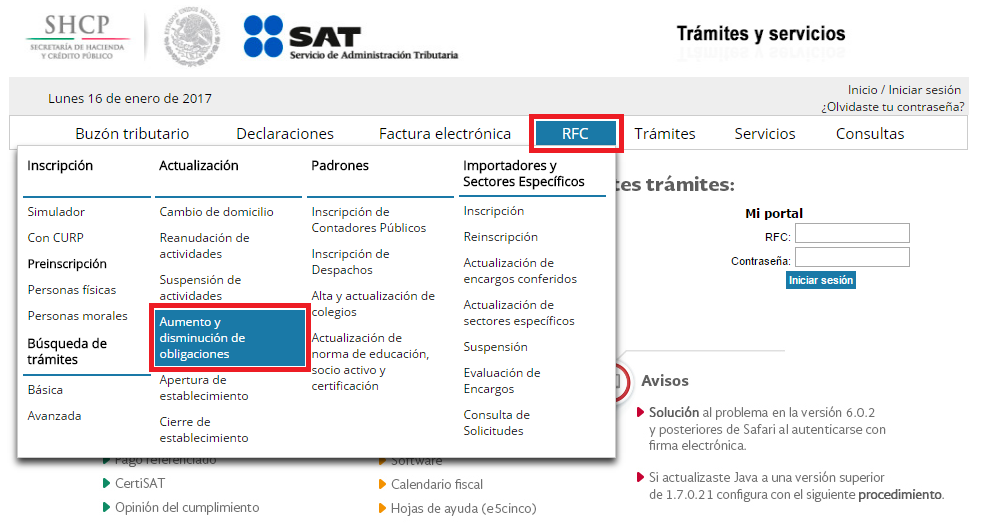

Ingresar a la sección de trámites del SAT

- Ir a sección trámites

- Seleccionar “RFC/ Actualización / Aumento y disminución de obligaciones”

- Ingresar con FIEL o Contraseña

Datos del representante legal

- Ingresar el RFC del representante legal

- Ingresar fecha de la actualización de actividades y obligaciones fiscales

Cuestionario de Aumento o Disminución de Obligaciones

Se procederá entonces a responder el cuestionario para definir las actividades a las que la Persona Moral se dedica y dentro de estas opciones se encuentra la del “Acumulación de Ingresos”

- Tipos de Ingresos: se elige desde donde provendrán los ingresos.

- Identifica tu actividad económica: seleccionarás tu actividad.

- Ubica la actividad: en este apartado se deberá ser más específico en función de lo elegido en el punto anterior.

- Indica cómo realizas tus actividades y el porcentaje de ingresos que percibes por cada una: porcentaje de ingresos por actividad.

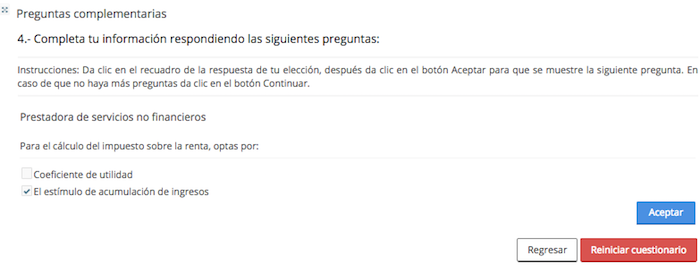

Preguntas Complementarias

Una vez completado el cuestionario, te desplegara la sección de “Preguntas Complementarias”. Es aquí donde podrás elegir entre el método habitual de calcular impuestos (coeficiente de utilidad) o el nuevo régimen de acumulación de ingresos para Personas Morales.

Mensaje antes de continuar

Una vez seleccionada la opción “El estímulo de acumulación de ingresos”, aparecerá un recuadro con el siguiente mensaje:

Selecciona esta opción si:

- Estás constituida únicamente por personas físicas,

- Tus ingresos totales obtenidos en el ejercicio inmediato anterior no hubieran excedido de 5 millones de pesos

- No realizas actividades a través de fideicomiso o asociación en participación

- Tus socios no participan en otras sociedades mercantiles

- No tributas en el régimen opcional para grupos de sociedades.

Si cumples con estos requisitos ya puedes estar en el Régimen de Acumulación de Ingresos para las Personas Morales, así que continúa con el trámite de aumento y disminución de obligaciones ante el SAT.

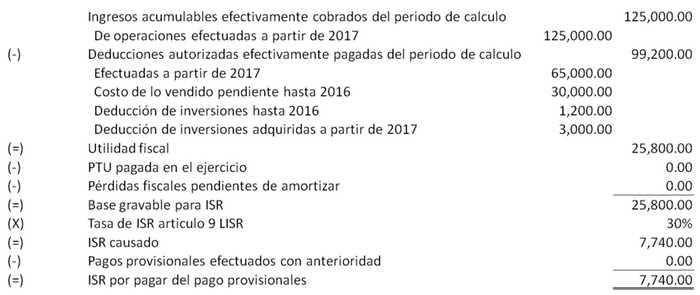

¿Cómo calculan el ISR las personas morales que acumulan ingresos?

Si han decidido ir por la opción de acumulación de ingresos, las personas morales calcularán sus pagos provisionales de la siguiente manera:

¿Alguna Consulta? Con gusto te ayudaremos...