El Impuesto sobre la Renta es uno de los elementos que más recaudación ofrece a las arcas del país. Sin embargo, hay que conocer que la tasa de ISR de personas físicas en México se mantuvo en el 2012 y 2013 igual que en los dos años previos, en el 30%, y a partir del año que viene, el ISR 2014 será de hasta 35%.

Recordemos que, durante el año pasado decíamos que México se posicionaba contra la tendencia mundial, según indicó la consultoría internacional en auditoría, impuestos y asesoría KPMG.

En este sentido, decíamos, que en base a las encuentras realizadas en 17 países en América Latina, considerando el porcentaje de la tasa de menor a mayor, México ocupa el lugar número 10; tiene el sitio 21 entre las tasas gravables de ISR que cobran los miembros de la OCDE, siendo las más altas las de Suiza (56%) y Dinamarca (55.4%). La encuesta se denominaba sobre “Tasas de Impuesto Sobre la Renta de Personas Físicas y de Seguridad Social“, y para ello la consultoría destacó que México se encuentra en las “notables excepciones” que tienen prevista una reducción de la tasa gravable a 28% para el 2014.

Pero parece que todo se ha dado vuelta, y el partido de turno cambió de opinión…

Ahora, los dictámenes de la Cámara de Diputados y de Senadores relativos a la tasa impositiva de Impuesto sobre la Renta (ISR) considera una tasa escalonada del 30 hasta 35 por ciento.

En concreto, las tasas ISR 2014 que se modifican serán:

- Tasa del 30% a quienes reciben ingresos hasta 750 mil pesos al año;

- Tasa del con 32% a quienes perciben 1 millón de pesos;

- Tasa del con 34% a quienes ganan desde 1 millón a 3 millones de pesos anuales, y

- Tasa del 35% para los de ingresos anuales de 3 millones de pesos.

Índice de Contenidos

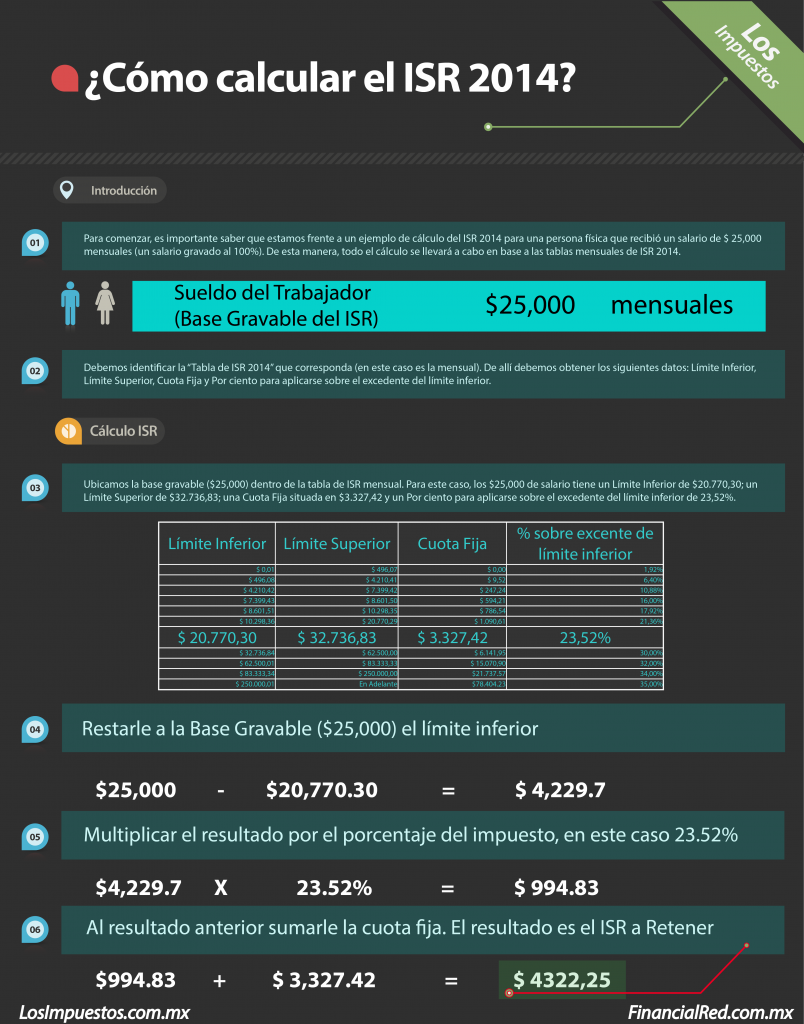

¿Cómo calcular el ISR 2014?

Aquí dejamos una calculadora que simplifica el cálculo del ISR 2014, aunque tiene que saber que la técnica que se aplica es considerar los ingresos netos de deducciones, ubicándolos en las tablas que están a continuación y utilizando el porcentual indicado allí para determinar el impuesto.

Cálculo del ISR 2014 paso a paso

Tabla ISR 2014

Tenemos disponible la Tabla ISR Mensual para 2014:

| Límite Inferior | Límite Superior | Cuota Fija | % sobre excedente de límite inferior |

|---|---|---|---|

| $0,01 | $496,07 | $0,00 | 1,92% |

| $496,08 | $4.210,41 | $9,52 | 6,40% |

| $4.210,42 | $7.399,42 | $247,24 | 10,88% |

| $7.399,43 | $8.601,50 | $594,21 | 16,00% |

| $8.601,51 | $10.298,35 | $786,54 | 17,92% |

| $10.298,36 | $20.770,29 | $1.090,61 | 21,36% |

| $20.770,30 | $32.736,83 | $3.327,42 | 23,52% |

| $32.736,84 | $62.500,00 | $6.141,95 | 30,00% |

| $62.500,01 | $83.333,33 | $15.070,90 | 32,00% |

| $83.333,34 | $250.000,00 | $21.737.57 | 34,00% |

| $250.000,01 | En Adelante | $78.404.23 | 35,00% |

Si desea ver a diferentes plazos, le recomendamos ver el artículo completo de Tablas de ISR 2014.

¿Cómo será el ISR 2014?

En concreto, se aplicará un impuesto cedular del 10% a la enajenación de acciones en la Bolsa de Valores. A las empresas del sector primario se le da un tratamiento diferenciado de acuerdo a su nivel de ganancias.

Asimismo, se mantendrán la exención del ISR los productores cuyos ingresos no excedan los 40 salarios mínimos anuales, correspondientes al área geográfica del contribuyente (lo que es cerca de 900,000 pesos); y personas morales del sector, cuando sus ingresos no excedan los 200 salarios mínimos anuales correspondientes al Distrito Federal (unos 4.5 millones de pesos).

Por su parte, también se hace un ajuste sobre el monto deducible de las inversiones en automóviles hasta por un monto de 130,000 pesos por unidad, sin considerar el Impuesto al Valor Agregado (IVA).

Se mantiene como deducible un porcentaje equivalente a 8.5% de los consumos realizados en restaurantes, siempre que el pago se realice mediante tarjeta de crédito, de débito o de servicios, o a través de los monederos electrónicos que al efecto autorice el SAT.

Se elimina el régimen de consolidación fiscal y establece un esquema de salida para estos grupos de sociedades, y que las empresas que aún se encuentren en el periodo obligatorio de cinco años de tributación en este régimen puedan seguir aplicando las disposiciones actuales sobre la consolidación fiscal.

Se crea el Régimen de Incorporación, el cual sustituirá el aplicable a las personas físicas con actividades empresariales con ingresos de hasta 4 millones de pesos anuales, esto es, se sustituye al Régimen Intermedio y al Régimen de Pequeños Contribuyentes (Repecos).

Pero cuidado, este nuevo sistema será aplicable sólo a personas físicas con actividades empresariales, que enajenen bienes o presten servicios por los que no se requiera para su realización título profesional, con ingresos anuales de hasta 2 millones de pesos.

Además, en materia de deducciones, se elimina la posibilidad de deducir en un sólo ejercicio el 100% de la inversión realizada en la adquisición de activos fijos.

Por su parte, se consideran como no deducibles las cuotas de seguridad social a cargo del trabajador, pagadas por el patrón, toda vez que para efectos del trabajador dicho beneficio es un ingreso exento.

La industria minera no podrá deducir las inversiones realizadas en periodos pre-operativos en un sólo ejercicio, a diferencia del resto de sectores de contribuyentes que pueden deducir en el ejercicio hasta un 10% de la inversión realizada. El monto máximo de las deducciones personales realizadas por una persona física al año se limitará en la cantidad que resulte menor entre el 10% del ingreso anual total del contribuyente, y un monto equivalente a cuatro salarios mínimos anuales correspondientes al área geográfica del Distrito Federal.

Sólo se cobrará ISR por venta o enajenación de casas habitación, cuando el valor del bien inmueble supere los 700,000 UDIS (alrededor de 3.5 millones de pesos).

Por otra parte, recordemos: Se produjo también la eliminación del Impuesto Empresarial a Tasa Única (IETU), así como el fin del Impuesto a los Depósitos en Efectivo (IDE), conjuntamente con la culminación de la Consolidación Fiscal, así como una reducción de 40% en el número de disposiciones actuales.

¿Cómo será el Impuesto Sobre la Renta de las personas físicas en 2014?

Entonces, podemos ver que se buscará aumentar y fortalecer la recaudación conjuntamente a poder dotar de mayor progresividad al sistema impositivo y en particular al ISR personal. En este sentido, la idea se mantiene en poder ampliar su base e incrementan la contribución de las personas que obtienen mayores ingresos:

- Tarifa del ISR de personas físicas: 30% aplicable a ingresos gravables superiores a 392,842 pesos anuales, y tasa máxima de 35%. Los de ingresos menores tendrán el mismo escalonamiento de tasas que en el ISR 2013.

- Limita el monto máximo de las deducciones personales realizadas por una persona física al año a la cantidad que resulte menor entre el 10% del ingreso anual total del contribuyente, incluyendo ingresos exentos, y un monto equivalente a 4 salarios mínimos anuales correspondientes al área geográfica del Distrito Federal.

- Medios de pago de las deducciones personales: requisito para la deducibilidad de gastos, será clave que los pagos se realicen a través del sistema financiero.

- Inversión en automóviles: el monto deducible será hasta 130,000 pesos por unidad sin IVA (actualmente se permite deducción de las inversiones en automóviles hasta por un monto de 175,000 pesos sin considerar el impuesto al valor agregado).

- Arrendamiento de automóviles y consumo en restaurantes: se ajusta el monto de la renta de automóviles a 200 pesos diarios por unidad desde los 250 pesos que se fijó en 2003 mediante Decreto Presidencial.

- Deducción de consumos en restaurantes: se reduce dicha deducción que en el ISR vigente es de 12.5%; pasa a 8.50%

- Eliminación del régimen de consolidación fiscal: se elimina, dada la dificulta que se le presenta al contribuyente su aplicación y a la autoridad la fiscalización que debe realizar para comprobar su debido cumplimiento.

- Introducción del impuesto sobre distribución de dividendos: obliga a incluir reglas para eliminar la doble imposición generada por el pago de este nuevo gravamen y los impuestos sobre la renta extranjera.

- Exención a la enajenación de casa habitación: se reduce el límite de la exención de 1.5 millones de UDIS a 700,000 UDIS (aproximadamente 3.5 millones de pesos), debiendo pagar el contribuyente por el excedente el impuesto correspondiente.

- Régimen de Incorporación Fiscal: se sustituyen diversos regímenes fiscales aplicables a las personas físicas con actividades empresariales por un solo régimen, el Régimen de Incorporación. Entonces, aquellos que estén dentro de este nuevo régimen tendrán acceso a servicios de seguridad social. El Régimen de Incorporación que se propone establecer en la nueva Ley del ISR sustituiría el aplicable por las personas físicas con actividades empresariales con ingresos de hasta 4 millones de pesos anuales, esto es, el Régimen Intermedio, y el Régimen de Pequeños Contribuyentes (REPECOS).

- Gravar las ganancias de capital de personas físicas: impuesto de 10% los ingresos de las personas físicas por ganancias de capital en la venta de acciones y distribución de dividendos.

- Enajenación de Parcelas y Ejidos: actualmente se establece la exención por la enajenación de derechos parcelarios, de las parcelas sobre las que se hubiere adoptado el dominio pleno o de los derechos comuneros, con la finalidad de que el monto no percibido por el Estado, pudiera ser utilizado por el ejidatario para mejorar su situación económica, siempre que se trate de la primera transmisión y se efectúe por los ejidatarios o los titulares de dichos derechos comuneros. Sin embargo, el Ejecutivo considera que los inversionistas inmobiliarios han abusado de esta exención haciéndose pasar por ejidatarios o titulares de derechos comuneros. Como requisito para que dicha enajenación esté exenta, que el enajenante acredite que es la primera transmisión que realiza y proporcione la documentación que lo acredite como el ejidatario original o titular de los derechos comuneros.

¿Cuáles serán los cambios para Personas Morales en 2014?

- Aportaciones a fondos de pensiones y salarios exentos: todo lo que se compute como ingresos exentos para el trabajador serán deducibles en un 53%. Cuando el contribuyente disminuya, de un ejercicio a otro, las prestaciones exentas otorgadas a sus trabajadores, la deducción será del 47%.

- Formas de pago: los gastos deducibles mayores a $2,000 deben ser abonados mediante transferencia electrónica de fondos; sino no serán computables.

- Recibos de nómina y honorarios: Los recibos de nómina y de honorarios, para ser deducibles, deberán constar en CFDI.

- Deducción inmediata y lineal al 100%: toda aquella maquinaria que sea utilizada para generar energía continúan con la deducción lineal al 100%. Pero, por otro lado, se elimina la deducción inmediata de los bienes de activo fijo, así como la deducción lineal de las inversiones en maquinaria y equipo especiales.

- Deducción de automóviles: monto tope deducible se reduce a $130,000, y por arrendamiento a $200 pesos diarios por unidad.

- Cuotas de seguridad social: Las cuotas de seguridad social a cargo de los trabajadores pagadas por los patrones, no serán deducibles.

- Bienes que deben ofrecerse en donación antes de su destrucción, relacionados con alimentación, vestido, vivienda y salud.

- Donativos: El límite de deducibilidad de los donativos se mantiene en el 7% de la utilidad fiscal o de los ingresos acumulables en el ejercicio. En el caso de que sea efectuado a entidades federativas, municipios y sus organismos descentralizados, el tope será de 4%.

- Vales de despensa: Los vales de despensa otorgados a los trabajadores serán deducibles cuando su entrega se realice a través de monederos electrónicos.

- Consumos en restaurantes: tope máximo de deducción se reduce al 8.75%.

- Costo de lo vendido: se elimina el sistema del costeo directo y el método de valuación de Últimas Entradas Primera Salidas (UEPS), sin establecer régimen de transición.

- Desarrolladores inmobiliarios: tienen la opción de deducir el costo de adquisición de los terrenos, y no los enajenen en los siguientes 3 ejercicios a su adquisición, deberán acumular en el cuarto ejercicio el valor total del terreno deducido actualizado, más el 3% por cada año transcurrido.

- Gastos de exploración del sector minero: todos los gastos tendientes a la exploración y cuantificación de nuevos yacimientos efectuados en periodo preoperativo se podrán deducir en un 10% anual.

- Deducción de salarios por contratación de adultos mayores: Se otorga un estímulo fiscal a quienes contraten a adultos mayores, consistente en la deducción del 25% del salario pagado a personas de 65 años o más.

¿Qué pasará con el aumento del ISR en 2014?

Existen muchas voces expresando la posible suba de impuestos como el IVA (generalizando la tasa al 16%) y el ISR a aprobarse en el próximo periodo ordinario de sesiones del Congreso de la Unión, y en base a eso debemos analizar qué sucederá si aumentan, y propiamente dicho, si se incrementa la tasa del ISR.

La primer consecuencia directa del aumento de un impuesto es simple: menos dinero en los bolsillos de los consumidores. Es decir, de nuestros ingresos nos quedará menos para gastar o ahorrar, según el caso.

¿Y esto a que lleva?

Pues bien, como punto siguiente al mencionado, cuando las personas compran menos, las empresas venden menos. Es una cuestión lógica, que lleva a la empresa a tener menos ingresos y por ende, menor capacidad operativa. ¿De qué estamos hablando? Una empresa con menor capacidad operativa no tienen tanto dinero líquido, producto de sus ventas, para pagar los cargos fijos y variables de cada mes.

Entonces muchos pensarán, reducirán su planta para mantener la plantilla. Pues nada de eso, porque el costo mayor de las empresas y más trabajoso de rebajar es el salario de los empleados, por lo que no debemos sorprendernos de ver algunos recortes de nómina durante los años siguientes al aumento de impuestos.

¿Se recaudará más por aumentar el impuesto?

La suba de impuestos como el ISR hacen que se recaude un poco más de dinero a priori y en el corto plazo, pero al fin y al cabo, las empresas se acomodan y como el consumo no se fomenta, la rueda no es progresiva, sino que se estanca. Por ende, estamos ante una medida de una ventaja diferencial a 2 o 3 años, pero no más allá.

¿Es constitucional el aumento?

Según ha indicado la Suprema Corte de Justicia de la Nación (SCJN) es válida constitucionalmente la eliminación del Régimen de Pequeños Contribuyentes (Repecos) y el incremento de hasta 35% del Impuesto sobre la Renta (ISR), pero se discutirá sobre algunos puntos de este gravamen.

En concreto, de manera unánime, con 10 votos, el pleno de la SCJN resolvió no violentan los principios de equidad tributaria y de proporcionalidad.

En los recursos presentados, los senadores y diputados inconformes señalaron que en 2014 aumentó la tasa del ISR conforme se incrementa el monto de los ingresos de las personas físicas, lo que hace que sea no equitativa.

Sin embargo no se define si es válido constitucionalmente el establecimiento de un tope a las deducciones en el caso del ISR.

¿Cómo es el ISR en el mundo?

Un punto a tener en cuenta es que, la tasa gravable promedio del ISR entre 114 países que formaron parte de la encuesta es de 28.5 por ciento. Así lo expresaba la consultora:

Los cinco países que cuentan con un Impuesto Sobre la Renta más alto de los 114 incluidos en la encuesta son Aruba, con un gravamen de 58.9%; Suecia, que cobra una tasa de 56.6%; Dinamarca, con 55.4% del gravamen; Bélgica y Holanda, con 55%, y España, que cobra 52 por ciento.

La media europea en los demás países del continente, según el estudio de KPMG es de 46%, lo que significa que tienen los niveles más elevados que en cualquier otra subregión.

De acuerdo con ellos, durante el mandato pasado en los Estados Unidos se redujo la tasa gravable del ISR de 39.6 a 35% para personas morales, con el objeto de impulsar la inversión y generación de empleos.

El acuerdo o la quita gravable suponía que al paso de cuatro años, esta tasa regresaría a 39.6% al arranque del 2013.

Le recordamos que, el objeto imponible del Impuesto Sobre Renta en México es el “obtener un ingreso” por cualquiera de las siguientes causas:

- Premios

- Intereses

- Servicio subordinado

- Actividades profesionales

- Arrendamiento

- Dividendos y ganancias repartidas

- Enajenación Bienes

¿Alguna Consulta? Con gusto te ayudaremos...