Los pagos provisionales del ISR son, por decirlo de alguna manera, anticipos que uno hace al Fisco, para llegar al pago anual, con menor presión impositiva y financiera.

Los pagos provisionales deben ser realizados mensualmente. Además, se debe presentar a más tardar el día 17 del mes siguiente al que corresponda el pago.

Pagos provisionales de ISR para Personas Físicas

Las personas físicas están obligadas a pagar mensualmente ISR en forma de pago provisional. Esto tiene un doble objetivo:

- El SAT se asegura de recaudar ISR anticipadamente

- El contribuyente paga únicamente una diferencia u obtiene devolución por saldo a favor tras la presentación de la declaración anual de ISR.

De esta manera, a continuación veremos detalles puntuales sobre el pago de ISR provisional para personas físicas.

¿Cómo Calcular el pago provisional?

Para calcular el pago provisional del impuesto sobre la renta, se debe hacer lo siguiente:

- Calcular la utilidad o ganancia: al total de ingresos obtenidos en el periodo, se le deben restar las deducciones o gastos correspondientes al mismo periodo.

- Al resultado se le debe restar las pérdidas fiscales de años anteriores que no haya disminuido.

- Obtenido este resultado, se le debe aplicar la tarifa y tabla de los artículos 96 y 97 respectivamente de la Ley del Impuesto sobre la Renta que corresponda según el período de pago. (Vea todas las tablas de ISR)

- Al monto final, se le debe restar los pagos provisionales realizados con anterioridad en el mismo año, así como las retenciones del impuesto sobre la renta.

Deducciones autorizadas

- Devoluciones, descuentos o bonificaciones sobre venta

- Compra de materia prima, productos semiterminados, o terminados que utilice para prestar servicios, fabricar bienes o para venderlos.

- Gastos necesarios para ejercer su actividad empresarial

- Inversiones

Ver más deducciones autorizadas.

Calcula tus retenciones mensuales del ISR 2020

Presentación de los pagos provisionales y definitivos ¿Quiénes están obligados?

Los obligados a presentar pagos provisionales de ISR en el régimen general son las personas físicas que perciban ingresos derivados de la realización de actividades empresariales o por haber prestado servicios profesionales. Asimismo, estarán obligadas las personas físicas que residen en el extranjero y que tienen uno o varios establecimientos permanentes en el país.

Las personas físicas que realicen actividades empresariales y que en el ejercicio inmediato anterior hubiesen obtenido ingresos inferiores a $2’421,720.00; las personas físicas que no realicen actividades empresariales y que hubiesen obtenido en dicho ejercicio ingresos inferiores a $415,150.00, así como las personas físicas que inicien actividades y que estimen que sus ingresos en el ejercicio serán hasta por dichas cantidades, tendrán que hacer pagos provisionales, definitivos o del ejercicio, incluyendo retenciones, de conformidad con el siguiente procedimiento:

Acudirán, de preferencia con previa cita, ante cualquier ALSC en donde recibirán orientación, para lo cual, es necesario que dichos contribuyentes:

- Llenen previamente la hoja de ayuda denominada “Bitácora de Declaraciones y Pagos” que se da a conocer en la página de Internet del SAT.

- Proporcionen la información que se requiera para realizar la declaración de que se trate.

Cuando exista cantidad a pagar por cualquiera de las obligaciones fiscales manifestadas, el acuse de recibo electrónico contendrá el importe total a pagar y la línea de captura a través de la cual se efectuará el pago, así como la fecha de vigencia de la línea de captura.

El importe a se enterará en la ventanilla bancaria de las instituciones de crédito autorizadas. Allí se recibirá el “Recibo Bancario de Pago de Contribuciones Federales”.

Se considera que los contribuyentes han cumplido con la obligación de presentar los pagos provisionales o definitivos en los términos de las disposiciones fiscales, cuando hayan presentado la información por los impuestos declarados y hayan efectuado el pago.

Calendario de Pagos Provisionales 2020

Según el Sexto dígito numérico del RFC la fecha límite de pago será:

- 1 y 2 Día 17 más un día hábil

- 3 y 4 Día 17 más dos días hábiles

- 5 y 6 Día 17 más tres días hábiles

- 7 y 8 Día 17 más cuatro días hábiles

- 9 y 0 Día 17 más cinco días hábiles

ISR Sobre enajenación de Inmuebles

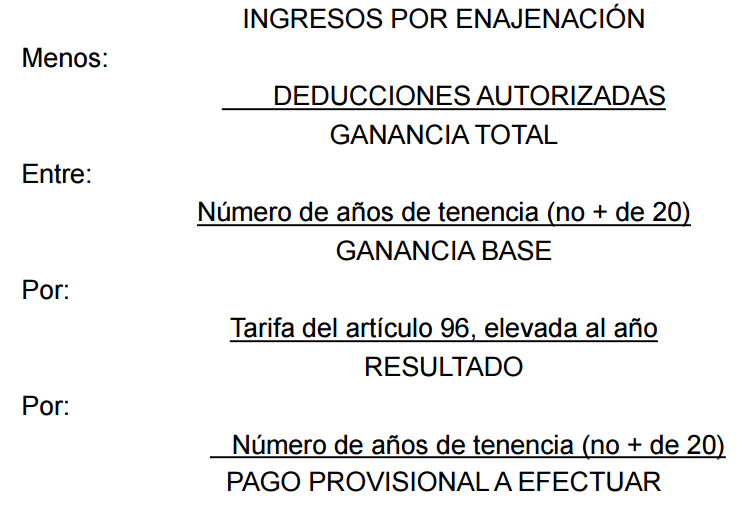

Para quienes necesiten calcular el ISR de pago provisional sobre enajenación de inmuebles, tendrán que usar la siguiente tabla:

| Límite inferior | Límite superior | Cuota fija | % sobre excedente de límite inferior |

|---|---|---|---|

| 0.01 | 6,942.20 | 0.00 | 1.92 |

| 6,942.21 | 58,922.16 | 133.28 | 6.40 |

| 58,922.17 | 103,550.44 | 3,460.01 | 10.88 |

| 103,550.45 | 120,372.83 | 8,315.57 | 16.00 |

| 120,372.84 | 144,119.23 | 11,007.14 | 17.92 |

| 144,119.24 | 290,667.75 | 15,262.49 | 21.36 |

| 290,667.76 | 458,132.29 | 46,565.26 | 23.52 |

| 458,132.30 | 874,650.00 | 85,952.92 | 30.00 |

| 874,650.01 | 1,166,200.00 | 210,908.23 | 32.00 |

| 1,166,200.01 | 3,498,600.00 | 304,204.21 | 34.00 |

| 3,498,600.01 | En adelante | 1,097,220.21 | 35.00 |

Ingrese al enlace a continuación si desea ver las tablas de retención mensual de ISR 2020.

Estos pagos provisionales están regulados por el artículo 126, sobre bienes inmuebles de la Ley de ISR.

Se aplica la retención y pago provisional de ISR por cada operación realizada efectivamente.

En operaciones consignadas en escrituras públicas, el fedatario calculará el impuesto, lo recaudará y lo enterará.

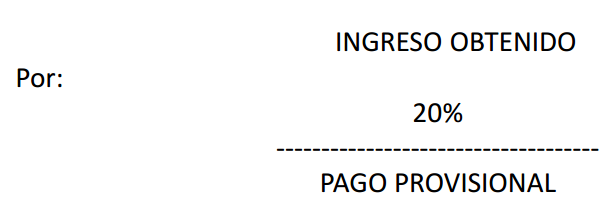

ISR sobre enajenación de bienes no inmuebles

Es importante saber que el obligado a retener será el adquirente, si es residente en México o en el extranjero con establecimiento permanente en México, si el monto es $227,400 o mayor

En caso de otros adquirentes, el enajenante enterará el pago en los 15 días siguientes a la enajenación.

Se aplica la tasa del 20% sobre el valor del ingreso obtenido.

ISR sobre ingresos por intereses

La retención sobre ingresos por intereses, según el artículo 135 de la LISR se efectuarán por cada operación realizada.

Mediante retención:

- Sociedades que no son Sistema Financiero: 20% sobre los intereses nominales

- Los demás: porcentaje que establece la Ley de Ingresos sobre el capital, situado hoy en el 0.46%.

Es importante saber que el contribuyente podrá optar por considerar la retención como pago definitivo, en el caso de no tener ingresos mayores a $100,000.00

También podrá considerar la retención como pago definitivo, si además obtiene ingresos por salarios y el total acumulable de ambos capítulos no excede de $400,000.00.

Pagos provisionales de ISR para Personas Morales

Tras la declaración anual que presentan las personas morales, también deberán calcular el pago provisional de ISR.

Es importante saber que, para poder hacer los pagos provisionales de personas morales, debemos antes calcular el Coeficiente de Utilidad.

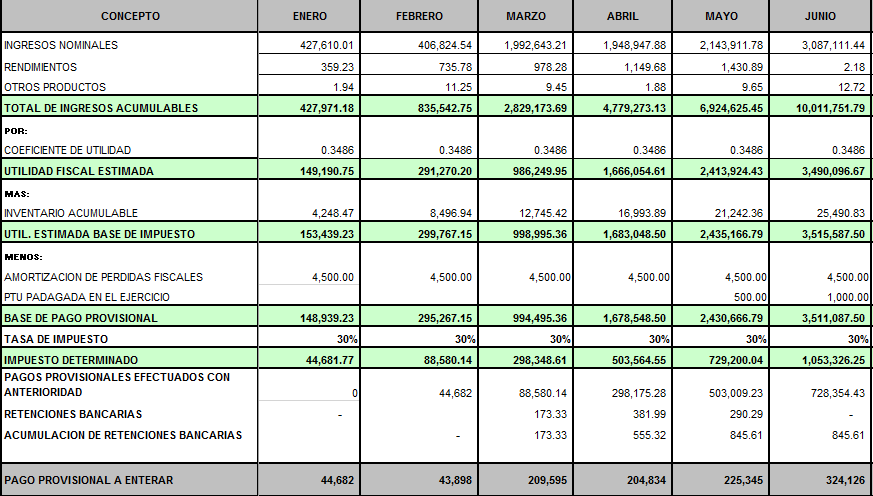

Cálculo de pagos provisionales para personas morales

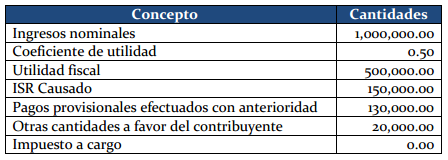

Tras el cálculo del coeficiente de utilidad, ahora sí podremos determinar los pagos provisionales, que será mucho más simple, porque no hay que realizar las deducciones como sucede en el caso de las personas físicas.

En concreto, los pagos provisionales para personas morales resultan de aplicar la tasa de ISR (30%) sobre la utilidad fiscal determinada en el periodo a la cual corresponda al pago.

Ejemplo de pago provisional de ISR de personas morales

También podemos ver uno más simple:

Autorización para disminuir pagos provisionales

Sabemos y tenemos en claro que podemos aplicar algunos cargos pagados a disminuir los pagos provisionales de ISR así como también ocurría con el IETU, sin embargo, esta operación no puede ser realizada automáticamente sino que requiere de una autorización del SAT para disminuir los pagos provisionales.

En esta oportunidad veremos cómo se presenta y para qué sirve la solicitud de autorización para disminuir los pagos provisionales.

Este aviso o presentación la deben hacer aquellos contribuyentes que estimen que el coeficiente de utilidad que deban aplicar a sus pagos provisionales es superior al coeficiente de utilidad del ejercicio que corresponda a dichos pagos.

La presentación debe ser efectuada en las oficinas del SAT correspondientes al domicilio fiscal del contribuyente (recuerde que es preferible ir con una cita en estos casos).

¿Desde cuándo podemos disminuir los pagos provisionales?

En base a lo determinado en el inciso b) del último párrafo del artículo 14 de la Ley del Impuesto Sobre la Renta, los contribuyentes personas morales que estimen que el coeficiente de utilidad que deben aplicar para determinar los pagos provisionales es superior al coeficiente del ejercicio en que está en curso, tendrán la opción de solicitar una autorización para disminuir el pago provisional del ISR a partir del segundo semestre del ejercicio.

Repasemos el artículo:

Los contribuyentes que estimen que el coeficiente de utilidad que deben aplicar para determinar los pagos provisionales es superior al coeficiente de utilidad del ejercicio al que correspondan dichos pagos, podrán, a partir del segundo semestre del ejercicio, solicitar autorización para disminuir el monto de los que les correspondan.

En base a esto, se podrá emparejar a la realidad la utilidad de la empresa y no se calculará con una utilidad fiscal estimada.

Como ya sabemos, existe una serie de documentos a presentar para lograr obtener una autorización a realizar esta disminución, mediante el aviso.

¿Cuándo se presenta el aviso?

La fecha límite es un mes antes de la que se deba realizar el entero de pago provisional que se solicite disminuir.

Cuando sean varios los pagos provisionales cuya disminución se solicite, dicha solicitud se deberá presentar un mes antes de la fecha en la que se deba enterar el primero de ellos.

Entonces, la fecha límite para presentar esta solicitud la cual será un mes antes de la fecha en la que se deba realizar el pago provisional.

En concreto, para hacer válido este derecho para el primer mes del segundo semestre del ejercicio (Julio) el contribuyente no pierde el derecho sino que puede presentar la solicitud en los meses que le restan del ejercicio.

La solicitud se presentará a más tardar el día 15 del primer mes del período por el que se solicite la disminución del pago. Si lo que se pretende es disminuir los pagos de todo el segundo semestre la solicitud deberá presentarse, siguiendo las instrucciones del formato oficial, a más tardar el día 15 de julio.

Requisitos para solicitar la disminución de pagos provisionales

- Formato 34 “Solicitud de Autorización para disminuir el monto de pagos provisionales”. Si prevé que esta disminución de pagos provisionales será posterior a julio del ejercicio de que se trate, deberá llenar el apartado 6 de la forma oficial 34, deberá corresponder a los importes acumulados al mes inmediato anterior al que se solicita la disminución del pago provisional.

Escrito libre con la siguiente información:

- Papel de trabajo donde refleje el procedimiento de cálculo y que incluya los conceptos que se consideraron para determinar los pagos provisionales del ISR.

- Si se realiza la aplicación de un acreditamiento, reducción, exención o estímulo fiscal en los pagos provisionales, también deberá reflejarlo en el papel de trabajo.

- Señalar el ejercicio del cual proviene el coeficiente de utilidad utilizado.

- Original y fotocopia de la identificación oficial vigente del representante legal. (original para cotejo)

- Copia certificada y fotocopia del poder notarial

- Tratándose de empresas controladas, deberán señalar la participación consolidable y los datos de la empresa controladora, así como acompañar los papeles de trabajo en donde se señale el monto del o los pago(s) provisional(es) que pague la controladora por su cuenta.

- Tratándose de de empresas controladoras, deberán presentar hoja de trabajo por la integración del grupo, participación accionaria, participación consolidable, resultado fiscal estimado e impuesto consolidado anual estimado.

¿Qué podemos disminuir?

Lo que todos nos han preguntado este mes es si pueden disminuir el pago de PTU de ISR, y esto es correcto, veamos un ejemplo.

- PTU determinada: $2’000,000.00

- PTU pagada: $ 1’000,000.00

Debemos entonces dividir la PTU pagada entre el número de meses en que se puede aplicar:

- $1’000,000 entre 8 meses = $125,000 mensuales

La disminución se hará de manera acumulativa, en mayo se podrán disminuir únicamente $125,000.00, en junio $250,000 y así sucesivamente hasta lograr el total.

¿Cómo aclarar la presentación de pagos provisionales mensuales de ISR en cero?

Las personas morales tendrán una opinión negativa del cumplimiento de obligaciones fiscales, cuando en las declaraciones de pago provisional mensual del ISR normal o complementaria, incluyendo las extemporáneas, del mes de abril de 2014 y subsecuentes, hayan declarado cero en el total de ingresos nominales, o bien, la suma de estos sea cero, siempre que hayan emitido CFDI de ingresos durante el mismo ejercicio.

Si se trata de personas físicas que hayan presentado más de dos declaraciones consecutivas manifestando cero en el total de ingresos o ingresos percibidos y haya emitido CFDI de ingresos durante los mismos meses, se emitirá la opinión negativa de cumplimiento.

Para poder aclarar dicha opinión negativa deberá indicar el motivo por el cual no ha declarado los ingresos siguiendo estos pasos:

- Ingresar a “Mi Portal”, “Aclaraciones”, “Solicitud”, eligiendo la opción “OPIN32D (SUBDECLARAR ING)”, adjuntando la información que considere pertinente para aclarar el motivo por el que no está declarando el monto por el que emitió CFDI.

- La ALSC que corresponda al domicilio fiscal del contribuyente, resolverá en un plazo máximo de 3 días hábiles la solicitud de aclaración.

- Emitida la respuesta el contribuyente podrá generar nuevamente la opinión del cumplimiento de obligaciones fiscales.

¿Alguna Consulta? Con gusto te ayudaremos...