Con los cambios recientes en las disposiciones del Código Fiscal de la Federación que han sido aprobadas por el congreso, y consecuentemente aplicadas y publicadas en el Diario Oficial de la Federación vemos que un artículo llama bastante la atención. Se trata del artículo 31-A, que prevé la obligación de informar cierto tipo de operaciones.

Así se expresa dicho artículo:

Artículo 31-A. Los contribuyentes deberán presentar la información de las operaciones que se señalen en la forma oficial que al efecto aprueben las autoridades fiscales, dentro de los treinta días siguientes a aquél en el que se celebraron.

Cuando los contribuyentes presenten la información de forma incompleta o con errores, tendrán un plazo de treinta días contado a partir de la notificación de la autoridad, para complementar o corregir la información presentada.

Se considerará incumplida la obligación fiscal señalada en el presente artículo, cuando los contribuyentes, una vez transcurrido el plazo señalado en el párrafo que antecede, no hayan presentado la información conducente o ésta se presente con errores.

Allí podemos ver que existe una obligación de informar en 30 días al SAT la celebración de las operaciones.

Ahora sí tenemos la especificación al respecto. donde se indica que el SAT pedirá información de operaciones a que se refiere el artículo 31-A del CFF.

Los obligados a presentarlo serán las tanto personas físicas como morales, y la presentación se efectuará por medio de la página de Internet del SAT, en la sección “Mi Portal” en el apartado denominado “Servicio o solicitud”.

Cuando se presente esta declaración se obtendrá un acuse de recibo electrónico con número de folio. La forma de presentación será mensual.

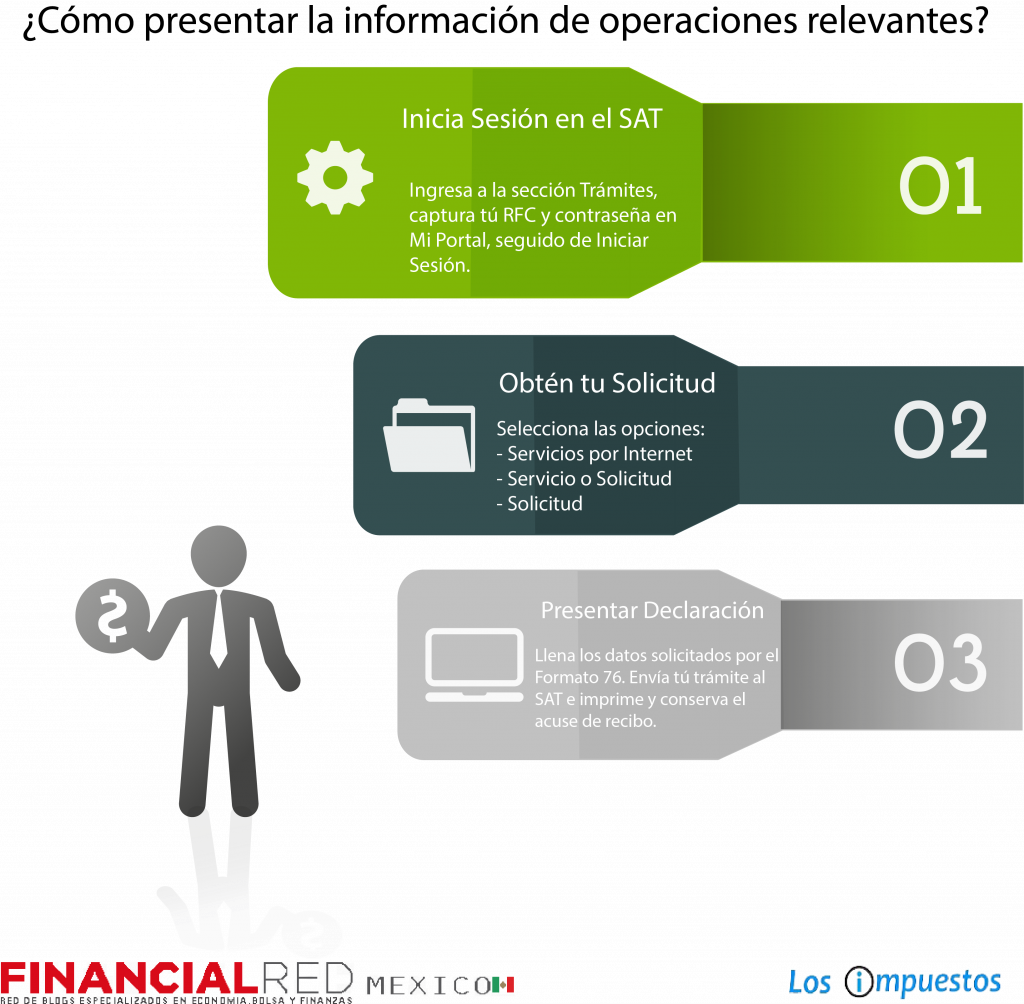

¿Cómo presentar la información de operaciones relevantes?

Para poder hacer presentación de la información de operaciones relevantes debemos enviar a través de la página de Internet del SAT, en la sección “Mi Portal” en el apartado denominado “Servicio o solicitud” el archivo en Excel que se encuentra allí que se corresponde con la forma oficial 76 “Información de operaciones relevantes (artículo 31-A del Código Fiscal de la Federación)”. Descarga el archivo desde aquí. También tendrá la opción de usar la aplicación web que se puede ver debajo.

Tras llenado el archivo lo deberemos renombrar con el Registro Federal de Contribuyentes que le corresponda a cada contribuyente. En el caso de que alguna operación se haya realizado dos o más veces, tendremos que enviar un archivo por cada una renombrándolo con el número consecutivo que le corresponda (Ej. EDG890312RH2_1, EDG890312RH2_2, etcétera).

Aplicación Forma 76

A partir del 1 de enero de 2015, los contribuyentes pueden presentar la forma oficial 76 de manera trimestral. Puede usar la aplicación entrando al siguiente enlace:

¿Quiénes no presentarán la Forma Oficial 76?

Están relevados de presentar Información de Operaciones Relevantes si en el mes en cuestión no se hayan realizado las operaciones que ameritan la presentación, o bien, si su monto acumulado es menor a 60 millones de pesos.

La excepción de ser menor a 60,000,000 de pesos no aplica para entidades financieras.

En ningún caso deberán considerarse impuestos para computar los montos antes mencionados.

Carga Masiva

Si necesita hacer una carga masiva de datos, lo invitamos a leer este documento.

Pasos para realizar el trámite

Internet:

- Ingresa a la sección Trámites, captura tú RFC y contraseña en Mi Portal, seguido de Iniciar Sesión.

- Selecciona consecutivamente las opciones Servicios por Internet: Servicio o Solicitud: Solicitud.

- Llena los datos solicitados por el formulario electrónico e ingresa archivos con los documentos escaneados.

- Envía tú trámite al SAT e imprime y conserva el acuse de recibo electrónico.

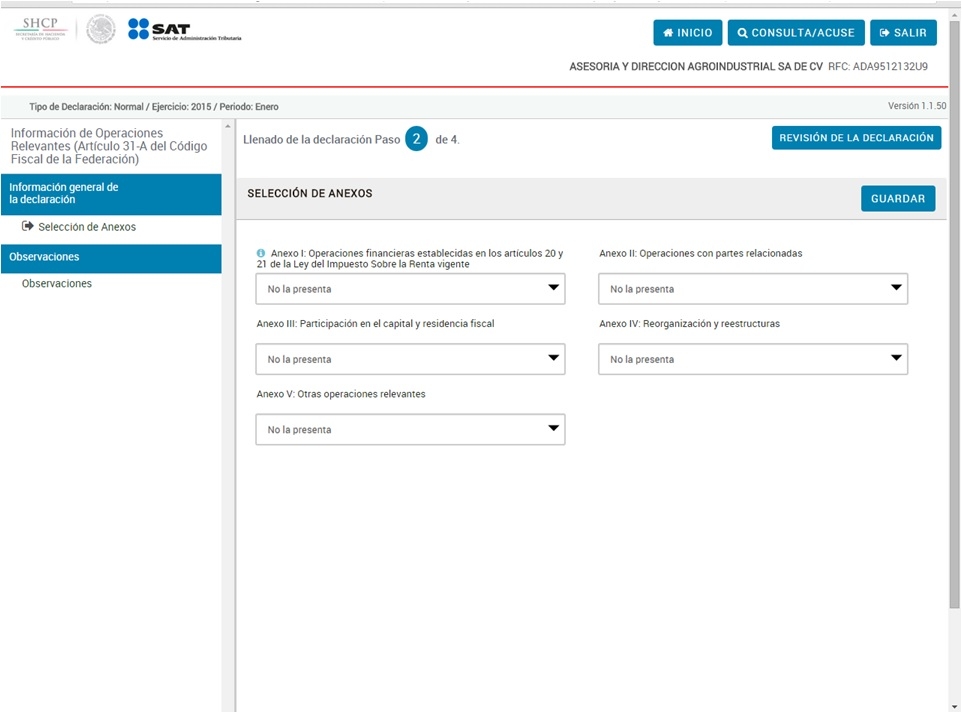

El SAT a su vez ya ha presentado la nueva aplicación para presentar esta información. Los pasos son:

1.- Accede a: Trámites/Declaraciones/Informativas/Operaciones relevantes (76), ingresa con Fiel o Contraseña.

2.- Selecciona los datos de ejercicio, tipo de periodo, periodo y tipo de declaración.

3.- Captura toda la información requerida en la siguiente pantalla.

Concluida la captura puedes enviarla utilizando tu Fiel. Recibirás el acuse de recibo correspondiente.

Si no realicé operaciones relevantes ¿debo enviar la forma 76?

No, únicamente están obligados a enviarla aquellos contribuyentes con operaciones relevantes.

¿Qué operaciones relevantes deben presentarse?

En base a lo indicado en el CFF la información deberá presentarse tras 30 días de su celebración, pero si miramos la quinta resolución miscelánea, en la regla I.2.8.1.14 se señaló que debería presentarse en forma trimestral.

Entre otros datos, debe incluirse el monto, la fecha y con quién se realizó, respecto del listado de 36 operaciones señaladas en el propio formato y que se agruparon en los siguientes rubros:

- Operaciones financieras establecidas en los artículos 20 y 21 de la ley del impuesto sobre la renta vigente

- Operaciones de precios de transferencia

- Participación en el capital y residencia fiscal

- Reorganización y reestructuras

- Otras operaciones relevantes

El listado de operaciones sobre las cuáles hay que informar, puede ser modificada a la libre discrecionalidad de las autoridades fiscales, por lo cual se debe estar atento a cualquier modificación que se haga al mismo, para evitar incurrir en omisiones.

Operaciones financieras establecidas en los artículos 20 y 21 de la LISR:

- Pago de cantidades iniciales por operaciones financieras que hayan representado más del 20% del valor del subyacente.

- Operaciones financieras compuestas y/o estructuradas, con fines de cobertura comercial, con fines de negociación, o bien donde el principal, los intereses y accesorios provienen de la segregación de un título de crédito o cualquier instrumento financiero.

- Enajenación por separado del título valor principal relacionado con bonos o cualquier instrumento financiero.

- Enajenación por separado de cupones de intereses relacionados con bonos o cualquier instrumento financiero

- Terminación de manera anticipada de operaciones financieras

- Operaciones financieras en las cuales no haya ejercido la opción establecida

Operaciones de precios de transferencia

- Ajustes en el ejercicio actual que han modificado en más de un 20% el valor original de un tipo de transacción con partes relacionadas.

- Realización de ajustes en el ejercicio actual que han modificado en más de $5,000,000 de pesos el valor original de un tipo de transacción con partes relacionadas.

- Reealización de ajustes que han modificado en más de un 20% el valor original de un tipo de transacción con partes relacionadas.

- Realización de ajustes que han modificado en más de $5,000,000 de pesos el valor original de un tipo de transacción con partes relacionadas.

- Determinación de gastos por regalías con base en valores residuales de utilidad y/o realización de pagos de dichos gastos.

Participación en el capital y residencia fiscal

- Cambio de socios o accionistas de manera directa o indirecta

- Enajenación de acciones

- Realizó un cambio de residencia fiscal del extranjero a México

- Obtención de residencia fiscal en México, además de mantenerla en otro país o bien, la obtención de residencia fiscal en otro país, manteniendo su residencia en México

Reorganización y reestructuras

- Reestructura o reorganización por enajenación

- Centralización o descentralización de alguna de las siguientes funciones por parte del grupo económico.

- Cambio en su modelo de negocios.

Otras

- Enajenación de bienes intangibles

- Enajenación de un bien conservando algún tipo de derecho sobre dicho bien

- Enajenación de activos financieros

- Aportación de activos financieros a fideicomisos

- Enajenación de bienes por fusión o escisión

- Operaciones con países que tienen un sistema de tributación territorial en las cuales haya aplicado beneficios de tratados para evitar la doble imposición

- Operaciones de financiamiento en las que se haya pactado que la exigibilidad de los intereses sea después de 1 año

- Pago de intereses que provengan de operaciones de financiamiento, cuya exigibilidad fue pactada a más de 1 año

- Registro de intereses devengados en la contabilidad, cuya exigibilidad de dichos intereses fue pactada a más de 1 año

- Dividió pérdidas fiscales pendientes de disminuir de ejercicios anteriores con motivo de escisión

- Le transmitieron pérdidas fiscales pendientes de disminuir de ejercicios anteriores divididas con motivo de escisión

- Disminuyó pérdidas fiscales después de una fusión en términos del artículo 58 de la ley del impuesto sobre la renta vigente

- Reembolsos de capital o pago de dividendos con recursos provenientes de préstamos recibidos

Calendario de presentación de la información de operaciones relevantes

| Operaciones realizadas en: | Fecha límite en que deberá presentarse la forma: |

|---|---|

| Enero, febrero y marzo | Último día del mes de mayo |

| Abril, mayo y junio | Último día del mes de agosto |

| Julio, agosto y septiembre | Último día del mes de noviembre |

| Octubre, noviembre y diciembre | Último día del mes de febrero del año siguiente |

Preguntas Frecuentes sobre Operaciones Relevantes

En caso de ajustes en operaciones con partes relacionadas, ¿sobre qué base deben determinarse los 60 millones de pesos?

Se tendrán que considerar el rubro de la operación de que se trate y cada transacción realizada.

Operaciones en moneda extranjera, ¿qué tipo de cambio aplica?

El tipo de cambio en términos del artículo 20 del Código Fiscal de la Federación.

Las operaciones financieras derivadas ¿deben reportarse?

Sólo cuando uno de los subyacentes tenga una variación mayor o igual a 20% respecto del valor de mercado de dicho subyacente, o subyacentes, al inicio de la operación.

¿Alguna Consulta? Con gusto te ayudaremos...