A la hora de realizar pagos en el SAT, para así cumplir con el pago de impuestos, siempre que nos encontremos iniciando en el Sistema de Declaraciones y Pagos, y estemos obligados a presentar Pagos Referenciados a través del portal, es importante que sepamos lo siguiente para una correcta presentación de la misma.

El Pago Referenciado es la forma de poder efectuar los pagos por medio de una línea de captura (referencia), que previamente deberá de obtener en el SAT.

Impuestos a los que Aplica:

- Pagos provisionales mensuales de ISR, a más tardar el día 17 del mes siguiente al que corresponda el pago Artículo 14 LISR

- Pagos mensuales de IEPS, a más tardar el día 17 del mes siguiente a aquél al que corresponda el pago Artículo 5. LIEPS

- Pagos mensuales de IVA a más tardar el día 17 del mes siguiente al que corresponda el pago. Artículo 5-D LIVA

Ingreso de retenciones a Terceros de personas Morales en concepto de:

- ISR

- IVA

- IEPS

¿Quiénes son los contribuyentes que deben cumplir con esto?

- Empresas del sector financiero

- Sociedades mercantiles

- Personas morales del Título II de la Ley del ISR, con renta superior o igual a 500 millones de pesos

- El Poder Legislativo, el Poder Judicial de la Federación y la Administración Pública Centralizada

- Organismos constitucionalmente autónomos

- CFE, IMSS e ISSSTE

- Contribuyentes que son sujetos del IEPS

- Contribuyentes que en términos del artículo 32-A del CFF

¿Dónde hacer el pago referenciado en los diferentes Estados?

En la siguiente tabla veremos la página de Internet correspondiente al pago referenciado de cada uno de los estados.

| Entidad Federativa | Página de Internet |

|---|---|

| Aguascalientes | http://eservicios.aguascalientes.gob.mx/contribuciones/ |

| Baja California | http://www.bajacalifornia.gob.mx/portal/tramitesyservicios/enlinea/impuestos_1.jsp |

| Baja California Sur | http://apps.bcs.gob.mx:8080/servicios/ |

| Campeche | https://www.contribunet.campeche.gob.mx/sit-contribunet/modulos/seguridad/bienvenida.xhtml |

| Chiapas | http://www.ingresos.haciendachiapas.gob.mx/ |

| Chihuahua | https://ipagos.chihuahua.gob.mx/ |

| Coahuila | http://www.pagafacil.gob.mx/pagafacil/default.php |

| Colima | https://www.finanzas.col.gob.mx/finanzas/index.php |

| Distrito Federal | http://www.finanzas.df.gob.mx/formato_lc/index_nuevo.html |

| Durango | https://recaudador.durango.gob.mx/re_pagosinternet/faces/menuPrincipal.jsp |

| Estado de México | http://portal2.edomex.gob.mx/edomex/temas/pagoseimpuestos/index.htm |

| Guanajuato | http://finanzas.guanajuato.gob.mx/c_online/index.php?id=80&h=300 |

| Guerrero | https://www.guerrero.gob.mx/Pry_PagoReferenciado/ |

| Hidalgo | http://portaltributario.hidalgo.gob.mx/ |

| Jalisco | https://gobiernoenlinea1.jalisco.gob.mx/estatales/ |

| Michoacán | http://repecos.michoacan.gob.mx/pagos_internet/index.php |

| Morelos | http://hacienda.morelos.gob.mx/index.php/tramites-y-servicios-en-linea/pagos |

| Nayarit | http://www.hacienda-nayarit.gob.mx/pagostab.html |

| Nuevo León | https://egobierno.nl.gob.mx/egob/ |

| Oaxaca | https://www.finanzasoaxaca.gob.mx/sitecreo/declaraciones_otros_pagos.jsp |

| Puebla | http://tramites.puebla.gob.mx/ |

| Querétaro | https://www.recaudanet.gob.mx/recaudanet/index.jsp |

| Quintana Roo | http://www.quintanaroo.gob.mx |

| San Luis Potosí | https://www.slpfinanzas.gob.mx/sipel2/ |

| Sinaloa | http://portalfiscal.sinaloa.gob.mx/ |

| Sonora | http://www.sonorensecumplido.gob.mx/ |

| Tabasco | https://recaudanet.tabasco.gob.mx/ |

| Tamaulipas | http://finanzas.tamaulipas.gob.mx/pago-de-contribuciones/impuestos-estatales.php |

| Tlaxcala | https://www.finanzastlax.gob.mx:1515/SICONPE/ |

| Veracruz | http://portal.veracruz.gob.mx |

| Yucatán | http://www.yucatan.gob.mx/servicios/ver_servicio.php?id=14 |

| Zacatecas | http://www.finanzas.gob.mx/index.php?option=com_wrapper&view=wrapper&Itemid=17 |

¿Cómo es el pago Referenciado?

Desde el pasado 8 de marzo de 2014, las personas morales están obligadas a usar el servicio de Declaraciones y Pagos para poder hacer la presentación de sus declaraciones de pagos provisionales o definitivos de impuestos federales.

Si utilizan este servicio están dentro de las consideraciones de las reformas fiscales para 2020.

Pago Referenciado 2020 según Persona Física

Para personas morales es bastante simple el sistema. Sin embargo, existen actividades diferentes para cada persona física.

Debajo podrá ver los puntos especiales por cada actividad:

Pago Referenciado de actividades empresariales

Para quien realiza actividades empresariales, Obligaciones registradas:

- ISR, personas físicas. Actividad empresarial y profesional

- ISR, retenciones por salarios

- Impuesto empresarial a tasa única

- Impuesto al valor agregado

Pago Referenciado de actividades empresariales. Régimen intermedio

Para quien realiza actividades empresariales del régimen intermedio, Obligaciones registradas:

- ISR, personas físicas. Actividad empresarial. Régimen intermedio para la Federación

- ISR, retenciones por salarios

- Impuesto al valor agregado

- Impuesto empresarial a tasa única

Pago Referenciado de servicios profesionales (honorarios)

Para quien presta servicios profesionales (honorarios), Obligaciones registradas:

- ISR, personas físicas actividad empresarial y profesional

- ISR, retenciones por salarios

- Impuesto al valor agregado

- Impuesto empresarial a tasa única

Pago Referenciado de servicios profesionales (honorarios). Médicos y dentistas

Para quien presta servicios profesionales por honorarios médicos, Obligaciones registradas:

- ISR, personas físicas actividad empresarial y profesional

- Impuesto empresarial a tasa única

Pago Referenciado de arrendamiento de bienes inmuebles. Casa habitación y local comercial (deducciones autorizadas)

Para quien obtiene ingresos por otorgar el uso o goce temporal de bienes inmuebles y opta por

aplicar las deducciones autorizadas para el ISR, Obligaciones registradas:

- ISR, persona física. Arrendamiento de inmuebles (uso o goce)

- Impuesto al valor agregado

- Impuesto empresarial a tasa única

Pago Referenciado de arrendamiento de bienes inmuebles. Casa habitación y local comercial (deducción opcional 35%)

Para quien obtiene ingresos por otorgar el uso o goce temporal de bienes inmuebles y opta por la

deducción del 35% para el ISR, Obligaciones registradas:

- ISR, personas físicas. Arrendamiento de inmuebles (uso o goce)

- Impuesto al valor agregado

- Impuesto empresarial a tasa única

¿Cómo utilizar el Pago Referenciado?

El SAT tiene una nueva guía y nosotros la resumimos con las mejores capturas y tips para que pueda utilizar el sistema de Pago Referenciado sin problema.

En primer lugar, sepa que debe tener vigente su Contraseña (anteriormente CIEC) para poder tener acceso al Pago referenciado. Para ingresar a dicho portal, tendrá que dirigirse a “Mi portal” / “Pago referenciado”, ubicado en en la web del SAT.

Para ingresar es necesario contar con:

- RFC del Contribuyente (la puede obtener en la aplicación de nuestra barra derecha)

- Contraseña

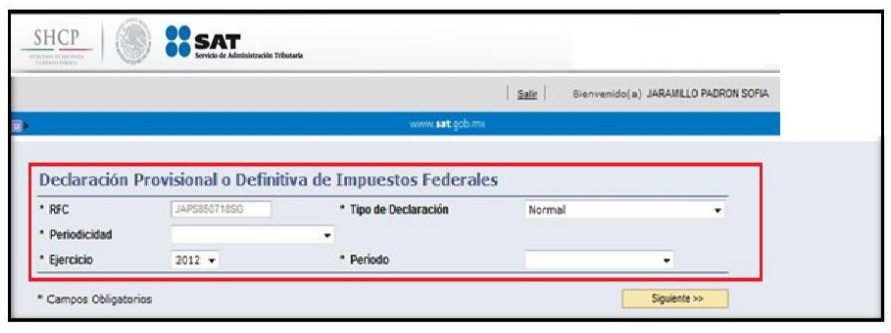

Seleccionar datos de la declaración provisional o definitiva

Aquí entraremos al apartado “Declaración Provisional o Definitiva de Impuestos Federales “ para elegir la declaración a presentar y sus datos.

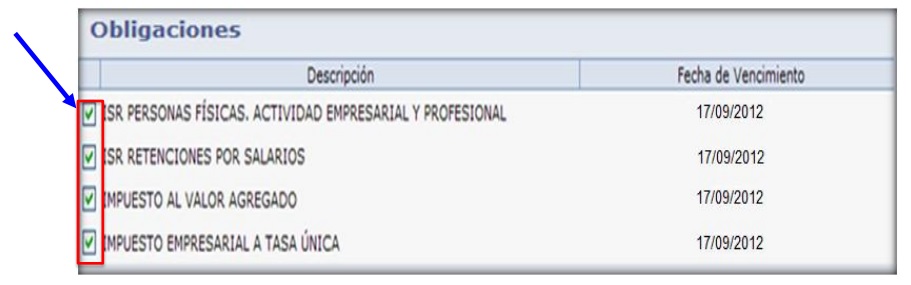

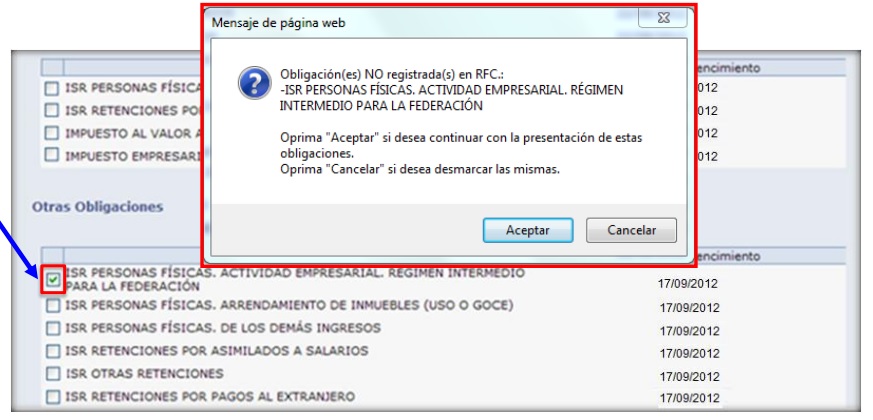

Verificar obligaciones fiscales

Es necesario verificar que aparezcan todas las obligaciones fiscales registradas ante el RFC y seleccionar la que va a declarar.

Si se trata de una declaración derivada de obligaciones no registradas ante el RFC, se sugiere realizar el cambio de situación fiscal previamente al envío de su declaración.

Para ello deberá ingresar a Mi portal / Trámites y servicios / Servicios por Internet / Cambio de situación fiscal / Actualización de obligaciones.

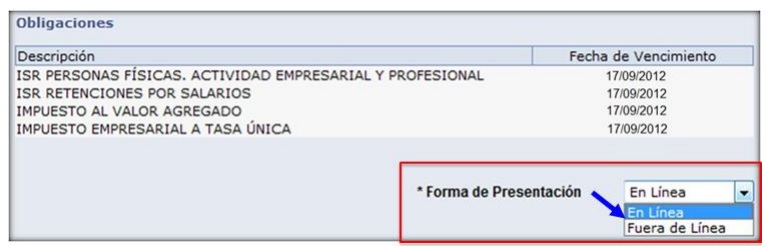

Optar entre la declaración en línea o fuera de línea

- En línea: la captura de la información se realizar conectado a internet.

- Fuera de línea: deberá descargar un formulario electrónico en la computadora a fin de poder capturar la información sin estar conectado a internet; hasta generar un archivo para su posterior envío por el portal del SAT

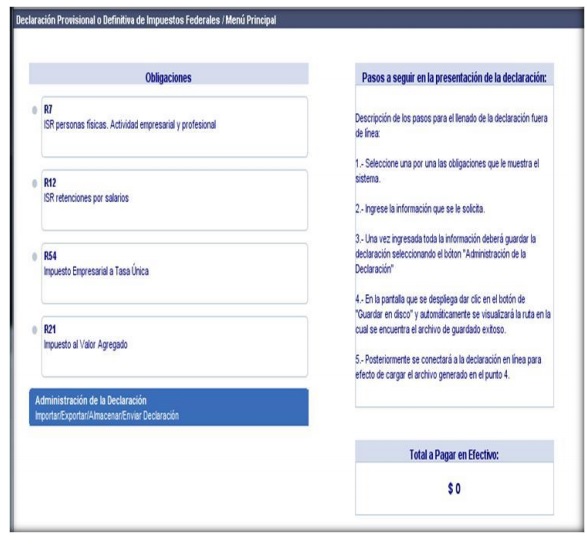

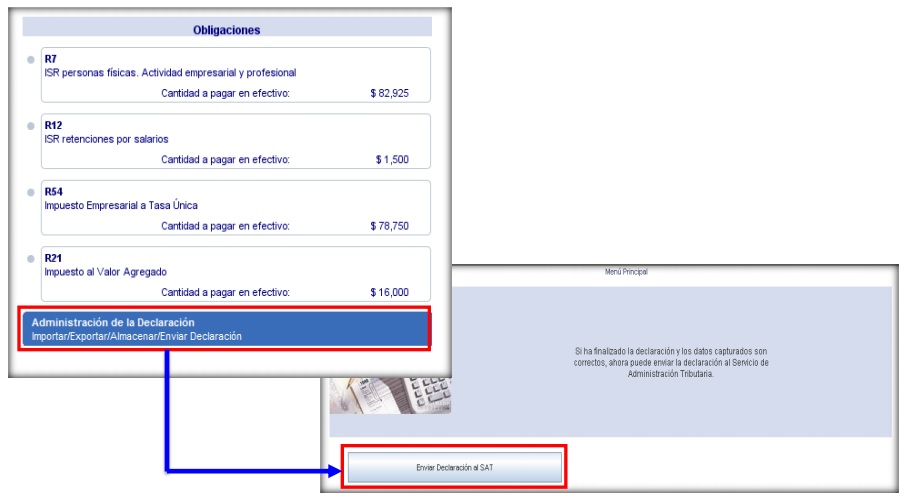

Menú principal

En el Menú Principal se muestran las obligaciones previamente seleccionadas y deberá capturar únicamente los datos habilitados por cada uno de los formularios electrónicos y éste efectuará los cálculos aritméticos correspondientes, en su caso.

Identificar las secciones que debe capturar

Para facilitar la captura de los datos, en la parte superior de la pantalla se ubican tres secciones que son:

- Determinación de Impuesto

- Determinación de Pago

- Menú Principal

Cálcular automáticamente el impuesto

Si vamos a la parte de “Determinación de Impuesto”, sólo de ISR personas físicas, podrá realizar el cálculo automático de su impuesto.

Llenado de la primera declaración del ejercicio con el servicio Declaraciones y Pagos

En caso de presentar la primera declaración con un formulario “Fuera de Línea”, se deberá capturar cero (0) en los campos “Suma de ingresos percibidos de meses anteriores del ejercicio” y “Suma de deducciones autorizadas de meses anteriores”

Llenado de la primera declaración (agosto) del ejercicio con el servicio Declaraciones y Pagos

En la primera declaración del ejercicio que presente en el servicio de Declaraciones y Pagos; para determinar el ISR y el IETU deberá capturar lo siguiente:

- Ingresos del periodo: Las suma de ingresos de meses anteriores más los del mes que declara.

- Deducciones Autorizadas: Las suma de deducciones autorizadas de meses anteriores más las del mes que declara

Deducción opcional

Arrendamiento de inmuebles (uso o goce) se tiene la opción de seleccionar si opta o no por la deducción opcional sin comprobación 35%. Si desea aplicar la deducción opcional que corresponde al 35% de los ingresos que obtiene por rentas, señale “SI”. Si desea aplicar las deducciones autorizadas amparadas con comprobantes fiscales, señale “NO”. En ambos casos el campo de “Impuesto predial” queda habilitado para capturarlo manualmente.

Proporción de Acreditamiento de IVA

Si determina proporción de acreditamiento, deberá capturar en la sección “Determinación de Impuesto” en los campos correspondientes a su determinación “Proporción utilizada conforme al artículo 5 de la LIVA” o “Proporción utilizada conforme al artículo 5-B de la LIVA”. En caso contrario dejarlos en blanco.

Acreditamiento del saldo a favor de periodos anteriores

Este campo contiene un Detalle de Acreditamientos; para visualizarlo, debe dar clic en el recuadro de color verde, el cual deberá ser capturado con información del saldo a favor que está aplicando en la declaración.

Es importante verificar que el saldo a favor no se haya acreditado en el esquema anterior (NEPE).

Determinación de Pago

En esta sección se debe capturar, entre otros conceptos actualización, recargos, algunos acreditamientos y compensaciones.

La Parte actualizada y los Recargos deben ser calculados por separado y capturados en forma manual en el formulario.

Impuesto a los Depósitos en Efectivo acreditable

En el campo “Impuesto a los Depósitos en Efectivo acreditable” se deberá capturar exclusivamente el IDE recaudado en el mismo mes de la determinación de pago; no deberá incluir las cantidades recaudadas en otros meses del ejercicio.

Compensaciones

Este campo contiene un Detalle de Compensaciones; para visualizarlo debe dar clic en el recuadro de color verde, el cual deberá ser capturado con información del saldo a favor o pago de lo indebido que está aplicando en la declaración.

Es importante verificar el saldo a favor o pago de lo indebido que no haya sido compensado en el esquema anterior (NEPE).

Enviar la declaración

Para enviar su declaración, debe dar clic en el recuadro Administración de la Declaración y posteriormente clic en Enviar Declaración al SAT.

Acuse de Recibo

Una vez enviada la declaración, obtendrá acuse de recibo electrónico por parte del SAT de la declaración provisional o definitiva de impuestos federales; en caso de que exista cantidad a pagar, por cualquiera de las obligaciones presentadas, el acuse de recibo contendrá:

- La línea de captura con la que se efectuará el pago.

- El importe total a pagar.

- La fecha de vigencia de la línea de captura.

¿Dónde se pueden capturar las pérdidas de ejercicios anteriores?

Según ha especificado el SAT, los valores correspondientes a pérdidas fiscales de años anteriores pendientes de amortizar, se debe capturar en el campo: “Compras y gastos del periodo que declara”.

¿Cómo hacer el pago por concepto de ISR por adjudicación de un terreno (sentencia por prescripción positiva girada por un juez)?

Se debe seleccionar en periodicidad: Sin periodo y posteriormente la obligación: ISR, personas físicas por Adquisición de bienes, generalmente este concepto se paga dentro de los 15 días siguientes a la fecha de obtención del ingreso.

¿Cómo acreditar IVA de períodos anteriores?

Para los contribuyentes que deseen acreditar el saldo a favor de periodos anteriores contra el impuesto a cargo del IVA que se haya generado en el periodo a declarar, se sugiere sumarlo al impuesto pagado (IVA acreditable por sus compras y/o gastos sin que exceda del impuesto cobrado (IVA causado por sus ventas servicios o arrendamiento).

Si hubiera algún remanente se podrá aplicar en los pagos posteriores.

Sabemos que en el momento de habilitarse el portal de pago referenciado para Personas Físicas apareció con algunos inconvenientes, dado que en vez de mejorar parecía complicar la presentación.

De esta manera, el formulario era tan simple que estaba incompleto.

¿Cuáles eran las “fallas? Salvando algunos detalles puntuales, podemos indicar:

- No existía campo para señalar las pérdidas fiscales de ejercicios anteriores pendientes de amortizar.

- No existían los renglones para señalar las proporciones que se tenía derecho a deducir de la deducción de inversiones y la PTU.

- El saldo a favor de IVA de periodos anteriores.

En base a lo indicado por el SAT, ahora sabemos bien que:

- Las pérdidas de ejercicios anteriores pendientes de amortizar, se debe capturar en el campo: “Compras y gastos del periodo que declaran“

- En el caso de las cantidades relativas a la parte proporcional de la deducción de inversiones y la PTU, se deberán capturar igualmente dentro de: “Compras y gastos del periodo que declara“

- El monto correspondiente al saldo a favor de IVA de periodos anteriores que se desea acreditar en el mes, podrá ser sumar al impuesto pagado. En caso de que exista algún remanente, éste se podrá aplicar en meses posteriores bajo la misma mecánica.

Entonces, el IVA ahora se declarará así:

| Concepto | Formulario Anterior | Formulario Actual |

|---|---|---|

| Impuesto Causado (Cobrado por ventas/servicios/arrendamiento) | $ 250,000.00 | $ 250,000.00 |

| IVA Acreditable del período | $ 120,000.00 | $ 250,000.00 |

| IVA a cargo | $ 130,000.00 | $ 0.00 |

| Acreditamiento de saldo a favor de períodos anteriores | $ 130,000.00 | N/A |

| Cantidad a pagar | $ 0.00 | $ 0.00 |

¿Cómo se realizará el cálculo de la proporción de IVA exento y gravado?

Cuando se realicen operaciones que son gravadas y exentas de IVA, el cálculo de la proporción debe realizarse en papeles de trabajo, y posteriormente se capturará en el campo: “Impuesto Pagado (IVA acreditable por sus compras y/o gastos)”, el IVA que únicamente sería acreditable en el periodo que se declare, conforme a la proporción utilizada.

¿Qué incluye el Servicio de Declaraciones y Pagos (Pago referenciado)?

El pago referenciado del SAT 2020 incluye la opción de cálculo automático de los impuestos, además de ayudas en línea.

¿Qué requisitos debemos cumplir para usar el Pago Referenciado?

Para ingresar y utilizar el Servicio de Declaraciones y Pagos requieres:

- Instalar o actualizar Java Virtual Machine como mínimo la versión 6.0 (Versión jdk-6u17).

- Instalar o actualizar Silverlight versión como mínimo la versión 4.0.

- Registro Federal de Contribuyentes (RFC).

- Contraseña

- Cifras como monto de ingresos, deducciones, coeficiente de utilidad, impuestos retenidos, IVA causado e IVA acreditable, entre otros.

- Una computadora con acceso a internet.

¿Cómo presentar las Declaraciones?

Debemos dirigirnos a la sección Trámites e ingresa a Pago Referenciado. A continuación seguir estos pasos:

- Selecciona Presentación de la declaración, allí debes elegir la periodicidad, ejercicio fiscal, tipo de declaración y periodo.

- Dar clic en Siguiente.

- El programa muestra las obligaciones o impuestos a declarar en el periodo seleccionado, de acuerdo con tu inscripción o avisos presentados en el RFC.

- Captura los datos que solicita el sistema. Puedes elegir que el sistema realice el cálculo de impuestos o capturar las cantidades que hayas determinado.

- Envía la declaración al SAT, quien te mandará por la misma vía un acuse de recibo.

- Si no tienes ingresos o no te resulta cantidad a pagar, sólo debes llenar los campos que el sistema habilite y enviar la información al SAT.

- Cuando resulte cantidad a pagar, el acuse de recibo contendrá una línea de captura con el importe total a cargo con la cual debes hacer el pago. También se incluye la fecha límite de pago.

¿Cómo pagar vía Pago Referenciado?

Tras lo anterior deberá hacer el pago con la línea de captura por transferencia electrónica desde el portal de su banco.

- Las que tengan ingresos por arrendamiento o por actividades profesionales y el año anterior excedieron a 415,150.00 pesos.

- Las que tengan ingresos por actividades empresariales y el año anterior excedieron a 2,421,720.00 pesos.

En el caso de las personas físicas si han obtenido ingresos menores o iguales a los montos mencionados pueden pagar con la línea de captura en la ventanilla de cualquier banco autorizado o por transferencia electrónica.

Ha vencido mi Línea de Captura ¿Qué hacer?

En estos casos, deberás generar una declaración complementaria con la simple indicación que se hace una Modificación de Obligaciones. En esta sección hemos respondido esta duda de forma completa.

¿Qué ventajas tiene el Pago Referenciado del SAT?

- Facilita la presentación de las declaraciones

- Permite la presentación anticipada de la declaración ante el SAT

- Disminuye el tiempo de elaboración de las declaraciones complementarias

- En el caso de declaraciones extemporáneas con impuesto a cargo, calcula de manera automática los recargos y en su caso la actualización de la contribución a pagar

- Elimina la presentación de las declaraciones de Avisos en Ceros y de Corrección de Datos

- Simplifica el pago de impuestos federales con la utilización del servicio bancario de Depósito Referenciado

¿Existen CFDI por los Pagos Referenciados?

Al igual que existe la posibilidad de bajarnos los CFDI de los pagos a instituciones locales, muchos nos consultan si habrá posibilidad de imprimir los CFDI por los pagos referenciados.

Según tenemos entendido, la SHCP o SAT no emitirá CFDI por el pago de impuestos. No obstante sí podremos conseguir CFDI por las aportaciones de seguridad social.

Por su parte, el Infonavit también emitirá CFDI, y en cuanto a pago de impuestos locales de nóminas y otros se deberá entrar al portal de cada tesorería y solicitar la factura (buscando la opción correspondiente).

¿Cómo presentar pagos mensuales en cero?

Sabemos que muchos de los contribuyentes no todos los meses generan ingresos que provoquen el pago de impuestos, y en el caso de que no tengan actividades económicas es importante que sepan que en ningún momento quedan exentos de presentar los Pagos Referenciados y por ello debemos saber cómo presentar el pago referenciado en ceros.

Esta obligación se marca en la regla II.2.6.5.2 de la RMF 2014 nos dice que aun cuando no tengan cantidad a pagar deben de informarle el porque.

Procedimiento para presentar el informe de las razones por las que no se realiza pago de impuestos

II.2.6.5.2. Para los efectos del artículo 31, sexto párrafo del CFF, cuando por alguna de las obligaciones fiscales que esté obligado a declarar el contribuyente mediante el programa “Declaración Provisional o Definitiva de Impuestos Federales”, a que se refiere la regla II.2.6.5.1., en declaraciones normales o complementarias, incluyendo extemporáneas, no tenga cantidad a pagar derivado de la mecánica de aplicación de ley o saldo a favor, se informará a las autoridades las razones por las cuales no se realiza pago, presentando la declaración de pago provisional o definitivo que corresponda, a través del citado programa, llenando únicamente los datos solicitados por el mismo.

¿Cómo se presenta el pago referenciado en cero?

Los pasos para declarar el pago referenciado en cero son:

- Ingresar al Sistema de Declaraciones y Pagos del SAT (necesitaremos FIEL o Contraseña y elegir los impuestos que vaya a declarar)

- Seleccionar Año, Mes y tipo de Declaración

- Clic en la forma de presentación (en línea o fuera de línea)

- Al momento de capturar los importes simplemente se colocan en “0” (ceros) en los conceptos donde no obtuvo ingresos o impuestos a declarar.

Con estos pasos, ya hemos cumplido y no tendremos problemas.

Error de Pago Referenciado

Existen algunos errores a la hora de presentar la declaración mensual de pago provisionales y definitivos a través de la página del SAT. Bajo el lema “Error al obtener los Componentes de Reglas de Negocio”, el sistema caía y debíamos reiniciar el proceso, así es, cerrar la ventana y volver a empezar

¿Cómo solucionar esta falla?

Primero debemos borrar los datos de navegación de nuestro explorador, sea Mozilla Firefox, Google Chrome o Internet Explorer.

Se supone que tras esta eliminación se puede dar solución al mensaje de Error al obtener los Componentes de Reglas de Negocio. Si lo que falla es el Java, lee este artículo.

Uso del Pago Referenciado en Chrome

A partir del 1 de septiembre de 2015 no se podrán realizar declaraciones en el sistema de pago referenciado de la pagina del SAT, dado que no tendrá más utilización el complemento NPAPI .

Anteriormente, debíamos abrir el navegador Google Chrome, e ingresar lo siguiente: chrome://flags/#enable-npapi

Eso ya no funciona, si ejecutas esa instruccion, ya no aparece la posibilidad de habilitar el complemento NPAPI. A consecuencia, el sistema de pago referenciado no podrá ser usado más en Chrome.

¿Cómo usar el pago referenciado en Chrome?

La solución es simple, y consiste en utilizar la extensión IE Tabs.

Lo que hace es emular el navegador para que las aplicaciones crean que estamos utilizando un navegador en lugar de otro.

Entonces, primero lo descargamos desde el enlace anterior, lo instalamos y hacemos lo siguiente:

- Ingresamos a la página de pago referenciado del SAT

- Abrimos aplicación IE Tabs, entonces Chrome mostrará una barra de dirección debajo de la barra tradicional.

- Ahora podremos navegar normalmente como siempre.

¿Alguna Consulta? Con gusto te ayudaremos...