El SAT lanza el sistema “Mi Contabilidad” para los contribuyentes que hayan seleccionado la opción de acumulación de ingresos por personas morales. Está enfocado a personas físicas con actividades empresariales, profesionales y arrendamiento.

Podrás ingresar a través de este enlace.

Como parte del beneficio, es que permite la precarga de comprobantes fiscales digitales de ingresos y gastos correspondientes al periodo a declarar.

Tenga presente que, las personas morales que tributen conforme a lo señalado en el Título VII, Capítulo VIII de la Ley del ISR y Disposiciones Transitorias, que utilicen el aplicativo “Mi contabilidad. Opción de acumulación de ingresos por personas morales”, que determinen y presenten el pago provisional del mes de que se trate, clasificando los CFDI de ingresos y gastos en dicho aplicativo, quedarán relevados de cumplir con las siguientes obligaciones:

- Enviar la contabilidad electrónica e ingresar de forma mensual su información contable en términos de lo señalado en el artículo 28 del CFF.

- Presentar la Información de Operaciones con Terceros (DIOT) a que se refiere el artículo 32, fracción VIII de la Ley del IVA.

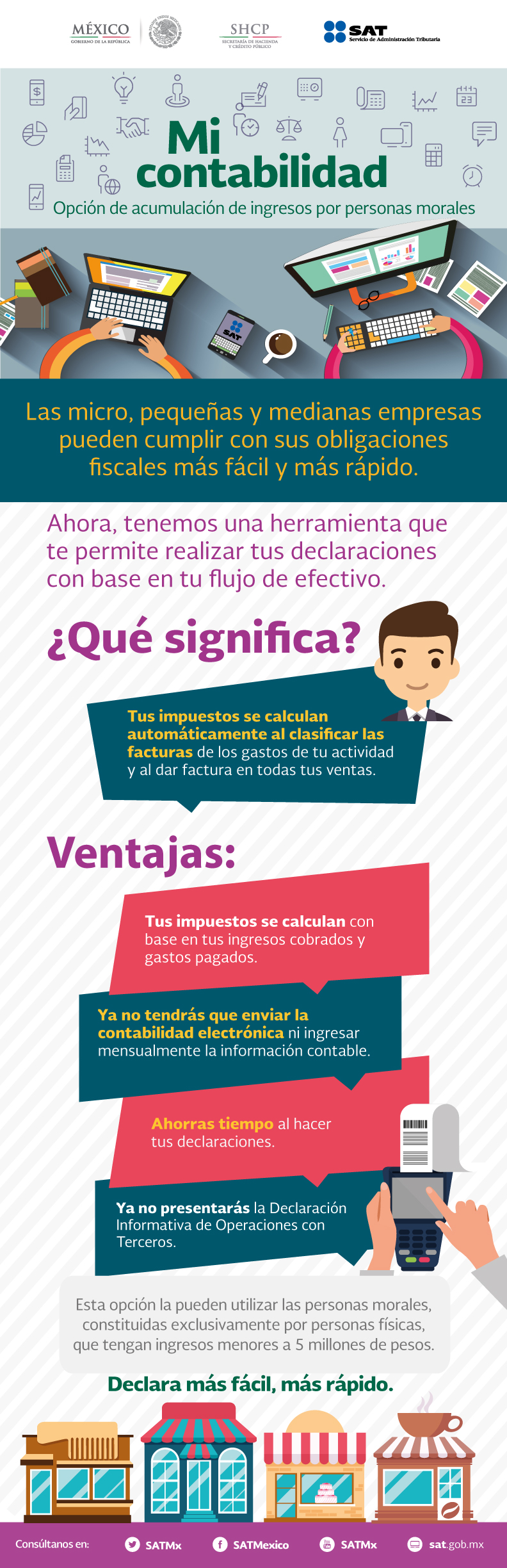

Ventajas de Mi Contabilidad

- Esta herramienta permite cargar ingresos y gastos de forma simple. Esto ocurre porque se maneja por el sistema de lo percibido.

- Podremos ver reflejados nuestros movimientos de dinero y conciliado con nuestra contabilidad fácilmente.

- Reduce la carga de trabajo

- Reduce la carga financiera

- El sistema calculará automáticamente los impuestos.

Finalmente, aquellos que utilicen la opción de acumulación de flujo de efectivo quedarán relevados de enviar la contabilidad electrónica e ingresar de forma mensual la información contable; así como de presentar la Declaración Informativa de Operaciones con Terceros.

¿Quiénes pueden utilizar Mi Contabilidad?

Este sistema será únicamente utilizable por:

- Empresas que generan menos 5 millones de pesos en la declaración anual del ejercicio fiscal 2016. Para el caso de las personas morales que inicien operaciones o reanuden actividades a partir del ejercicio fiscal de 2017, presentar la opción de tributación dentro del mes siguiente a aquel en que presenten los mencionados avisos (a más tardar el 10 de marzo)

- Y que hayan optado por acumular ingresos como personas morales

¿Cómo utilizar Mi Contabilidad?

A continuación veremos los pasos que se deben seguir para poder hacer uso del sistema “Mi Contabilidad” del SAT. De esta manera se podrán enviar las Declaraciones y Pagos de las Personas Morales con Acumulación de Ingresos.

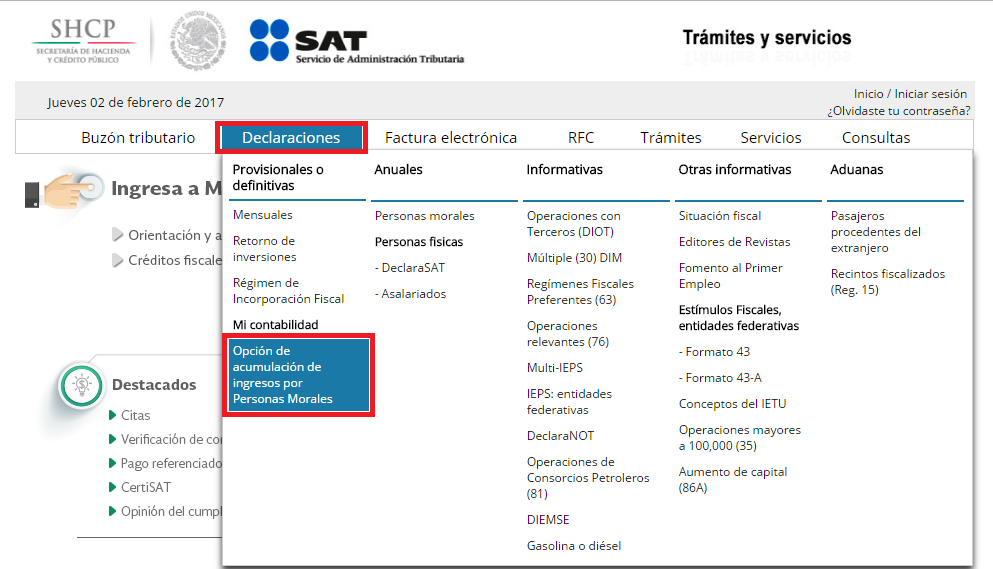

Primer Paso

Ingresarán al aplicativo “Mi contabilidad” dentro de trámites en la página del SAT. Allí debemos elegir “Opción de acumulación de ingresos por personas morales”. Acto seguido, deberá proporcionar su clave del RFC, Contraseña o e.firma.

Segundo Paso

Dentro del aplicativo tendremos la opción “Ingresos y Gastos”, donde aparecerá en el “Detalle de Ingresos” los CFDI emitidos y en el “Detalle de Gastos” los CFDI recibidos por el contribuyente.

Aquí podremos autodeterminar los ingresos efectivamente percibidos y las deducciones autorizadas efectivamente erogadas que correspondan a cada mes del ejercicio fiscal.

En dicho aplicativo podrán clasificar los CFDI de ingresos y de gastos, a fin de determinar de manera automática el pago respectivo; o bien, podrán calcular directamente el pago provisional sin la clasificación antes señalada

Si hay algunos ingresos o gastos que no se encuentren amparados en facturación electrónica, estamos habilitados a poder capturarlos en el “Detalle de Ingresos” y en el “Detalle de Gastos” mediante la opción “Agregar ingreso” y “Agregar gasto”.

Adicionalmente, en el detalle de gastos se capturarán los importes que correspondan a las erogaciones efectuadas deducibles por concepto de nómina y cuotas patronales de seguridad social, así como, el ISR retenido y subsidio para el empleo.

Si llegado el caso, presentamos ingresos o deducciones que no se hayan pagado o cobrado en su totalidad en el mes inmediato anterior, el contribuyente deberá seleccionar el icono “pendiente de meses anteriores” del detalle de ingresos y de gastos.

Posteriormente, el sistema mostrará el cálculo de la determinación del ISR y el IVA del mes correspondiente. Una vez validada la información, el contribuyente ingresará a la opción “Presentar Declaración”.

Tercer Paso

En la opción “Presentar Declaración” seleccionará el tipo de declaración y el período a declarar.

Una vez revisada y validada la información, el contribuyente enviará la declaración y obtendrá el acuse de recibo electrónico y en su caso la línea de captura.

Cuarto Paso

Cuando el contribuyente tenga obligaciones a declarar distintas a ISR e IVA, seleccionará la opción otras obligaciones; una vez seleccionada, deberá capturar la información requerida, revisará, validará y enviará la declaración.

Quinto Paso

El aplicativo podrá generar reportes de operaciones conforme a la información manifestada.

Para ello, el contribuyente ingresará a la opción “Reportes”, elegirá el apartado deseado y generará el archivo correspondiente. Los reportes que señala la presente regla, se considerarán para efectos fiscales, como la contabilidad simplificada.

Reglas para operar con Mi Contabilidad

Quienes al 17 de febrero de 2017 ejercieron la opción de tributar en el mencionado régimen, deberán efectuar los pagos provisionales correspondientes al ejercicio 2017, utilizando el aplicativo “Mi contabilidad. Opción de acumulación de ingresos por personas morales” disponible en el Portal del SAT.

Tenga presente que, para aprovechar los beneficios de Mi contabilidad, los contribuyentes deben presentar un aviso de actualización de actividades económicas y obligaciones a más tardar el 10 de marzo.

Para el caso de las personas morales que inicien operaciones o reanuden actividades a partir del ejercicio fiscal de 2017, presentarán la opción de tributación dentro de los diez días siguientes a aquél en que presenten los trámites de inscripción en el RFC o reanudación de actividades.

Procedimiento para la autodeterminación de ingresos y gastos amparados en CFDI´s para generar en forma automática la declaración del pago provisional de ISR y declaración definitiva de IVA, así como la contabilidad simplificada

Dado que quienes hayan optado por el Régimen de Flujo de Efectivo (RFE) tienen la obligación de presentar los pagos provisionales y definitivos del ISR e IVA, mediante la herramienta “Mi contabilidad”, en el cual deben autodeterminarse los ingresos y gastos amparados en sus facturas electrónicas que servirán para generar en forma automática el cálculo de la determinación del ISR e IVA, así como la contabilidad simplificada, se establece que en la herramienta podrán clasificar los CFDI de ingresos y de gastos, a fin de determinar de manera automática el pago respectivo; o bien, podrán calcular directamente el pago provisional sin la clasificación antes señalada.

Asimismo, se hacen algunas precisiones en el procedimiento de pago del impuesto.

Declaraciones complementarias para la opción de acumulación de ingresos para Personas Morales. Se precisa la referencia a la herramienta “Mi Contabilidad”.

Facilidades para los contribuyentes que tributen conforme al Título VII, Capítulo VIII de la LISR

Las personas morales que tributen que tributen en el Régimen de Flujo de Efectuvo y utilicen la herramienta “Mi contabilidad”, que determinen y presenten el pago provisional del mes de que se trate, clasificando los CFDI de ingresos y gastos en dicho aplicativo, quedarán relevados de cumplir con las siguientes obligaciones:

- Enviar la contabilidad electrónica e ingresar de forma mensual su información contable

- Presentar la Información de Operaciones con Terceros (DIOT)

Se elimina la liberación de las siguientes obligaciones:

- Presentar la Información de préstamos, aportaciones para futuros aumentos de capital o aumentos de capital recibidos en efectivo, siempre que el contribuyente realice el resguardo en términos del CFF de la información señalada en el artículo 76, fracción XVI de la Ley del ISR.

- De informar el registro y control de CUFIN a que se refiere el artículo 77 de la Ley del ISR, siempre que el contribuyente realice el resguardo del control y registro de las operaciones que hayan realizado de la Cuenta de Utilidad Fiscal Neta durante el ejercicio, en términos del CFF.